Technologie et communication

Les nouvelles habitudes des skieurs

Depuis le début des années 2000, une nouvelle statistique est utilisée en Suisse : le nombre de journées-skieur par saison. Si cet outil est employé en Amérique du Nord depuis près de 40 ans, les chiffres qu’il permet d’obtenir sont aujourd’hui scrutés par l’ensemble des acteurs du tourisme hivernal. Laurent Vanat définit une journée-skieur de la manière suivante : On définit comme journée-skieur la visite journalière d’une personne venant pratiquer du ski ou snowboard (ou un sport de glisse assimilé) sur un domaine skiable, indépendamment du tarif payé (les journées-skieurs incluent donc les visites des personnes au bénéfice de forfaits demi-journée, journée, forfaits enfants, seniors, gratuits, de plusieurs jours ou de forfaits saison). Les montées de piétons ne sont en principe pas prises en compte. Les journées-skieurs sont idéalement décomptées sur la base des premiers passages aux portillons de contrôle. Lorsqu’une station n’est pas équipée de la sorte, on admet aussi le comptage sur la base des décomptes de caisse (Vanat, 2013, p.4). Il apparaît que la journée-skieur soit l’un des moyens les plus fiables pour mesurer l’attractivité d’une station et son évolution au fil des années. En effet, elle donne une information absolue sur la fréquentation réelle d’une station par jour, contrairement au chiffres d’affaire ou au nombre d’abonnements vendus qui n’offrent pas la même précision quant au nombre exact de skieurs présents quotidiennement sur les pistes. Les chiffres obtenus par les analyses de Laurent Vanat montrent une tendance suisse à la baisse, le nombre de journées par skieur stagnant voire déclinant, comme en atteste la figure suivante :

Ce graphique montre une baisse de fréquentation des stations suisses depuis la saison 2008-2009, à l’exception de la saison 2012-2013, marquée il est vrai par une quantité record de chute de neige. Le calcul a été établi sur un échantillon de 137 stations, fusions comprises, ce qui représente 91% des journées-skieur recensées en Suisse pour la saison 2017-2018. Le constat d’une baisse de fréquentation est net. Les causes de cette baisse sont multiples. Bien entendu, le facteur climatique, qui raccourcit inexorablement la saison de nombreuses stations, surtout en basse et moyenne montagne, est important. Toutefois, ce n’est pas le propos de la présente étude et il ne semble pas primordial d’approfondir cet aspect dans notre cas. La plupart des stations qui nous intéressent s’étant déjà prémunies face aux diminutions annoncées des chutes de neige.

En revanche, les facteurs plus directement liés à l’offre et aux conjonctures économiques semblent être plus pertinents. Il convient de rappeler que cette tendance est le résultat d’un comportement général de la société, qui «n’a plus le temps», fait tout plus vite et, en raison de la diversification des activités de loisirs, octroie un temps toujours plus restreint à la pratique des sports de neige (Vanat, 2016, pp. 5-6). En étudiant l’exemple récent de la saison 2015-2016 en Suisse, on constate que le phénomène touche les stations de manière inégale. Ce sont principalement les domaines de moyenne importance (cf. entre 20’000 et 100’000 journées-skieur par saison) qui sont le plus touchés par cette baisse, enregistrant 11.2% de manque par rapport à la saison précédente, contre une baisse nationale moyenne de 4.4%. La vampirisation des grandes stations attirant plus de 100’000 journées-skieur par saison (49 destinations sur les 139 observées) se confirme avec une part de marché largement majoritaire de 87% (Vanat, 2016, p.12).

Si les grandes stations semblent moins souffrir de ce déclin généralisé, il en va de même pour les régions touristiques puissantes lorsqu’on considère le phénomène selon un point de vue géographique : Cette figure montre qu’avec 35% du marché, le Valais domine toujours le tourisme hivernal en Suisse2. Malgré une baisse enregistrée, elle est deux fois moins importante que celle mesurée chez ses deux principaux concurrents ; les Grisons et l’Oberland bernois (-1.8% pour le Valais contre respectivement -4.9% et -3.4% pour les Grisons et l’Oberland bernois) (Vanat, 2016, pp.18.19). Cette baisse dans ces régions s’explique davantage par l’érosion de la fréquentation de clientèle étrangère. Le rapport de Vanat énonce en effet dans ces trois régions dominantes une perte d’environ 250’000 nuitées de touristes étrangers entre les saisons 2014-2015 et 2015-2016. De son côté, la fréquentation des skieurs domestiques stagne avec une légère baisse d’environ 30’000 journées-skieur durant la période observée, contribuant donc à une diminution notoire dans l’ensemble des stations (Vanat, 2016, p.31).

La concurrence des destinations émergentes Comme le suggèrent les chiffres qui viennent d’être discutés, le marché du ski ne se partage plus seulement entre pays alpins, tels que la France, la Suisse, l’Italie ou l’Autriche, ou l’Amérique du Nord. Désormais, le ski se mondialise et, dès lors, de nouvelles infrastructures se mettent en place ainsi qu’une nouvelle clientèle. Selon le rapport mondial du tourisme hivernal réalisé par Laurent Vanat en 2017, 67 nations disposent d’infrastructures permettant d’y skier. Dans cette liste, on trouve bien entendu les destinations «attendues» mais également un grand nombre de pays plus surprenants. Qui penserait en effet partir en vacances de ski en Grèce, au Liban ou encore en Afrique du Sud. Ce sont pourtant des pays où l’on trouve des pistes de ski. Néanmoins, ces nations sont émergentes de par leur aspect «exotique», mais pas encore en tant qu’acteur principal capable de bouleverser le système établi. D’autres pays ont en revanche pris une plus grande part sur le marché et se révèlent comme étant des concurrents valables. La plupart d’entre eux se trouve en Europe de l’Est et en Asie Centrale ainsi que dans la zone Asie/Pacifique. Voici ci-dessous une figure représentant la répartition des stations dans le monde. Cette illustration montre bien que les régions les plus connues tiennent toujours la corde, avec 69% du marché répartis entre l’Amérique, bien qu’il faille ici séparer l’Amérique du Nord et les quelques stations existantes en Amérique du Sud, les Alpes et l’Europe de l’Ouest.

Néanmoins il est intéressant de voir apparaître un marché Asiatique et des pays de l’Europe de l’Est représentant le reste de l’offre (Vanat, 2017, p.13). Cette répartition est intéressante et dénote de cette mondialisation du ski observée depuis un certain temps. Elle est encore illustrée par le nombre de journées-skieur enregistrées par pays (voir fig. 5). Pour réaliser cette statistique, L. Vanat s’est appuyé sur les chiffres obtenus ces cinq dernières années. Il voit émerger les pays comme la France, les Etats-Unis ou l’Autriche en tête, comme attendu. Mais l’émergence de pays comme la Chine, la Russie ou la Corée du Sud dans les 20 premiers montre bien l’importance prise sur le marché par toutes ces nouvelles destinations. Un pays comme la Chine ou la Russie n’a qu’une très faible part de tourisme réceptif dans leur clientèle.

Tandis que pour les pays occidentaux, la balance est assez équilibrée entre les étrangers et les locaux, exception faite des Etats-Unis qui vit essentiellement d’une clientèle indigène. Le futur du marché du ski se situe sans doute en Europe de l’Est et en Asie Centrale, de par leur potentiel de développement. C’est pourquoi il convient de se pencher maintenant sur deux exemples issus de ces régions. Tout d’abord l’avènement de la Russie s’est révélé surtout depuis 2014 et l’organisation des Jeux Olympiques d’hiver à Sotchi. L’événement a lancé un véritable essor dans le pays pour la pratique des sports d’hiver. Aujourd’hui, on dénombre 354 domaines skiables en Russie, étendus sur la quasi-totalité du territoire, avec notamment plus de 100 installations de remontées mécaniques construites ces 10 dernières années. Néanmoins, beaucoup d’améliorations doivent encore être faites dans la plupart des stations, en particulier concernant la modernité des installations.

La Russie a également de nombreux projets pour attirer les visiteurs. L’un d’entre eux est de créer cinq domaines skiables dans la région du Caucase, chaîne montagneuse la plus enneigée du monde. Ils constitueront à eux seuls plus de 850 kilomètres de pistes répartis sur 179 installations. L’objectif est de pouvoir entraîner sous cette nouvelle appellation 150’000 visiteurs journaliers et d’arriver à un chiffre annuel de 10 millions de journées-skieur (Vanat, 2017, pp. 120-121)4. Ce projet s’exprime, entre autres, par un site internet regroupant les cinq domaines et offrant ainsi aux visiteurs potentiels une communication simple et efficace. Depuis 2008, la Russie a également investi dans un centre de ski intérieur, situé à Krasnogorosk en banlieue de Moscou, qui permet de skier toute l’année. Leur système d’enneigement automatique est d’une très bonne qualité, évitant ainsi qu’une trop forte couche de glace se forme et que l’humidité n’y soit trop forte. Le site internet de ce complexe est traduit en plusieurs langues, dont le français et l’anglais. Il offre diverses informations sur la tarification et les offres spéciales. De plus, une visite virtuelle y est disponible, ainsi qu’une webcam diffusant en direct. Néanmoins la version mobile de ce site est moins accessible.

Sur un Iphone, le format ne s’adapte pas à l’écran et l’outil de traduction n’est pas disponible. La deuxième région du monde qui se montre très active sur le développement de l’industrie des sports de glisse est sans aucun doute la Chine. Comme pour la Russie, ce développement passe par l’organisation des Jeux Olympiques en 2022, attribué par le CIO à Pékin, la capitale chinoise devenant du même coup, après 2008, la première ville à accueillir à la fois les Jeux d’été et les Jeux d’hiver. Les investissements pour faire émerger de nouveaux domaines y sont colossaux. Selon le dossier que Le Temps a consacré à cet impressionnant essor, entre 2000 et 2010, plus de 200 stations ont vu le jour, uniquement dans le Nord-Est et les environs de Pékin. Le mouvement semble même s’être accéléré depuis les années 2010 et l’injection financière de gros promoteurs immobiliers. Quant aux nombres de skieurs, il est passé de 10’000 en 1996 à 12,5 millions en 2015 (Bürge & Zaugg, 2017). Et il semble que le courbe ne soit pas près de fléchir, tant le potentiel du pays est immense. En effet, la topographie du pays est propice, sachant que 40% de son territoire se situe à plus de 2’000 mètres d’altitude.

|

Table des matières

Résumé

Avant-propos et remerciements

Liste des tableaux

Liste des figures

Liste des abréviations

Introduction

1. Problématique et méthodologie

1.1 Objectifs et questions de recherche

1.2 Approche méthodologique

2. Contexte actuel

2.1 Les nouvelles habitudes des skieurs

2.2 La concurrence des destinations émergentes

2.3 Réaménagements au sein des remontées mécaniques en Valais

2.3.1 Magic Pass en Suisse romande

3. Technologie et communication

3.1 Les technologies de l’information et de la communication

3.1.1 Cadre et définition

3.1.2 Concepts marketing digitaux

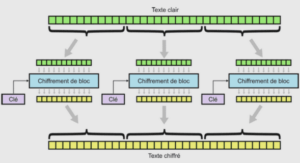

3.2 Cadre légal pour la récolte des données

3.3 Internet mobile et communication

3.4 L’utilisation des TIC dans le monde du tourisme

3.4.1 Le m-tourisme

3.4.2 La digitalisation en station

3.5 Les applications mobiles du skieur

4. Analyse qualitative

4.1 Cadre de conception

4.2 Critères d’analyse

4.2.1 La promotion de la station

Adrien Humair

4.2.2 Les réseaux sociaux

4.2.3 Offre des TIC sur les pistes

4.2.4 Les applications mobiles

4.2.5 La connectivité sur les pistes

4.2.6 La collecte des données

4.2.7 L’importance des TIC pour une station

4.2.8 Concurrence étrangère

4.2.9 Vision future

4.3 Bilan des entretiens

5. Benchmarking

5.1 Choix des stations

5.2 Récolte des données

5.3 Analyse des données

5.3.1 Site internet

5.3.2 Application mobile

5.3.3 Les réseaux sociaux

5.4 Synthèse du benchmarking

6. Meilleures pratiques

6.1 Les réseaux sociaux

6.2 L’expérience en station

6.2.1 Faciliter le processus d’achat

6.2.2 Fluidifier les pistes

6.2.3 L’information en direct

6.2.4 L’interactivité sur les pistes

6.3 La relation client

6.4 Discussion

Adrien Humair

7. Recommandations

7.1 Unifier les sources

7.2 Étendre la traduction du site internet

7.3 Optimiser la version mobile du site internet

7.4 Elargir l’offre de l’achat de forfaits en ligne

7.5 Professionnaliser les réseaux sociaux

7.6 Être multi-canal

7.7 Faciliter la mobilité

7.8 Maximiser l’expérience du client

7.9 Synthèse

Conclusion

Références

Annexe I : Entretien avec Frédéric Grichting et Joann Walter

Annexe II : Entretien avec Sébastien Traveletti

Annexe III : Entretien téléphonique avec Éric Crettaz

Annexe IV : Entretien avec Sébastien Dumusque

Annexe V : Entretien téléphonique avec Carole Moos

Annexe VI : Entretien téléphonique avec Damian Indermitte

Annexe VII : Entretien téléphonique avec Robert Bolognesi

Annexe VIII : Entretien téléphonique avec Sandrine Mages

Annexe IX : Entretien avec Gilles Praplan

Annexe X : Tableau du benchmarking

Déclaration de l’auteur

![]() Télécharger le rapport complet

Télécharger le rapport complet