Sur le premier temps de défaut et après

Le premier chapitre commence par une revue des résultats principaux dans l’approche d’intensité, d’un point de vue plus général et mieux adapté aux extensions dans le cas multi-dimensionnel. Dans le premier paragraphe, on rappelle des notions et des propriétés basiques des processus prévisibles pour étudier, dans le paragraphe suivant, le G-compensateur d’un G-temps d’arret τ , qui est en fait la projection duale prévisible du processus (11{τ≤t} ,t ≥ 0). On s’intéresse au calcul du compensateur et on étudie deux exemples simples mais importants: un dans le cas déterministe et l’autre avec l’hypothèse (H), qui est une hypothèse souvent supposée dans la modélisation de crédits et qui est équivalente à l’indépendance conditionnelle de Gt et F∞ sachant Ft. Dans le troisième paragraphe, on propose un cadre général sous lequel on travaillera ensuite. L’hypothèse importante est celle proposée sur les filtrations G et F: pour tout t ≥ 0 et tout U ∈ Gt , il existe V ∈ Ft , tel que U∩{τ > t} = V ∩{τ > t} (cette hypothèse a été utilisée par Guo, Jarrow et Menn [44]). Cette condition permet de traiter un seul temps de défaut et le premier temps de défaut d’un portefeuille de la même manière sans ajouter la moindre difficulté. On rappelle ensuite un résultat classique, à savoir qu’il existe un processus F-prévisible Λ F qui coïncide avant τ avec le G-compensateur de τ et que ΛF est calculable à partir d’une surmartingale G = (P(τ > t|Ft),t ≥ 0), dit “processus de survie”, qui joue un rôle essentiel dans la suite. De plus, par la même méthode, on montre que le processus Λ σ,F , qui coïncide avant τ avec le G-compensateur d’un autre temps d’arret σ est donné par l’équation dBσ,F t = Gt−dΛ σ,Ft , ou` Bσ,F est le compensateur du processus V σ = (P(σ > τ ∧ t|Ft),t ≥ 0).

L’approximation de la perte cumulative

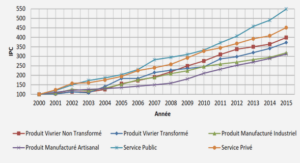

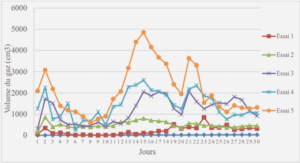

Le troisième chapitre de cette thèse traite le problème de l’approximation de la perte cumulative, qui est naturellement motivé par le besoin d’évaluer des produits dérivés de grande taille. Le premier paragraphe commence par une brève introduction au problème. On présente d’abord le modèle à facteur et puis l’étude des sommes de variables aléatoires indépendantes qui est l’objet principal à étudier dans ce contexte. Ensuite, on fait un rappel de la littérature sur la méthode de Stein et sur la transformation de zéro-biais, qui sont les outils que nous utiliserons pour traiter le problème de l’approximation. Le deuxième paragraphe du chapitre est consacré à la transformation de zérobiais et ses propriétés fondamentales. On rappelle d’abord les définitions et quelques résultats dus à Goldstein et Reinert [39], puis on présente un exemple important pour la suite : les variables aléatoires d’espérance nulle qui suivent la distribution de Bernoulli asymétrique B(q, −p). E

Développements asymptotiques pour la distribution gaussienne et poissonnienne

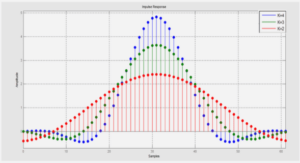

Le quatrième chapitre est consacré à l’étude du développement asymptotique de E[h(W)], ou` W est la somme de variables aléatoires indépendantes. C’est une extension des résultats obtenus dans le troisième chapitre. Rappelons que l’on peut améliorer l’approximation gaussienne de E[h(W)] en ajoutant un terme de correction lorsque h possède certaines propriétés de régularité. Il est donc naturel d’espérer que lorsque h a des dérivées d’ordres supérieurs, on peut obtenir des termes de correction d’ordres correspondants. En développant des techniques dans le cadre de la méthode de Stein et de la transformation de zéro-biais, on propose une nouvelle approche pour traiter ce problème classique. Plus précisément, on peut résumer notre résultats en les trois points suivants:

1) On propose une “formule de Taylor” spéciale ayant deux versions — continue et discrète — qui permet d’obtenir des résultats similaires dans le cas normal et le cas poissonnier, respectivement;

2) Dans le cas normal, on donne les conditions nécessaires sur la régularité et la croissance a` l’infini de la fonction h qui permettent d’obtenir le développement d’ordre supérieur, en s’appuyant sur la “formule de Taylor” que l’on introduit. On discute l’estimation de l’erreur après correction et on en déduit que la convergence de l’approximation corrigée est de bon ordre.

3) Dans le cas poissonnier, on étend la notion de la transformation de zéro-biais aux variables aléatoires prenant valeurs dans N +. En utilisant la version discrète de la “formule de Taylor” on obtient le développement complet qui est similaire à celui obtenu dans le cas gaussien. Le chapitre commence par un bref rappel sur les résultats de la littérature. Dans le paragraphe 4.2, on propose d’abord la première méthode utilisant la version classique de la formule de Taylor. Nous observons que dans le développement de Taylor de E[fh(W)] ou de E[fh(W∗ )], les termes E[f(k)h(W(i))] apparaissent naturellement puisque W(i) est indépendant de Xi ou de X∗i. Il est donc possible de remplacer ces termes par leurs approximations gaussiennes, corrigées par le correcteur du premier ordre. On obtient ainsi un terme de correction d’ordre 2. En itérant le procédé ci-dessus,on obtient par récurrence une formule de développement a` l’ordre quelconque, si la régularité de h est suffisamment forte. Pourtant, dans chaque étape de récurrence, on élimine une composante dans W, par exemple, au lieu d’approcher l’espérance d’une fonction de W, on estime E[f(k)h(W(i))] dans la première étape. Par conséquent, dans la formule de développement, il apparaît des sommes partielles de variables qui compliquent les calculs. Une fa¸con de se débarrasser de la difficulté ci-dessus est de remplacer E[f (k)h(W(i))] par une formule ou` il n’intervient que les espérances de fonctions de W. Comme W(i) = W − Xi , il est naturel de penser a` réutiliser la formule de Taylor classique sur W. Auparavant, quand on applique l’espérance sur cette formule de Taylor, on ne peut pas obtenir la forme souhaitée car W et Xi ne sont plus indépendantes. Il est donc nécessaire de proposer une nouvelle formule pour approximer l’espérance d’une fonction de W(i) a` l’ordre quelconque, telle que, dans la formule, il apparaisse seulement les espérances de fonctions de W.

Preliminary tools on predictable processes

In the following, let (Ω, G, P) be a complete probability space and G = (Gt)t≥0 be a filtration of G satisfying the usual conditions, that is, the filtration G is right-continuous and G0 contains all null sets of G∞. The probability space represents the market and the filtration represents the global market information. The basic results on optional or predictable processes and their dual counterpart may be found in Dellacherie and Meyer [22]. Recall that the G-predictable σ-algebra is the σ-algebra P G on R+ ×Ω generated by the following processes: 1 {0}×A where A ∈ G0 and 1 ]s,∞[×A where A ∈ Gs, or by leftcontinuous adapted processes. Any P G-measurable process is said to be G-predictable. A stopping time σ is said to be a predictable stopping time if the process (11{σ≤t} ,t ≥ 0) is G-predictable.

Model setup

In this subsection, we present a very simple model from the practical point of view. On the market, the practitioners adopt more intensity models than structural models because the intensity models fit easily to the daily data of CDS spreads. A simplified but largely used version of the intensity model is the exponential model where the default or survival probability of one credit is calculated by an exponential distribution with parameters being calibrated from the CDS market. The computation is repeated each day with daily CDS data. Using this procedure, the practitioners adopt some time stationary property. This idea is extended to the portfolio case. That is, when we consider a portfolio containing several credits, we suppose that each credit satisfies the exponential distribution hypothesis. What we need to specify is the observable information. In the single credit case, we observe the default-or-not event of the credit concerned. When the default occurs, there will be no need to calculate the conditional survival probability of course. However, in the multi-credit case, after the first default, we shall calculate the survival probabilities of the other credits conditionned on this event. Before the first default, each credit satisfies the exponential hypothesis. For this practical reason, we introduce an hypothesis on the joint law given by (2.1). Moreover, in practice, it is often supposed that the surviving credits still satisfy this condition after the first default occurs, once the parameters having been adjusted to the “contagious jump” phenomenon. We shall discuss this argument in subsection 2.1.3.

Factor models for CDOs

A CDO is a special transaction between investors and debt issuers through the intervention of a special purposed vehicle (SPV). The CDO structure serves as an efficient tool for banks to transfer and control their risks as well as decrease the regulatory capital. On the other hand, this product provides a flexible choice for investors who are interested in risky assets but have constrained information on each individual firm. A CDO contract consists of a reference portfolio of defaultable assets such as bonds (CBO), loans (CLO) or CDS (synthetic CDO). A CDO contract deals in general with large portfolios of 50 to 500 firms. Instead of the individual assets of the portfolio, one can invest in the specially designed notes based on the portfolio according to his own risk preference. These notes are called tranches. There exist in general the equity tranche, the mezzanine tranches and the senior tranche, and we suppose that the nominal amounts of tranches are denoted by NE, NM and NS. The cash-flow of a tranche consists of interest and principal repayments which obey prioritization policy: the senior CDO tranche which carries the least interest rate is paid first, then follow the lower subordinated mezzanine tranches and at last the equity tranche which carries excess interest rate. More precisely, the repayment depends on the cumulative loss of the underlying portfolio which is given by Lt = Pni=1 Ni(1 − Ri)11{τi≤t} where Ni is the nominal value of each firm. If there is no default, all tranches are fully repayed.

|

Table des matières

Notations

Introduction de la thèse

0.1 Introduction

0.2 Structure de la thèse et résultats principaux

I On the First Default and Afterwards

1 Study on a general framework of credit modelling

1.1 Stopping time and intensity process: a general framework

1.1.1 Preliminary tools on predictable processes

1.1.2 Compensator process of a stopping time

1.2 Classical frameworks with closed formulae for the compensator processes

1.2.1 The smallest filtration generated by τ

1.2.2 Conditional independance and (H)-hypothesis

1.3 General framework for credit modelling with two filtrations

1.4 Defaultable zero coupon and conditional survival probabilities

1.4.1 General Framework and abstract HJM

1.4.2 HJM model in the Brownian framework

1.5 After the default event

1.5.1 A special case with (H)-hypothesis

1.5.2 The general case with density

1.5.3 The general case without density

2 The multi-defaults case

2.1 An illustrative model

2.1.1 Model setup

2.1.2 The joint distribution

2.1.3 First default and contagious jumps

2.1.4 Explicit examples and numerical results

2.2 Default times in the general framework: the case of two credits

2.2.1 Compensator processes

2.3 Appendix

2.3.1 Copula models

II Asymptotic Expansions by Stein’s Method: A finance concerned result and a theoretical result

3 Approximation of Large Portfolio Losses by Stein’s Method and Zero Bias Transformation

3.1 Introduction

3.1.1 Factor models for CDOs

3.1.2 Sum of independent random variables

3.1.3 Stein’s method and zero bias transformation

3.2 Zero bias transformation and Gaussian distribution

3.2.1 Definition and some known properties

3.2.2 Properties and estimations

3.2.3 Sum of independent random variables

3.3 Stein’s equation

3.3.1 A brief review

3.3.2 Estimations with the expectation form

3.3.3 Estimations with the integral form

3.3.4 Some remarks

3.4 Normal approximation for conditional losses

3.4.1 Some first-ordered estimations

3.4.2 Correction for asymmetric normal approximation

3.4.3 “Call” function

3.4.4 Saddle-point method

3.5 Application to CDOs portfolios

3.5.1 Conditional loss approximation

3.5.2 The common factor impact

4 Asymptotic Expansions in Normal and Poisson Limit Theorem

4.1 Introduction

4.2 Normal approximation

4.2.1 The first method

4.2.2 The second method

4.2.3 Estimation of the approximation error

4.3 Poisson approximation

4.3.1 Preliminaries

4.3.2 Asymptotic expansion for Bernoulli random variables

4.3.3 The general case

![]() Télécharger le rapport complet

Télécharger le rapport complet