Processus stochastiques

La probabilité est tout ce que Nietzsche avançait dans son récit : « Mathématiques — Nous voulons autant que cela est possible, introduire dans toutes les sciences la finesse et la rigueur des mathématiques » . Les outils probabilistes tels, martingale et calcul stochastique contribuent au développement des sciences économiques et tous ceux qui y sont afférents. De ce fait nous allons évoquer le long de ce document l’usage de ces outils probabilistes dans la théorie de l’arbitrage et les issues de cette dernière dans l’évaluation des prix des valeurs mobilières[17] dans les marchés financiers. Une théorie initiée par Black and Scholes [5].

Ainsi, ce mémoire a pour objectif d’évaluer les actifs conditionnels en usant du principe d’arbitrage tout en se basant du fait que le prix de ces actifs ont le comportement des processus stochastiques aussi bien en temps discret qu’en temps continu. Les idées sont alors fixées dans la mise en œuvre de ce devoir en se basant sur l’article de J. Michael Harrison and David M. Kreps : « Martingales and Arbitrage in Multiperiod Securities Markets » tout en considérant le fait qu’il n’y aura pas d’opportunité d’arbitrage.

Quelques notions de probabilités utiles

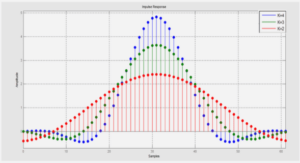

Processus stochastiques – définitions et généralités.

Soient (Ω, F, P) un espace de probabilité.

Définition (Processus stochastique) [21] Soient T un ensemble non vide,(E, E ) un espace mesurable. Un processus stochastique indexé par T à valeur dans (E, E ) est une famille de fonction mesurable Xt, t ∈ T de l’espace de probabilité (Ω, F, P) vers (E, E ). (E, E ) est appelée espace d’état et T l’espace de temps.

Définition (Trajectoire d’un processus) Pour ω ∈ Ω fixé, la trajectoire d’un processus X est l’application : t 7−→ Xt(ω).

• Dans le cas où T = N alors X est un processus stochastique à temps discret ou suite aléatoire.

• Si on a T = [0, T] ou R + alors on a un processus stochastique à temps continu ou fonction aléatoire.

• Lorsque T = Nd ou Rd alors X est un champ aléatoire.

• Un processus X est un processus aléatoire réel si E = R ou Rd.

Filtration et martingale

On a souvent besoin de considérer les évènements relatifs à l’histoire du processus ou de calculer des quantités jusqu’à un certain temps. Pour cela, il est nécessaire de définir ce qu’on appelle filtration. Ainsi la filtration n’est autre que cette information relative au comportement du processus. On considère l’espace de probabilité (Ω, F, P).

Définition relative à la finance

Définition (marché financier)

Définition (titre financier) Un titre financier ou valeur mobilière est un instrument (certificat ou inscription en compte) représentatif d’un droit de créance et confère à son titulaire la propriétaire de la créance.

Définition (portefeuille) Ensemble des valeurs mobilières détenues par une personne physique ou morale et déposées dans un compte couvert auprès des intermédiaires financiers.

Définition (actif financier) Un actif financier est un droit, le cas échéant matérialisé par un titre à la perception future d’une ou plusieurs sommes d’argent.

Définition (actif conditionnel) un actif conditionnel est une variable aléatoire positive définie sur l’espace de probabilité (Ω, F, P)

Définition (produit dérivé) Un produit dérivé est un instrument financier qui s’achète ou se vend et dont la valeur dérive de celle d’autres actifs financiers de base. Ces actifs sont appelés actifs sous-jacent ou support du produit dérivé.

Introduction à la notion d’arbitrage et viabilité dans les marchés des valeurs mobilières

L’arbitrage est une intervention faite par certains agents dans les marchés financiers qui dans un premier sens leur permet d’obtenir un profit sans avoir à se soucier des risques qui peuvent se présenter. Comme les marchés financiers évoluent avec le temps, l’arbitrage est cette opportunité qui permet de faire augmenter certain gain au cours du temps même si au début l’investissement est identiquement nul. Il est évident de voir que les prix de certains produits dérivés diffèrent d’un temps à un autre et d’un marché à un autre. Ceci est dû à l’évolution du prix de l’actif qui les porte qu’est l’actif sous-jacent. Ainsi, l’arbitrage est cette détraction de différence de prix des actifs sur le marché et cette action de les vendre ou de les acheter tout en usant de cette différence et en espérant de tirer le maximum de profit. D’une autre manière l’arbitrage se traduit par cette faculté de créer un portefeuille autofinancé qui produit une valeur positive ou nulle et strictement positive de probabilité strictement positive. Quand cette occasion se présente c’est que dans le marché il y a de l’opportunité d’arbitrage. Dans le cas contraire où cette occasion ne se présente pas on dit qu’il y a l’absence de l’opportunité d’arbitrage et de ce fait on parle de marché viable. Ainsi un marché viable est cette plate-forme où il n’y aura pas de victoire sans peine ou de gains sans risque. Cette hypothèse sur l’absence de l’opportunité d’arbitrage fut le fondement de la théorie sur le principe de l’évaluation. Une théorie initiée par Black-Scholes[5] qui considère la dynamique des prix de certains actifs tels que les Bond-Stock . Une extension de cette notion est mise en exergue dans ce qui suit en usant d’une notion de mathématique et en se basant sur la rationalité des acteurs dans le marché et ses préférences. Comme les prix des actifs et leurs états varient au cours du temps les définitions et théorèmes avancées dans ce paragraphe fait appel à la théorie de la probabilité et de processus stochastique et surtout les martingales dont les notions sont développées dans ce qui précède.

L’aspect du marché et les préférences des agents

Comme dans tout système économique, on peut distinguer les agents par leurs préférences. Ainsi l’aspect du système est dicté par la rationalité de ces agents. Sur ce il est nécessaire d’énumérer certaines hypothèses relatives aux préférences des agents de ce système. Considérons d’abord l’espace de probabilité (Ω, F, P) où tout point ω ∈ Ω représente les états du monde. On désigne par T l’ensemble tels que : T = {0, . . . , T} lorsque les actions s’effectuent à temps discret, tandis que T décrit tout instant dans [0, T] dans le cas où on travaille à temps continu, avec T ≥ 0. La mesure de probabilité P représente dans ce cas l’évaluation relative à chaque état ω. Par l’existence de P , les agents ainsi que le numéraire ont l’opportunité de payer certain prix à la date 0 et le prix de l’actif contingent à la date T. Considérons alors l’ensemble R × X où R désigne l’ensemble des réels dans lequel varie le prix à la date 0, X l’espace des variables aléatoires sur (Ω, F), ceci est dû au fait qu’il est incertain de définir le prix de l’actif contingent à la date T. Ainsi, si on note par r l’unité de paiement à la date 0 et x ce de x(ω) à la date T lorsque l’état est ω, on a défini alors sur R × X le vecteur de transaction (r, x) qui désigne le paquet de consommation que l’agent doit commercialiser afin de minimiser le risque de son investissement. Son action est dictée par ses préférences et certaines contraintes liées à ses richesses. Ainsi par ses préférences, on peut définir une relation de pré ordre qu’est « la relation binaire. », sous les hypothèses suivantes. D’abord chaque agent peut faire état d’une préférence pour chaque paquet. Cela veut dire que pour deux paquets donnés, il peut toujours exprimer son choix pour l’un à l’autre ou si les deux lui sont indifférents. Autrement dit pour tout paquet(r, x) et (r’,x’) on a :

pour tout (r’ , x’ ) ∈ R × X et (r’ , x’ ) ∈ R × X alors (r’ , x’ ) ≥ (r, x) ou(r, x) ≥ (r’ , x’ )

CONCLUSION

La réalisation de ce travail permet d’une part de confirmer l’importance des outils probabilistes à l’image des martingales dans les sciences relatives à l’ingénierie financière. Dans notre cas, on s’intéresse à la modélisation de l’évolution des prix des marchés des valeurs mobilières, qui sont considérés comme des processus stochastiques. Cette dynamique des prix est donc d’ordre temporel. Ainsi pour les évolutions à temps discret on a le modèle de Markov. L’extension au temps continu réside sur des résultats plus intéressants de modélisation de ce processus, on a le Processus de diffusion.

D’autre part avec l’hypothèse d’absence d’opportunité d’arbitrage et les outils précédents on peut déterminer le prix πˆ qui est l’évaluation par arbitrage d’un certain bien contingent tout en usant de la dynamique de ses prix. Nous avons considéré cette hypothèse de non existence d’opportunité d’arbitrage à cause de la rationalité des agents économiques.

|

Table des matières

Introduction

1 Préliminaires

1.1 Quelques notions de probabilités utiles

1.1.1 Processus stochastiques – définitions et généralités

1.1.2 Filtration et martingale

1.1.3 Mouvement Brownien

1.1.4 Intégrales stochastiques

1.1.5 processus de diffusion

1.2 Définition relative à la finance

2 Introduction à la notion d’arbitrage et viabilité dans les marchés des valeurs mobilières

2.1 L’aspect du marché et les préférences des agents

2.2 Viabilité et Arbitrage

3 Martingales et modèles des marchés des valeurs mobilières

3.1 Généralité sur les stratégies financières

3.2 Cas fini : Modèle de Markov

3.3 Cas continu : Modèle de diffusion

Conclusion

![]() Télécharger le rapport complet

Télécharger le rapport complet