Le pacte de stabilité et de croissance

Principes

Comme son nom l’indique, le pacte de stabilité et de croissance (PSC) a pour but d’encourager la stabilité en matière de discipline budgétaire et ce, afin de favoriser la stabilité monétaire. Il est composé de trois documents. Deux règlements communautaires, l’un contient le volet préventif consistant en la surveillance et la coordination des politiques budgétaires. Chaque membre de la zone euro doit soumettre un programme de stabilité (comprenant un objectif d’emploi, d’inflation, de croissance, de solde budgétaire { moyen terme et une description des mesures mises en œuvre pour satisfaire ces objectifs) sur cinq ans actualisés tous les ans. Ce volet comprend également des programmes de convergence pour les pays ne participant pas à la zone euro qui visent à stabiliser les taux de change. Et l’autre, le volet correctif visant à faciliter et à éclaircir la procédure des déficits excessifs il définit pour cela les conditions d’intervention et les sanctions applicables. Ainsi qu’une résolution du Conseil européen dans laquelle les pays membres ainsi que les institutions communautaires s’engagent { respecter les deux règlements précédents.

Le PSC a été adopté en juin 1997 par le Conseil européen chargé de définir les orientations et les priorités des politiques générales de l’Union. Il a été amélioré en mai 1998 pour renforcer les engagements des États membres. Le PSC s’inscrit dans le cadre des critères de convergence. De plus, le PSC s’applique à l’Union européenne dans son ensemble.

Cependant, les pays n’appartenant pas { la zone euro ne sont pas soumis à des sanctions en cas de non-respect de ce dernier : dépôt non rémunéré compris entre 0.2 et 0.5 % du PIB converti en amende si le déficit excessif n’est pas corrigé au cours des deux années qui suivent. De ce point de vue, le PSC a renforcé le traité de Maastricht notamment en prévoyant les sanctions applicables à un déficit supérieur à 3% du PIB dans le cas où les recommandations du Conseil visant à réduire le déficit ne seraient pas suivies d’effets.

Concernant les programmes de stabilité et de convergence, il s’agit de programme budgétaire devant être « proche de l’équilibre ou en léger surplus » (Bourdin et Collin, 2008). Le PSC se réfère { l’idée qu’un déficit en moyenne proche de zéro permet aux gouvernements de disposer de marges de manœuvre. Selon Bourdin et Collin (2008), le ralentissement de la croissance d’un point de pourcentage creuserait le déficit de 0.5 % du PIB, avec un solde équilibré il serait donc possible, tout en respectant le critère des 3%, de faire face à un ralentissement de la croissance de 6 points. Cela suppose que les gouvernements aient utilisé les périodes de croissance afin de réduire leur déficit ce qui est loin d’être toujours le cas. Ils se retrouvent donc confrontés à un dilemme les obligeant à choisir entre transgresser le PSC ou ne pas soutenir l’activité.

La difficulté des pays membres à respecter le critère des 3% a conduit en 2002 à une modification de PSC qui fut adoptée en 2003. Le déficit est désormais abordé en termes structurels. Pour les pays concernés, le déficit structurel (c’est-à-dire corrigé des fluctuations conjoncturelles) devra être réduit de 0.5 point de PIB par an. Cette mesure a permis d’éliminer le biais procyclique du PSC. Ce dernier a de nouveau été réformé en 2005 dans le but de « renforcer la gouvernance économique et clarifier la mise en œuvre du pacte » (Bourdin et Collin, 2008). Pour cela les deux volets ont subi des modifications.

Le volet préventif distingue désormais les objectifs budgétaires de moyen terme de chaque pays membre afin de prendre en compte le niveau d’endettement et de croissance de chacun. La trajectoire d’ajustement des pays doit être symétrique en renforçant la discipline budgétaire en période de croissance. De plus, il est maintenant tenu compte d’éventuelles réformes structurelles dans la vitesse de résorption du déficit et des ralentissements sensibles de la croissance non plus seulement des récessions importantes.

Le volet correctif ne prend plus seulement en compte la croissance pour déterminer le caractère excessif du déficit, mais aussi d’autres facteurs (investissements publics, investissements en R&D…). Le délai accordé pour réduire le déficit a été allongé afin que les mesures prises aient des effets plus durables. Les sanctions en cas de déficit ne sont donc plus automatiques et sont devenues progressives (circonstances exceptionnelles).

La réforme du PSC a non seulement permis de prendre de compte les conditions nationales spécifiques, mais a aussi souligné l’importance de la soutenabilité. Le PSC a donc pour objectif d’équilibrer les budgets { moyen terme ce qui permet de garantir la crédibilité et la stabilité de la zone euro. Il dispose pour cela de moyens afin de prévenir et de corriger les déficits. Il permet de garantir une certaine cohérence entre la politique monétaire et budgétaire. La discipline budgétaire est à ce titre considérée comme un moyen de stimuler la croissance et de favoriser la création d’emplois en préservant un cadre de stabilité. Le respect du PSC peut donc à priori être considéré comme une action positive puisqu’il permettrait aux gouvernements de retrouver une certaine marge de manœuvre, il a cependant été critiqué.

Critiques

La mise en place d’une monnaie unique doit permettre une meilleure coordination des politiques économiques à travers le PSC. De part l’élimination des coûts de transaction, l’intégration économique est renforcée nous pourrions cependant nous demander si la fixation du taux de change a été adéquate.

La nécessité de l’existence d’une règle budgétaire n’est ici pas remise en cause. Bien au contraire, la coordination des politiques économiques de pays partageant la même monnaie semble d’autant plus importante que l’impact sur les autres pays est non négligeable. Ce dernier sera d’autant plus important que le pays est grand d’où l’importance de la coordination. En effet, le PSC permet d’éviter le comportement déviant de certains pays en terme de déficit ce qui à terme aurait des conséquences sur les autres pays membres. Une dette insoutenable obligerait la BCE à intervenir soit en renflouant soit, en recourant à l’inflation ce qui ferait supporter un coût aux autres pays. De plus, contrairement au déficit d’un pays isolé qui subirait une hausse du taux d’intérêt provenant d’une part de la BCE à cause d’un risque inflationniste. Et d’autre part, une hausse du taux d’intérêt provenant des marchés financiers si ces derniers ont des doutes quant à la soutenabilité du pays. Un pays dans le cas de la zone euro pourrait avoir un comportement de passager clandestin et ne serait pas le seul à subir une hausse du taux d’intérêt entraînant une diminution de l’investissement aussi bien privé que public qui serait préjudiciable { l’ensemble de la zone.

Le pays le plus vertueux est dans ce cas celui qui en supporterait le plus les coûts car plus sensible { une hausse des taux d’intérêt nominaux.

Le PSC comme défini ci-dessus, indique que la norme du solde budgétaire est soit l’équilibre soit l’excédent. Il pose donc indirectement la question du niveau d’endettement optimal, cette dernière faisant toujours débat. Parmi les endettements soutenables, l’endettement optimal choisi dépend d’un arbitrage coûts-bénéfices d’une augmentation du niveau d’endettement. Ainsi se pose la question de la soutenabilité de la dette publique. On peut considérer que la durée de vie d’un état est infinie. Il peut donc contracter un nouvel emprunt ({ condition qu’il reste solvable) pour faire face à une dette arrivant à échéance car nous pouvons raisonnablement supposer que les agents placeront en partie leur épargne dans des titres de dette. Or, la capacité d’épargne dépend du revenu ce qui nous amène { présumer qu’une dette publique constante (en pourcentage du PIB) serait soutenable contrairement à une dette publique croissante. On peut définir la solvabilité de sorte que le montant actualisé des dépenses futures soit inférieur ou égal au montant des recettes futures anticipées. Nous pouvons alors déterminer le déficit conciliable avec un ratio constant de dette publique : ( ) où représente le déficit, la dette, le taux d’intérêt, l’inflation et le taux de croissance. Pour un ratio de dette correspondant à 60% du PIB et une croissance nominale de 5% (soit 2% d’inflation et 3% de croissance réelle) le déficit est de 3% du PIB.

Une dette nulle n’apparait pas nécessairement comme avantageuse puisqu’il existe des avantages { l’endettement tel que la possibilité d’une marge de manœuvre pour le gouvernement, le choix de projets plus efficients puisque ces derniers doivent permettre le paiement des intérêts et le remboursement… Bien sûr, des inconvénients existent également notamment du fait des coûts aussi bien directs qu’indirects qu’elle suppose. Mais aussi une perte de flexibilité liée { l’endettement. En effet, plus notre taux d’endettement est élevé moins l’on pourra s’endetter pour faire face { un imprévu notre capacité d’endettement étant limitée. Malgré ces critiques, le PCS a eu un effet bénéfique sur la situation budgétaire de la zone euro avec le passage de la dette de 72.8% du PIB à 66.4% du PIB (BCE,2008a). Cependant, au regard des situations budgétaires des pays membres de la zone euro (Tableau 14) il apparaît que le PSC ne remplit pas totalement son objectif. Certains pays tels que la Grèce, l’Italie et la Belgique sont particulièrement endettés sans que cela soit un phénomène récent. D’autres pays ont également dépassé le critère des 60% du PIB : la France, le Portugal… Le PSC n’empêche donc pas certains pays de s’endetter. Nous pouvons dans ce cas nous interroger afin de savoir si la règle budgétaire est adéquate.

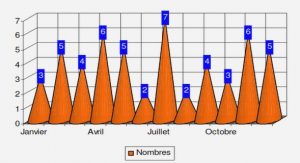

Le critère des 3% est fixé de façon arbitraire et est le même pour tous les pays quelque soit leur croissance et le montant de leur dette. Or, les différentiels de croissance des pays sont bien présents au sein de la zone euro (Graphique 18). Ainsi, les pays tel que la France ou l’Allemagne ont un taux de croissance moindre que les derniers entrants dans la zone et les conséquences sur la dette pour un même taux de déficit seront différentes.

Selon Creel et al. (2007), le PSC comporte des coûts élevés du fait des modalités d’entrée dans la zone. La règle de discipline budgétaire est selon lui une contrainte trop forte notamment pour les « deux pays les plus grands de la zone » c’est-à-dire la France et l’Allemagne. La réforme de 2005 devait en théorie améliorer la situation en assouplissant le PSC via l’élargissement en cas de circonstances exceptionnelles. Cependant, la mesure du déficit structurel repose sur le calcul du PIB potentiel (seuil maximal de la production sans accélération de l’inflation) ce qui n’est pas sans introduire une part d’incertitude. En outre, ces auteurs soulignent que le respect du pacte fait peser une contrainte sur la croissance à long terme de l’économie étant donné que les premières dépenses qui sont réduites sont notamment les dépenses de recherche et développement.

On reproche donc aux critères définis par le traité un manque de flexibilité ces derniers ne tenant pas compte des cycles économiques et de la croissance de chaque pays. En cas de récession le PSC freinerait de façon trop importante les politiques économiques nationales visant à relancer la croissance. De plus, le PSC prend en compte une dégradation possible de la conjoncture, mais pas le cas d’une stagnation durable. D’autre part, si le PSC permet de limiter les déficits, il ne contraint nullement les pays à les résorber voir à constituer des réserves lors des périodes plus favorables.

Les pays non membres de la zone euro ne peuvent pas faire l’objet de sanctions en cas de déficit, mais ils doivent respecter les programmes de convergences afin de garantir leur accès au Fond de cohésion. Cependant, ils doivent aussi réaliser d’importants investissements publics afin de réduire l’écart avec les pays membres les plus anciens.

En ce qui concerne les sanctions { l’encontre des pays ne respectant pas les critères, elles peuvent aggraver la situation du pays et rendre plus difficile sont retour { l’équilibre.

Ces sanctions sont d’ailleurs prises par le Conseil pour les affaires économiques et étrangères (ECOFIN) qui regroupe les ministres des Finances des États membres de l’Union européenne. Ce qui pose un problème politique les états se sanctionnant entre eux d’où une remise en cause de la crédibilité des sanctions. En effet, nous pouvons nous demander si les états prenant la décision seront incités à infliger une sanction dans la mesure où ils pourront eux-mêmes un jour être confrontés à une situation semblable. Nous pouvons également mettre en évidence un problème d’aléa moral. Nombre de pays ne respectent pas les critères de convergence, si l’autre ne respecte pas la règle pourquoi la respecter soit même sachant que l’on en supportera les coûts ? C’est pourquoi il apparaît nécessaire de garantir une égalité et une équité des sanctions.

On reproche aussi au PSC de ne prendre en compte comme seul indicateur le déficit, d’autres indicateurs tels que l’inflation pourrait être pris en compte. De plus, les définitions et les mécanismes contenus dans le PSC sont vagues ce qui permet des interprétations et des manœuvres politiques.

Le PSC peut donc encore être amélioré. En mettant l’accent sur le déficit il ne permet pas nécessairement d’assurer la soutenabilité de la dette étant donné l’hétérogénéité des pays de la zone ce qui est pourtant son objectif. Le volet préventif demeure également insuffisant, l’incitation { laisser jouer les stabilisateurs automatiques en période de bonne conjoncture est bien trop faible alors que le volet correctif est trop important allant jusqu’{ entraver la croissance. Un rééquilibrage des deux volets semble donc nécessaire. La BCE se repose sur ce cadre opérationnel, voyons maintenant son organisation

Le cadre opérationnel

Le cadre opérationnel représente l’ensemble des instruments et procédures permettant { la BCE d’atteindre ses objectifs. Alors que la stratégie de politique monétaire définit le niveau des taux d’intérêt permettant la stabilité des prix. Le cadre opérationnel définit les moyens d’y parvenir grâce aux instruments disponibles.

Le cadre opérationnel est défini par le traité instituant l’Union européenne

L’Eurosystème opère en économie ouverte dans un contexte de libre concurrence et doit encourager une allocation efficace des ressources.

Par ailleurs, le cadre opérationnel doit se conformer { d’autres principes notamment celui de l’efficacité opérationnelle qui est le plus important. C’est-à-dire, sa capacité à répercuter les décisions de politique monétaire, précisément et rapidement, sur les taux à court terme qui influencent le niveau des prix. L’égalité de traitement des institutions financières, l’harmonisation des règles et procédures au sein de la zone euro afin de garantir l’égalité entre pays, la décentralisation de la politique monétaire, la transparence et la simplicité pour garantir la compréhension, l’efficience des coûts, la continuité pour permettre aux BC de s’appuyer sur leur expérience en évitant la modification des instruments et enfin, la sécurité font également partis des principes que le cadre opérationnel doit appliquer. Ces principes permettent à la BCE de déterminer le niveau des taux d’intérêt via l’orientation de la politique monétaire (le plus souvent via la modification des conditions selon lesquelles la BCE traite avec les établissements de crédit) et de régir la liquidité ce qui permet de contrôler le bon fonctionnement du marché monétaire. Avant de détailler les moyens mis en œuvre par le cadre opérationnel il est nécessaire de définir l’objectif principal { atteindre.

Le cadre stratégique

Comme dit précédemment, l’objectif du SEBC et donc de la BCE est de maintenir la stabilité des prix ce qui a de nombreux avantages (Annexe 1). Pour cela, l’objectif a été quantifié et une orientation à moyen terme de la politique monétaire a été déterminée.

Un objectif quantifié

En octobre 1998, le Conseil des gouverneurs a retenu une première définition qui a été confirmée et précisée en mai 2003. Celle-ci définit la stabilité des prix de sorte que l’indice des prix à la consommation harmonisé (IPCH) ait une croissance annuelle à moyen terme proche, mais inférieure à 2%. La définition quantitative de la stabilité des prix favorise la transparence de la politique monétaire, ce qui constitue un repère pour les agents économiques et permet de guider leurs anticipations des prix. Tout comme la BCE, la Banque du Japon (BoJ) fixe son objectif (de stabilité des prix) et les moyens d’y parvenir. À l’inverse, la Fed a un double objectif (fixé par la loi), elle ne se focalise pas uniquement sur la stabilité des prix, mais aussi sur l’emploi. La Banque d’Angleterre (BoE) reçoit quant à elle des instructions en ce qui concerne l’objectif d’inflation { atteindre (Annexe 2 et Annexe 3). Le choix de tel ou tel mandat n’est pas préférable si l’objectif de stabilité des prix demeure un objectif de long terme. Lorsque cette condition est respectée, cela permet d’éviter que le problème d’incohérence temporelle resurgisse en cas de lutte contre le chômage comme objectif de court terme. Cela permet également d’éviter de trop importantes fluctuations de l’activité économique en cas d’une focalisation sur l’objectif d’inflation { court terme.

Les déterminants de l’inflation

On peut distinguer plusieurs causes d’inflation. Tout d’abord, la croissance de la masse monétaire. Lorsque l’offre de monnaie croît { un rythme supérieur { la demande de monnaie celle-ci perd de sa valeur il y a donc inflation (Graphique 2). Sachant qu’il n’y a pas de lien à court terme entre masse monétaire et inflation et que d’autres facteurs d’inflation interviennent, cette relation peut sembler fragile. L’existence d’une relation { moyen et long terme a cependant été confirmée par plusieurs études empiriques (Annexe 5). La croissance monétaire joue aussi un rôle dans la détermination de l’inflation future.

Il s’agit de la principale source d’inflation. C’est un problème important pour les PVD.

Dans ces pays, l’investissement est souvent supérieur { l’épargne. L’accroissement de la masse monétaire est alors un moyen de financement, mais également source d’inflation. En ce qui les concerne, l’inflation s’expliquerait également par des changements structurels dus à une croissance rapide.

Ensuite, l’inflation par la demande. Lorsque la demande excède l’offre, les prix augmentent. Cette cause de l’inflation dépend donc de la capacité des économies { faire face { une augmentation de leur demande interne. Si elles sont capables d’y répondre, les prix n’augmenteront pas. Outre une politique monétaire expansive, cette hausse de la demande peut être due à une politique budgétaire expansive ou à une dépréciation de la monnaie nationale. L’inflation par la demande permet en partie d’expliquer la présence d’un taux d’inflation plus élevé dans les pays en développement qui ont une croissance plus importante que les pays industrialisés. A contrario, un taux d’inflation élevé dans un pays { faible croissance est révélateur d’une création insuffisante de richesse.

L’orientation à moyen terme de la politique monétaire

Il apparaît impossible pour une BC de prévoir l’évolution des prix { court terme, une certaine volatilité des prix est inévitable du fait des délais et de la complexité de la transmission de la politique monétaire, mais aussi à cause de la fluctuation des prix des matières premières par exemple. Il convient alors que les indicateurs de politique monétaire prennent en compte les causes de l’inflation { court, moyen et long terme. Cela constitue les deux piliers de la politique monétaire qui doivent permettre d’identifier la nature et l’ampleur des risques menaçant la stabilité des prix.

D’une part, l’analyse économique dont le but est de permettre d’identifier les causes de l’inflation de court et moyen terme. Il s’agit de l’analyse de l’évolution et des chocs économiques qui utilise des indicateurs conjoncturels économiques et financiers.

D’autre part, l’analyse de l’évolution monétaire qui s’intéresse aux causes monétaires de l’inflation de long terme (relation entre la monnaie et les prix) met aussi en relation les informations de la première analyse. La BCE a ainsi déterminé la valeur de la croissance de l’agrégat 3 sur laquelle repose son analyse. Cette valeur est celle jugée compatible avec la stabilité des prix de moyen terme et sert donc de repère dans l’analyse effectuée par la BCE.

Une croissance de la masse monétaire largement supérieure à la valeur de référence entraînerait une hausse du risque inflationniste. La Fed se focalise elle sur l’agrégat 1.

3 comprend 2 : les dépôts { terme d’une durée inférieure { deux ans, les dépôts remboursables avec un préavis inférieur ou égal à trois mois. Et donc 1 soit : la monnaie en circulation, les dépôts à vue. Auxquels s’ajoutent les pensions, les titres d’OPCVM (Organisme de placement collectif en valeurs mobilières), les instruments du marché monétaire ainsi que les titres de créances d’une durée inférieure ou égale { deux ans. Le Conseil des gouverneurs a déterminé une valeur de référence concernant la croissance de 3 en 1998 à 4,5% (Graphique 2). Cette valeur est calculée en se basant sur la théorie quantitative de la monnaie : avec , la monnaie en circulation (dans le cas présent 3). , la vitesse de circulation de la monnaie. , le niveau des prix réels et le taux de croissance de l’économie. Afin de déterminer la valeur précédente en supposant constante, la BCE s’appuie sur son objectif d’inflation soit 2% et sur une croissance du PIB potentiel 2.5%. L’objectif d’inflation est donc inférieur { la croissance potentielle (avant la crise récente) qui est de 2.5% en moyenne pour la zone euro qui est le seuil audelà duquel l’inflation augmente. Sachant qu’il n’existe pas de lien direct { court terme entre l’évolution monétaire et la politique monétaire, la BCE ne procède pas systématiquement à un ajustement avec la valeur de référence. On peut ainsi constater d’importants écarts avec la valeur de référence (Graphique 2). D’autant que cette dernière ne correspond pas { un engagement de la BCE.

La stratégie de la Bundesbank a servi de modèle { l’élaboration de celle de la BCE, on distingue cependant ici une différence avec cette dernière qui a un objectif intermédiaire de masse monétaire. La croissance de la masse monétaire est dans un premier temps restée proche de la valeur de référence et s’en est progressivement écartée. Ces écarts importants entre la croissance de 3 et la valeur calculée ne signifie pas nécessairement qu’il existe un risque pesant sur la stabilité des prix. On peut aussi noter que la baisse à partir de 2008 n’est pas due { la politique monétaire, mais à la crise économique récente.

Les deux piliers de la politique monétaire permettent donc à la BCE une approche globale concernant l’existence de risques menaçant la stabilité des prix. Cette approche permet également d’éviter une dépendance face à un indicateur ou un modèle unique.

Driffill, 1985 et Barro-Gordon, 1986 ) ont modifié le modèle afin de parvenir à déterminer un équilibre unique et de se libérer de la contrainte d’horizon infini. Les agents ignorent initialement à quel type de BC ils ont à faire, ils assignent une probabilité à chacun des types de BC. Leurs anticipations d’inflation seront d’autant plus faibles qu’ils perçoivent une BC forte, c’est-à-dire respectant l’objectif annoncé. Au contraire, une BC faible déviera de la règle dès qu’elle y aura intérêt. Celle-ci a la possibilité de se comporter comme une BC forte pouvant ainsi se construire une réputation. Entant donné la faible vitesse d’ajustement des anticipations des agents, l’inflation surprise peut permettre des gains supérieurs à la perte de crédibilité qui en résulte. La BC aurait alors intérêt à avoir un comportement ambigu en utilisant que partiellement les instruments dont elle dispose.

Une autre solution à l’incohérence temporelle : le modèle de Rogoff (1985)

Pour parer au problème de l’incohérence temporelle, Rogoff (1985a) propose la mise en place d’un gouverneur conservateur, indépendant du pouvoir politique et ayant une forte préférence pour la lutte contre l’inflation. Ce modèle inclut également les chocs d’offre. Or, la capacité de la BC { faire face { ces chocs, et donc le coût d’ajustement, sera d’autant plus mauvaise qu’elle accordera une grande importance { la lutte contre l’inflation. Cette dernière doit donc être limitée de sorte qu’il existe un arbitrage afin d’éviter un biais inflationniste ou un coût trop important. Si ce modèle permet d’obtenir un biais inflationniste moindre, il accroît l’instabilité (Annexe 18).

Les apports de Svensson (1995)

Svensson (1995) , propose de mettre en place une cible inflationniste afin que le biais disparaisse. Selon lui, il est possible d’atteindre l’inflation socialement optimale (Annexe 19). Le banquier central doit minimiser l’écart entre son objectif et la cible d’inflation. Cette stratégie de politique monétaire qui a montré son efficacité correspond au cas de la BoE qui a défini une fourchette d’inflation cible. Cette stratégie est facilement compréhensible ce qui permet d’assurer la transparence. Les cibles d’inflation ayant été observées sont le plus souvent supérieures { l’inflation socialement optimale. Jensen et Beetsma (1995) l’expliquent par la présence d’incertitude concernant les préférences du banquier central. Il apparaît alors plus favorable de combiner cette solution avec la mise en place d’un contrat.

Le résultat obtenu correspond { une cible d’inflation supérieure au niveau socialement optimal ce qui correspond donc mieux aux faits observés.

|

Table des matières

Introduction

Partie 1 : Le système européen de banques centrales

I- Le cadre institutionnel

1.1 L’Eurosystème

1.2 Le traité sur l’Union européenne

1.3 Le pacte de stabilité et de croissance

II- La banque centrale européenne

2.1 Les organes de décision

2.2 Le cadre opérationnel

2.3 Le cadre stratégique

2.4 Les instruments de politique monétaire

2.5 Les mécanismes de transmission

2.6 Les limites de la politique monétaire

III- Le comportement de la banque centrale européenne

3.1 La Nécessité de l‘indépendance

3.2 Une mesure réelle de l’indépendance de la banque centrale

3.3 Une coordination des politiques avantageuse ?

Partie 2 : L’hétérogénéité des pays européens, une convergence malgré tout ?

I- Présentation de la zone euro

II- L’orientation de la politique monétaire unique

III- Les performances inflationnistes

3.1 Les écarts d’inflation au sein de la zone euro

3.2 Quels résultats pour la BoE ?

3.3 Les causes des écarts d’inflation

3.4 Différentiels d’inflation et compétitivité prix

3.4 Illustration de l’hétérogénéité par la règle de Taylor (1993)

IV- La croissance dans la zone euro

4.1 Une synchronisation accrue des cycles économiques

4.2 Mais des différentiels de croissance

4.3 Une croissance supérieure au Royaume-Uni ?

V- Le marché du travail dans la zone euro

5.1 Un taux de chômage élevé

Hétérogénéité de la zone euro et politique monétaire Page 4

5.2 Un marché du travail plus performant au Royaume-Uni ?

5.3 Les réformes structurelles dans la zone euro

VI- Le secteur public

6.1 Des efforts disparates au sein de la zone

6.2 Des finances plus saines au Royaume-Uni ?

VII- Préserver l’euro : la situation de la Grèce

Conclusion

![]() Télécharger le rapport complet

Télécharger le rapport complet