LES DIFFÉRENTES APPROCHES DE SÉLECTION DE PORTEFEUILLES DE PROJETS

Mise en oeuvre de la sélection de portefeuilles de projets

La sélection De nombreuses organisations font face au problème de décision déterminent qu ‘ est la sélection de projets et l’allocation de ressources pour construire un portefeuille de projets. Ce problème de décision implique la plupart du temps des objectifs multicritères. Les propositions de projets sont évaluées en regard des multiples critères relatifs à ces objectifs où la performance du portefeuille est également en multicritère, sous forme d’agrégat des projets individuels. Dans la majorité des cas, seul un sous-ensemble des projets proposés peut être financé avec les ressources disponibles et, de même, aucun portefeuille faisable ne maximise simultanément tous les critères. Ce cadre décisionnel est connu sous l’appellation Budgétisation Multicritère de Capital (MCCE: Multiple Criteria Capital Eudgeting) . Les problèmes de MCCE sont rencontrés à la fois dans les organisations non lucratives, tels que les hôpitaux (Kleinmuntz et Kleinmuntz, 2001; Focke et Stummer, 2003), gestion de forêt (Marte Il et al., 1998) et la gestion de maintenance des routes (Robinson et al. , 1998), de même que dans les organisations industrielles (Cf e.g., Stummer et Heidenberger, 2003; Strauss et Stummer, 2002; Thizy et al. , 1996; Martikainen, 2002). L’approche multicritère a aussi été utilisée pour l’évaluation de programme de recherche (Salo et al., 2002) et la planification de scénario (Cf e.g., Salo et Bunn, 1995). Un pan de la recherche est consacré à l’ utilisation du multicritère pour la prise de décision en analyse financière (Cf e.g., Spronk et Hallerbach, 1997; Zopounidis, 1999; Hallerbach et Spronk, 2002 ; Zopounidis et Doumpos, 2002 ; Steuer et Na, 2003). Cela dit, la prise de décision dans le domaine de la finance fait généralement intervenir des variables de décision continues et diffère en cela du cadre des MCCE qui font intervenir des choix binaires (oui/non) entre projets liés.

En MCCE, les projets peuvent être aussi bien des opportunités d’investissement, que des propositions de Recherche et Développement, des sites de maintenance, ou encore des biens concrets. Ils peuvent être évalués en termes de critères quantitatifs (e.g. , valeur actuelle nette, ventes, part de marché, superficie) et de critères qualitatifs (e.g., niveau de risque, compétences du personnel, impact environnemental, impact social). Les projets sont très souvent interdépendants (e.g. , effets de synergie ou de cannibalisation). En sus des contraintes liées aux ressources, le problème fait généralement intervenir différents types de contraintes stratégiques ou logiques, de même qu ‘ il peut y avoir des seuils minimums ou maximums sur certains critères (Cf e.g., Archer et Ghasemzadeh , 1996; 1999; Stummer et Heidenberger, 2003). Si l’évaluation des projets se fait en regard d’ un seul et unique critère (par exemple, la valeur actuelle nette), ou encore si le décideur est capable de spécifier pleinement ses préférences vis-à-vis des critères, alors le MCCE se réduit à une budgétisation standard de capital qui peut être aisément résolue, par exemple, par de la programmation linéaire (Cf e.g, Luenberger, 1998).

Un support décisionnel utile peut être fourni même si le décideur n’est pas capable ou non désireux de donner des indications complètes sur ses préférences. Dans ce cas, les méthodes de prise de décision multicritère (MCDM: Multi Criteria Decision Making) fournissent au décideur un ensemble de solutions non dominées (ou encore efficientes ou optimales en Pareto). Une solution est non dominée si aucune autre solution faisable ne produit des bénéfices équivalents ou supérieurs sur toutes les combinaisons faisables des paramètres partiellement définis. On peut supposer qu’un décideur rationnel qui cherche à optimiser les critères optera pour une solution non dominée. Les problèmes multicritères sont généralement traités en supposant une fonction d ‘ utilité (ou de préférence) implicite ou explicite qui agrège les extrants en un seul et même scalaire de sorte que la valeur la plus élevée est préférée à une valeur inférieure.

Méthodes existantes

De nombreuses études aussi bien théoriques que pratiques ont déjà été conduites pour développer de méthodes gérant le processus de sélection de portefeuille(s). Les premiers modèles théoriques consistaient en la sélection d’un sous-ensemble de projets maximisant les objectifs tout en respectant les contraintes (Baker, 1974; Liberatore and Titus, 1983 ; Liberatore, 1988; Danilla, 1989). Ces modèles n’ont, en pratique, été que peu usités, comme l’ont mis en évidence Hall et Nauda (1990). La raison en est que les données exigées dans ces modèles sont trop précises et rarement disponibles. Ce phénomène a été confirmé par les observations de Schmidt et Freeland (1992), puis Cooper (2001). Farrukh et al. (2000) ont apporté des explications possibles à la faible implantation de ces modèles en pratique et Loch et al. (2001) également, au travers d’une expérience effectuée en conditions réelles. Les modèles proposés plus récemment tentent bien entendu de réduire les différences observées (Henrisken et Traynor, 1999). Un inconvénient de nombreux modèles de sélection a été mis en évidence par Baker et Freeland (1975): « L’un des facteurs les plus limitant dans les modèles de sélection actuels est le traitement inapproprié des interactions entre les projets [ . .. J ».

Il s’avère que la notion d’interaction a fait l’objet de peu d’articles. Le modèle de Schmidt (1993) tient compte des interactions entre ressources, bénéfices et objectifs. L’allocation des ressources a été traitée par la programmation non linéaire en nombres entiers (nonlinear integer program) , et la résolution effectuée par un algorithme en branch-and-bound. Dickinson et al. (2001) ont, quant à eux, utilisé une matrice de dépendance permettant de quantifier les interactions profitables à un modèle d’optimisation de portefeuille. Afin de comprendre les interactions existant entre les projets et leur lien avec la performance du projet dans les environnements multiprojets, Verma et Sinha (2002) ont développé un modèle théorique, en se basant sur de nombreux cas de projets menés en entreprises.

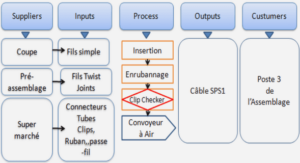

Le DEA-BSC Cooper et al. (1997) ont identifié l’efficacité, l’efficience, et l’équilibre comme étant les trois critères qui généralement dominent le processus de décision . C’est pour répondre à ces trois objectifs que les auteurs ont proposé une nouvelle méthodologie reposant sur un modèle DEA et une carte d’évaluation équilibrée (BSC, Balanced ScoreCard) DEA a été développé par Charnes et al. (1978) dans le but d ‘évaluer l’efficacité relative d ‘ unités de prise de décision (DMU, Decision Making Un its). Aussi bien les intrants que les extrants peuvent contenir des données quantitatives et qualitatives. Le modèle DEA de base est un programme mathématique qui définit l’efficience comme étant le rapport de la somme pondérée des extrants sur la somme pondérée des intrants. Le modèle choisit pour chaque DMU l’ ensemble de poids qui réalise l’ efficience la plus élevée tout en s’assurant que ces poids ne génère pas d ‘autres DMU avec une efficience supérieure à 1. BSC est un concept qui a été présenté par Kaplan et Norton (1992, 1996a, b) comme étant un outil de mesure organisationnelle.

Son but est de produire des représentations équilibrées de la performance de l’entreprise. Cela est rendu possible en se concentrant sur quatre groupes de mesures de performance (cartes): finances, marché, croissance interne et innovation . Pour chacune des cartes, la méthode identifie un nombre de mesures qui permet de faire une évaluation détaillée de la performance de l’ organisation dans les dimensions correspondant à la carte. ESC est intéressant car les informations nécessaires sont minimisées grâce à la réduction du nombre de mesures qu’elle utilise. Elle permet, de plus, de voir si une amélioration dans un des domaines n’a pas été faite aux dépens d ‘ un autre. Il existe déjà des modèles DEA comportant des restrictions sur les poids, mais la combinaison DEA-ESC apporte deux nouveautés: elle permet, d’ une part, de quantifier le concept ESC et, d’autre part, du point de vue DEA , elle permet d’établir une structure hiérarchique (correspondant aux cartes du ESC) des restrictions en DEA .

Exemple numérique

La méthodologie proposée présente de nombreux aspects numériques, aussI une illustration avec un exemple est présentée dans l’article. Il est tiré d’ un problème fictif de prise de décision dans une grande entreprise gouvernementale chargée de sélectionner et de soutenir des projets dans le domaine de la technologie. Il s’agit d’ une entreprise à structure hiérarchique, avec des responsables de divisions gérant des projets de R&D dans des domaines technologies spécifiques. L’ hypothèse est faite que le budget général de l’organisation en terme de R&D a été déjà été réparti pour chaque divi sion avec une approche reflétant les objectifs stratégiques de l’entreprise. On se place alors dans la gestion d’ un groupe de projets, mené par une division spécialisée dans le domaine de ce groupe. Des ressources fixes ont été attribuées à la division . En considérant un groupe de projets appartenant à une même division, on se place ainsi dans un cas où les projets sont plus homogènes qu’un ensemble de projets établi à l’échelle de l’organisation globale, du fait de leur appartenance à un champ technologique commun.

L’exemple traité comporte 15 projets de R&D. Les données du problème sont divisées en 4 variables qui sont la contribution économique, la contribution scientifique, la contribution sociale et, enfin, les ressources nécessaires. Les ressources nécessaires constituent les deux intrants du projet. On considère un intrant nommé Contenu du travail (équivalence en termes de temps de travail, exprimé en FTE), et le deuxième intrant, appelé CoOts en matières (en termes monétaires, milliers de $). Chaque projet est évalué suivant 3 extrants, qui sont la Contribution économique (en termes monétaires, milliers de $), la Contribution scientifique (estimée sur une échelle graduée de 0 à 100) et la Contribution sociale (estimée sur une échelle graduée de 0 à 100). Par ailleurs, chaque projet a une probabilité de succès qui lui est associée (valeur comprise entre 0 et 1). Les interactions entre les projets apparaissent dans les six matrices du problème: deux matrices pour les intrants, trois matrices pour les extrants et une matrice pour les probabilité de succès. Les interactions deviennent pertinentes lors de la génération des portefeuilles, et interviennent lorsque l’on exécute la cinquième étape de la méthodologie.

|

Table des matières

LISTE DES TABLEAUX

RÉSUMÉ

INTRODUCTION

CHAPITRE 1 LES DIFFÉRENTES APPROCHES DE SÉLECTION DE PORTEFEUILLES DE PROJETS

l.1 Les portefeuilles de projets

1.1 .1 Obj ectifs de la gestion de portefeui Iles

1.1.2 Importance de la gestion de portefeuilles

l.2 Mise en oeuvre de la sélection de portefeu i Iles de projets

1.2.1 La sélection

1.2.2 Modèles

1.2.3 Problématique

1.2.4 Analyse des projets

1.2 .5 Revue de littérature

1.2.6 Article DEA-BSC

CHAPITRE 2 PROPOSITION DE MÉTHODOLOGIE

2.1 Théorie de la méthodologie proposée

2.1. 1 Les typo logies retenues

2. 1.2 L’agrégation utili sée

2.1.3 La notion d’interactivité

2.2 Application à un cas de référence

2.3 Comparaison avec une autre méthodologie

2.4 Génération de portefeuilles

2.4.1 Enjeux/objectifs

2.4.2 Description MOAMP

2.5 Prise en compte des préférences

CHAPITRE 3 COMPARAISON DES MÉTHODES DEA-BSC / MOAMP SUR UN CAS ANALYTIQ UE

3. 1 Hypothèses et restrictions

3.2 Comparaison des portefeuilles obtenus avec les deux méthodes

CHAPITRE IV APPLICA nON SUR UN CAS ANALYTIQUE SANS RESTRICTION

4.1 Conditi ons

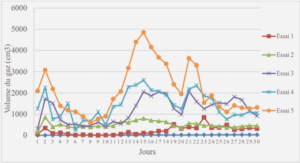

4.2 Résultats après MOAMP

4.3 Prise en compte des préférences

4.3.1 Fréquence

4.3.2 Favori sation d ‘ un intrant

4.3.3 Favorisation d ‘ un extrant

4.3.4 Réflexion sur le nombre de proj ets

CONCLUSION

APP ENDICE A

PORTEFEUILLES DOMINÉS

APPENDICE B

MA TRICES DE L ‘ APPLICATION NUMÉRlQUE

APPENDIC E C

CALCULS – LOGICIEL MA THEMATICA

APPENDICE D

PORTEFEUILLES OBTENUS APRÈS MOAMP

RÉFÉRENCES BIBLIOGRAPHIQUES

![]() Télécharger le rapport complet

Télécharger le rapport complet