Télécharger le fichier pdf d’un mémoire de fin d’études

Type de documentation

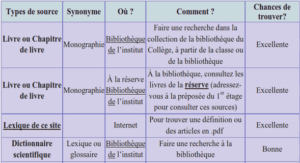

Diverses méthodes de documentations ont été adoptées pour collecter les informations nécessaires à la réalisation de ce travail : la recherche sur internet et la consultation d’ouvrage.

Recherche sur internet

La recherche sur les sites internet nous permet d’élargir les connaissances sur le thème et de compléter les sources de données. Lacombinaison des informations fournies par les documents recherchésa facilité la compréhension des éléments importants pour la mise en œuvre de l’amélioration du système de contrôle interne;

La consultation des documents obtenus au sein de l’institution contenant des informations sur l’organisation interne du service étudié ;

Consultation d’ouvrage

La consultation de plusieurs ouvrages, mémoires et tout document pouvant faciliter la rédaction de notre mémoire et la consti ution de la démarche à suivre pour l’évaluation des risques.

La consultation des livres disponibles du CITE Ambatonakanga pour compléter les cours théoriques dispensés par les ofesseurspr durant le cursus universitaire.

Nous avons vu en ce qui concerne le type de documentation utilisé, abordons maintenant le cheminement du travail effectué dès la conception du protocole de cherche jusqu’à la rédaction du mémoire.

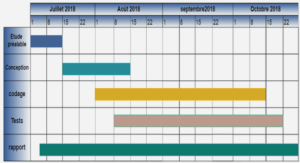

Chronogramme des activités

Ce tableau nous montre le déroulement des activitésmenées pour la réalisation de ce mémoire. Ainsi, pour la première semaine, l’activité s’est focalisée sur la conception du protocole de recherche après avoir défini le thèmeà traiter. Puis, nous avons procédé à la visite du lieu de l’enquête pour placer la demande d’autorisation. Une semaine après, nous avons eu la réponse de la demande. L’intégration aumilieu a duré trois jours successifs. Ensuite, nous avons deux semaines pour la collecte des données nécessaires et leur exploitation.

Enfin, les semaines restantes ont été consacrées pour la rédaction du mémoire.

Malgré certaines difficultés rencontrées au niveaude la documentation, nous avons pu obtenir la partie des informations nécessaires. Quelles sont alors les méthodes adoptées pour le traitement des informations obtenues.

Méthodes

Cette section a pour but de définir les méthodes adoptées pour obtentionl’ des différentes informations nécessaires ainsi que le traitement decelles-ci.

Collecte des données primaires et secondaires

L’objectif de cette étape est de collecter le maximum d’informations possibles nécessaires à notre étude. Pour ce faire, nous avons choisi commeoutils de collecte des données, l’entretien direct et la recherche documentaire.

Entretien direct

Elle consiste en une conversation avec les responsables et leurs collaborateurs sur la base d’un guide d’entretien. Il s’agit de connaître les étapes des procédures en intégrant les différents interlocuteurs sur les moindres détails concernantla réalisation de leurs tâches respectives.

Administration du questionnaire

Le questionnaire est un document préétablis contena des questions ou des lignes directives pour apporter des preuves à des objectifs du travai l. Il cible une personne ou un groupe de personnes. C’est à partir du questionnaire que nous avons pu i ntroduire tous les sujets à aborder. Le questionnaire est important et doit être préparé igneusementso.

Pour ce faire, le questionnaire est élaboré en deux phases

Rédaction d’une première forme de questionnaire : al première forme de questionnaire est rédigée à partir des risques qui pourraient frapper les opérations de crédit, des hypothèses à vérifier après une étude approfondie ud thème et une approche documentaire.

Nous avons ensuite procédé à un pré-test pour vérifier si le questionnaire est bien compris par les personnes enquêtées et peut répondre aux objectifs de l’entretien.

Rédaction définitive du questionnaire : à ce stade,le questionnaire devrait permettre au sujet d’exprimer son opinion avec sincérité et en oute sécurité.

Le questionnaire se présente habituellement sous deux formes : l’une simplifiée qui ne motive pas d’autres réponses que le « oui » ou le « non »; est appelée questionnaire fermé, et l’autre plus complète, qui entraîne nécessairement des observations détaillées, est dénommé questionnaire ouvert.

Le questionnaire est établi à l’aide d’une guide opératoire afin qu’aucune question essentielle ne soit omise. Le questionnaire doit être adapté laà taille et à l’activité de l’entreprise.

Type d’entretien utilisé

Pour mener à bien notre intervention dans l’institu tion, nous avons adopté le type d’entretien directif.

Dans ce type d’entretien, les questions dirigent le sujet à répondre par « oui » ou « non ». Il a comme avantage la rapidité, facilité de la tâche du sujet, de l’enquêteur et limitent les réponses non désirées. Il est souvent utilisé dansle cas d’une vérification d’hypothèse ou comparaison entre deux résultats possibles.

Quelques questions ouvertes sont aussi posées aux enquêtés pour les autres informations nécessaires.

Recherches documentaires

La recherche documentaire a été surtout axée sur larecherche de données sur le thème d’étude mais aussi des informations sur l’institution de l’ entreprise en général. Ce qui consiste à étudier la documentation existante au sein du service responsable de crédit pour identifier les différents concepts liés à son activité et à son organigramme. Ainsi, d’autres documents très utiles au thème ont pu être collectés. Ces méthodescitées ci-dessous nous ont permis de collecter les données primaires et secondaires, internes et externes à l’institution. Mais, comment se déroule le traitement de ces informations obtenues ?

Traitements des données

Étapes d’analyse des risques

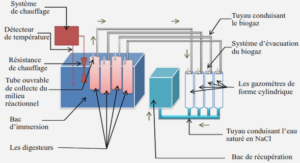

Le schéma ci-après résume le cheminement de notre émarched d’analyse des risques en vue d’obtenir les résultats qui sont à la base des discussions et recommandations émises.

Cette figure démontre l’étape de l’analyse des risques afférents aux opérations de crédit de l’institution. Le paragraphe ci après révèle quelques notions sur la corrélation à deux variables

La corrélation à deux variables

Principe :

Deux variables sont corrélées s’il existe un lien ntre elles. Nous avons mis en évidence deux variables explicatives sur lesquelles nous pouvons trouver facilement des informations et une variable expliquée liée. Nous avons ensuite cherchési ces deux variables explicatives évoluent avec la variable expliquée et enfin, nousavons déterminé lesquelles des deux variables explicatives est plus corrélées avec la ariablev expliquée.

A cet effet, le coefficient de corrélation « r » permet de vérifier la dépendance entre les deux variables (expliquée et explicative) et d’estimer s’ils évoluent ensemble.

La valeur r varie entre un et moins un : plus elle est proche de moins un et un, plus la corrélation est forte et les deux variables sont liées.

Si r est positif, les deux variables évoluent dans le même sens. Par contre, si r est négatif, les deux variables évoluent dans le sens contraire.

Détermination des variables

Les variables étudiées ont été déterminées en fonction des hypothèses préalablement définies.

Et ce afin de confirmer ou infirmer ces hypothèses.

Nous avons mis comme variables expliquées le risquede crédit, les risques liés à l’octroi de crédit comme première variable explicatives et lesrisques liés à l’appréciation et évaluation des garanties acceptés comme deuxième variable explicative.

CONCLUSION DU PREMIER CHAPITRE

Dans ce premier chapitre, nous avons présenté les matériels et méthodes appliqués pour la réalisation de ce mémoire. Ainsi, nous avons énoncédans la section matérielle, la justification de la zone d’étude concernant en particulier la présentation de l’institution et de ses objectifs. Il a été énoncé aussi quelques notions sur la microfinance, le risque, le crédit, et le type de documentation utilisé.

Pour ce faire, l’activité de l’institution est basée sur l’octroi de crédit aux petites et moyennes entreprises ainsi qu’aux très petites entreprises ayant une activité.

Ses objectifs sont d’offrir des crédits à un taux abordable aux clients afin de les aider à conduire des activités productives ou génératricesde revenus leur permettant ainsi de développer leur entreprise.

Ensuite, nous avons défini la méthodologie de collecte de données nécessaires. C’est dans cette section que nous avons élaboré le questionnaire, déterminé le mode d’échantillonnage et traité les données obtenues.

Enfin, nous avons présenté la modélisation théorique de cette étude, surtout en ce qui concerne les différentes variables : à savoir, la variable expliquée qui est le risque de crédit, les variables explicatives qui sont le risque afférent à l’octroi de crédit et le risque lié à l’évaluation et l’appréciation des garanties proposées par les clients.

Ainsi, les matériels et méthodes font partie des élments cruciaux de la réalisation de cet ouvrage. Nous allons maintenant entamer la présentation des résultats obtenus auprès des chargés de prêt enquêtés ainsi qu’après le dépouillement des dossiers contentieux.

Présentation des résultats obtenus

Dans cette section, nous allons procéder à la présentation des données de l’enquête et ensuite nous allons faire ressortir les tendances de l’enquête en identifiant les causes des impayés. Comme nous l’avons annoncé plus haut, nous avons réalisé des enquêtes au niveau de 300 dossiers de crédits contentieux de l’année 2010 dans deux agences de l’institution et nous avons également fait des enquêtes auprès de trenteChargés de prêt qui travaillent dans quatre agences différentes.

Les données de l’enquête sont traitées manuellement.Les résultats de nos enquêtes se présentent comme suit :

Le risque sur l’octroi de crédit

Tableau n°2 : les différentes causes liées à la capacité de management de l’entrepreneur.

Le tableau nous montre que 41.33 % des dossiers étudiés sont passés en contentieux à cause de la mauvaise gestion de crédit par les clients : problème de rentabilité. L’activité financée étant très concurrentielle, ne présente qu’un faible revenu.

26.67 % des dossiers de clients sont passés en contentieux à cause des surendettements du client. Ceci est dû à la multiplicité de l’emprunt. Certains clients demandent de crédit afin qu’ils puissent rembourser un autre dans une autre institution de microfinance. D’autres voulaient augmenter hâtivement leur chiffre d’affai res en faisant des crédits parallèles.

9 % des dossiers de clients sont passés en contentieux à cause des changements brusques d’activités. Malgré l’instabilité économique, leslientsc doutent que leur prévision dépassera la réalisation à cause de l’augmentation du prix sur le marché. Alors, ils ont avoué qu’ils préfèrent changer la destination du fonds à une autre activité plus rentable.

Et 6 % sont passées en contentieux à cause des problèmes de gestion de trésorerie : investissement trop lourd mais peu indispensables, erreur de prévision.

A partir de ce tableau, on peut déduire que la moitié des chargés de prêt trouve leur incompétence dans leur travail. Ils n’ont jamais eu de formation depuis la prise de service dans l’institution mais seulement acquis des techniques de base leur permettant d’exécuter leur travail. Et cette situation est due au nombre important des nouveaux chargés de prêt recruté. A partir de là, ils se sont obligés d’utiliser leur propre connaissance pour pouvoir atteindre les objectifs fixés.

33.3 % ont révélé qu’ils ont eu quelques formations, mais insuffisantes pour faire face aux différents cas possibles qu’ils pourraient rencontrer durant leur investigation. Souvent ils se sont contentés sur leur expérience personnelle ainsqu’à leur formation de base.

Et seulement 16.66 % des chargés de prêt ont reçu esd formations normales et suffisantes. Ce sont les plus anciens chargés de prêt dans l’institution. Au début, ils étaient encore moins nombreux que chacun devait suivre toutes les formations nécessaires avant de descendre sur terrains.

Le manque d’appréciation et d’évaluation desgaranties

Tableau n°9 : avis sur la méthode d’évaluation des garanties

Concernant la méthode d’évaluation et l’acceptationdes garanties fournies par les clients, seulement 40 % des chargés de prêt estiment qu’il’agits d’une bonne méthode. Alors que plus de la moitié des chargés de prêt, c’est-à-dire que60 % trouvent encore que la méthode d’évaluation des garanties est insuffisante (difficulté sur la détermination de la valeur réelle des matérielles)

|

Table des matières

INTRODUCTION GENERALE

CHAPITRE I: MATERIELS ET METHODES

Section 1. Matériels d’étude

1.1. Zone d’étude

1.2. Type de documentation

1.3. Chronogramme des activités

Section 2. Méthodes

2.1. Collecte des données primaires et secondaires

2.2. Traitements des données

CHAPITRE II : PRESENTATION DES RESULTATS

Section 1 : Présentation des résultats obtenus

1.1. Le risque sur l’octroi de crédit

2.1.2. Le manque d’appréciation et d’évaluation des garanties

Section 2. Synthèse des résultats obtenus

2.1 Risques sur l’octroi de crédit

2.2. Insuffisance d’appréciation et évaluation des garanties.

Section 3. Etude de la corrélation entre la variable à expliquer et les variables explicatives

3.1. Le risque de crédit et l’insuffisance de l’étude des dossiers

3.2. Le risque de crédit et le manque d’appréciation et d’évaluation des garanties

CHAPITRE III : DISCUSSIONS ET RECOMMANDATIONS

Section 1 : Discussion et vérification des hypothèses

1.2. Discutions des risques sur l’appréciation et évaluation des garanties

1.3. Corrélation du risque avec les opérations de crédit

Section 2 : Recommandations

2.1. Recommandation sur le risque d’octroi de crédit :

2.2. Recommandation sur le manque d’appréciation et d’évaluation de garanties acceptées

Section 3. Conditions de réalisation des solutions proposées

3.1. Au niveau de l’octroi de crédit

3.2. Au niveau de l’évaluation et l’appréciation des garanties

CONCLUSION GENERALE

Bibliographie

Annexes

Télécharger le rapport complet