Les modes de fonctionnement des établissements bancaires ont profondément évolué ces dernières années, sous l’effet de la libéralisation financière et des innovations technologiques (De Boissieu, 2000, Miotti et Plihon, 2001). Ces deux facteurs ont contribué à intensifier la concurrence entre les institutions financières (Scialom, 1999) et, partant, à pousser les banques à rechercher sans cesse de nouvelles sources de profits. Le développement de nouveaux instruments financiers, la globalisation du marché des capitaux ont généré de nouveaux risques et contraint les autorités prudentielles à faire évoluer les exigences réglementaires pour garantir la résilience du système financier (Aglietta, 2002). Les deux dernières décennies ont vu naître des mécanismes prudentiels de plus en plus sophistiqués, du ratio Cooke jusqu’aux évolutions récentes des Accords du Comité de Bâle (Couppey-Soubeyran, 2008). Avec l’entrée en vigueur, en décembre 2006, de la réforme « Bâle II », les banques ont dû répondre à de nombreux défis dont l’adaptation de leurs outils de sélection et de mesure du risque de crédit et la prise en compte des risques opérationnels dans le calcul d’exigences de fonds propres.

LE COMPORTEMENT SPECULATIF DES BANQUES SOURCE DE RISQUE SYSTEMIQUE

La liquidité et les asymétries d’information : deux facteurs explicatifs de fragilité bancaire

Les banques assurent le service de transformation: en s’interposant entre les demandeurs et apporteurs de capitaux, elles collectent les dépôts des détenteurs de capitaux et mobilisent des fonds à moyen et long terme pour répondre aux besoins d’investissement des emprunteurs. D’un côté, elles supportent les risques liés aux asymétries d’information et, de l’autre, elles doivent être capables de répondre à tout moment aux besoins de liquidité des déposants.

La liquidité

Les problèmes de liquidité peuvent se matérialiser à la fois à l’actif et au passif du bilan. Les banques peuvent subir ce risque ou a contrario être à l’origine de sa réalisation.

Le modèle de Diamond et Dybvig (1983)

L’article majeur de Diamond et Dybvig (1983) met en évidence le rôle majeur des banques et justifie leur existence par leur activité d’intermédiation. La nature même des activités bancaires est particulière: financer des activités dont l’horizon temporel est généralement plus lointain que celui des dépôts. Il y a irréversibilité des engagements de crédit alors que, par nature, les dépôts sont liquides et donc susceptibles d’être retirés à tout moment (incohérence temporelle). L’illiquidité des actifs bancaires justifie l’existence des banques mais génère aussi une vulnérabilité. Diamond et Dybvig s’attachent à démontrer que les banques peuvent se retrouver au cœur de paniques bancaires si les déposants, face à un retournement d’opinion massif, s’affolent et retirent prématurément leurs dépôts. Une ruée bancaire se produit lorsque tous les déposants (ou une majorité d’entre eux) demandent la conversion de leurs dépôts en monnaie centrale ou le transfert de leurs dépôts vers une autre banque.

Les crises sont alors des événements aléatoires sans lien avec les évolutions économiques, elles sont fondées sur des croyances auto-réalisatrices. Le modèle s’attache à démontrer les risques de paniques bancaires du côté du passif des bilans bancaires, il n’aborde pas les risques liés aux crédits et à l’insolvabilité des débiteurs. Il s’agit ici d’un phénomène de panique qui peut rendre la banque illiquide et non d’une faillite liée à l’insolvabilité et à l’impossibilité de respecter des promesses de paiement.

• Les caractéristiques du modèle :

Dans le modèle de Diamond et Dybvig, la banque est modélisée comme une coalition d’individus qui mettent en commun leurs dotations, les investissent dans une technologie et en retirent en contrepartie un revenu. La banque, par l’existence d’un contrat de dépôt, assure un service de liquidité aux déposants : ceux-ci sont assurés de pouvoir retirer à tout moment les fonds déposés. Le dépôt en banque est totalement liquide : il ne présente pas de risque de perte en capital et est parfaitement divisible et accepté par tous comme moyen de paiement. La banque est appréhendée comme une coalition d’agents qui mettent en commun leurs dotations et les investissent dans un processus productif peu réversible. En effet, les déposants obtiennent des contrats de dépôts spécifiant leur droit de retrait à chaque période et les pénalités en cas de retrait anticipé.

Le modèle distingue trois périodes, la période T0 où les contrats sont signés (dépôt et crédit), la période T1 où les agents 1 récupèrent leurs fonds pour consommer et la période 2 où les agents 2 laissent leurs fonds en dépôt sur une durée plus longue et obtiennent à la fin de la période 2 un rendement supérieur pour consommer. En T2, la banque est liquidée. La banque permet la réalisation d’un meilleur partage du risque que celui qui serait opéré par le marché seul, les agents 1 perçoivent un revenu en étant assurés de retrouver leurs fonds à court terme. Ce revenu est inférieur à celui perçu par les agents 2 qui ont investi leurs fonds sur une durée plus longue. Le contrat de dépôt protège les déposants contre le risque de dépréciation de leurs avoirs (prix de vente inférieur au prix d’achat) qu’ils pourraient rencontrer sur les marchés financiers en cas de besoin rapide de liquidité. Cette assurance de liquidité passe par la transformation d’actifs illiquides (prêts) en passifs exigibles (dépôts).

Dans le modèle, les investissements réalisés par les banques sont supposés sans risque. Cela permet de cantonner l’asymétrie d’information au passif de la banque. En revanche, les investissements réalisés sont illiquides, la réalisation de l’actif ne se fait qu’à la fin de la période 2 et la banque n’a pas les moyens de servir l’intégralité des demandes de retraits avant la fin de cette période. En effet, la technologie utilisée est telle que le rendement unitaire est égal à 1 si le processus productif est interrompu en T1, et est égal à R > 1 si la production va jusqu’en T2. Chaque agent a un coefficient d’aversion au risque et une fonction d’utilité dépendant de sa consommation (en T1 ou T2) et maximise son rendement en fonction des informations dont il dispose. Le type des agents (1 ou 2) est une information privée non observable par la banque ou les autres déposants. Ceci signifie qu’en début de période, les agents ne sont pas déterminés comme étant de type 1 ou 2 et la banque et les autres déposants ne connaissent pas la proportion d’agents de type 1 ou de type 2.

Les limites du modèle de Diamond et Dybvig

Selon Aglietta (2001), le modèle de Diamond et Dybvig n’explique que la ruée sur une seule banque, il n’explique pas la contagion dans le système bancaire. Il associe exclusivement le problème de coordination posé par la liquidité au contrat de dépôt, pas aux marchés financiers. Par ailleurs, l’hypothèse forte d’une banque ne réalisant que des opérations d’actif sans risque est impossible à mettre en œuvre lors d’une activité classique d’intermédiation (Scialom, 1999). Pour Marini (1992), le système d’assurance des dépôts est inopérant dans le cas d’un modèle composé de plusieurs banques et non d’une seule comme dans le modèle de Diamond et Dybvig. En effet, il peut alors se produire un phénomène d’aléa de moralité poussant certains établissements à augmenter le taux de rémunération de leurs dépôts en comptant ex post sur l’assurance de l’Etat pour rembourser les clients.

Les apports de H.P Minsky

Dans cette section, le concept de liquidité est abordé du côté de l’actif du bilan bancaire. Les banques, ici, ne subissent pas un risque d’illiquidité généré par la ruée des déposants mais peuvent adopter des comportements susceptibles de réduire à la fois la liquidité du système bancaire et de l’économie. Minsky s’est intéressé, dès 1957, aux conséquences des innovations créées par le système bancaire dans un contexte de finance libéralisée et a décrit le lien existant entre l’évolution des bilans et l’utilisation de ces innovations financières.

• le comportement actif des banques commerciales face à la politique monétaire menée par la Banque centrale.

Minsky replace les banques au centre du discours économique et démontre que leur comportement peut être générateur d’instabilité financière. Cette approche définit un cycle des affaires fondé sur une conception endogène et financière des fluctuations économiques dans laquelle les banques exercent un rôle actif à la fois sur la détermination du niveau des taux d’intérêts et sur l’offre de monnaie. Cette théorie se démarque de la conception « horizontaliste » post keynésienne de la monnaie endogène dans laquelle les banques commerciales subissent la politique de la Banque centrale, les Autorités monétaires contrôlant les taux d’intérêt à court terme. La particularité de la théorie de Minsky est que le processus de fragilisation financière est totalement endogène et qu’il existe un lien entre le degré de fragilisation financière des économies et le cycle des affaires. Ce lien est appelé la Financial Instability Hypothesis (F.I.H).

La F.I.H peut se résumer en deux points essentiels :

– Le monde de la finance peut générer des comportements efficients au niveau microéconomique mais générateurs d’instabilité financière au niveau macroéconomique. Dans un contexte de déréglementation, la réaction des agents financiers, face aux différents chocs qu’ils sont susceptibles de subir, peut amplifier les cycles économiques au lieu de les atténuer.

– Cette théorie s’inscrit en faux contre l’hypothèse de neutralité et d’efficience des marchés financiers (Shiller, 2003). La structure financière exerce une influence à la fois sur l’amplitude et la fréquence des cycles économiques.

|

Table des matières

SOMMAIRE

INTRODUCTION GENERALE

1ERE PARTIE : COMPORTEMENT BANCAIRE, RISQUE SYSTEMIQUE ET SUPERVISION PRUDENTIELLE

CHAPITRE 1. LE COMPORTEMENT SPECULATIF DES BANQUES SOURCE DE RISQUE SYSTEMIQUE

Section 1. La liquidité et les asymétries d’information : deux facteurs explicatifs de fragilité bancaire

Section 2. Le rôle central du crédit dans le déclenchement des crises bancaires

Section 3. Libéralisation financière, aveuglement au désastre et spéculation au cœur des paniques bancaires

Section 4. La justification théorique de la réglementation bancaire

CONCLUSION DU CHAPITRE 1

CHAPITRE 2. LES EVOLUTIONS DE LA REGLEMENTATION PRUDENTIELLE : UNE MEILLEURE

QUANTIFICATION DES RISQUES QUI LAISSE UNE PLACE CROISSANTE A L’AUTOCONTROLE

Section 1. Le contenu des accords de Bâle I

Section 2. Le dispositif Bâle II

Section 3. Autocontrôle et régulation privée au cœur du nouveau dispositif, le rôle clef du contrôle interne

CONCLUSION DU CHAPITRE 2

SYNTHESE DE LA PARTIE 1

2EME PARTIE : NOTATION PRIVEE, NOTATION PRUDENTIELLE, STRATEGIE ET EVALUATION DU CONTROLE INTERNE

CHAPITRE 3. LE CONTROLE INTERNE BANCAIRE ET SES EVALUATIONS EXTERNES

Section 1. Le contrôle interne bancaire : fondements et mise en œuvre

Section 2. Notations privées et systèmes de notation prudentielle

Section 3. Etude comparée des bilans du groupe des Caisses d’Epargne et de la Société Générale

CONCLUSION DU CHAPITRE 3

CHAPITRE 4. UNE PROPOSITION DE MATRICES DES RISQUES ET DES CONTROLES CLES A PARTIR

D’ UNE ETUDE DE CAS

Section 1. Les questions de recherche et les choix méthodologiques

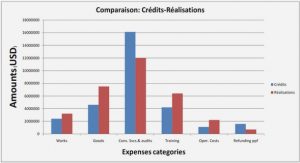

Section 2. Présentation des résultats

Section 3. Richesse et aporie de la recherche

CONCLUSION DU CHAPITRE 4

SYNTHESE DE LA PARTIE 2

CONCLUSION GENERALE

Bibliographie

Annexes

Liste des schémas, graphiques, tableaux, matrices et encadrés

Table des matières

![]() Télécharger le rapport complet

Télécharger le rapport complet