Rapport de projet de fin d’études (L’audit fiscal)

La fiscalité regroupe l’ensemble de la législation et la réglementation en vigueur en matière fiscale, les pratiques et les mesures propres à l’administration fiscale, les prélèvements fiscaux et d’autres prélèvements obligatoires. Elle est considérée comme l’une des préoccupations majeures de l’entreprise. C’est une contrainte dont la maîtrise est difficile. Même si l’entreprise adopte une stratégie de transparence fiscale, elle n’est pas toutefois à l’abri des risques fiscaux. C’est pourquoi l’entreprise doit consacrer une attention à la gestion des risques fiscaux. Autrement dit, elle doit suivre l’évolution de la législation fiscale. Il est souvent très coûteux pour une entreprise d’attendre l’arrivé des inspecteurs fiscaux, pour se poser la question de savoir si elle respecte les prescriptions fiscales. D’où, le recours à des revus périodiques d’audit pour détecter les risques, les quantifier et prendre les mesures nécessaires.

Généralité sur l’audit

Etymologiquement, la notion « audit » provient du mot latin « auditus », qui signifie « l’audition ». Il représente un instrument dont dispose l’entreprise pour mieux contrôler et gérer.

La notion de l’audit

La définition de l’audit :

Plusieurs définitions ont été proposées et suggérées pour cerner au mieux une vague notion. Selon Colin Hockings Gary, l’audit est «un examen critique des informations fournies par l’entreprise ». Cette définition présente l’audit comme un simple diagnostic des données et informations présentées par l’entreprise. Mais elle s’avère alors insuffisante, car elle ne prend pas en considération les informations non fournies et non communiquées. Selon ATH , l’audit est «l’examen d’information en vue d’exprimer sur cette information une opinion responsable et indépendante par référence à un critère de qualité, cette opinion doit accroître l’utilité de l’information ». Donc l’audit est une appréciation des informations basée sur des critères spécifiques. Il est le premier pas vers l’amélioration. Il permet d’obtenir une vision objective et claire d’un mode de fonctionnement ou bien d’une situation.

L’évolution de l’audit

Le terme «audit » a évolué au fil du temps. Au début du moyen âge, se sont les sumériens qui ont ressentis le besoin d’un contrôle de la comptabilité des agents. Ce contrôle se basait sur la comparaison des informations provenant de deux sources d’enregistrements indépendantes. Mais la notion «audit » ne fera apparition que chez les romains, dès le troisième siècle avant Jésus-Christ, avec un sens plus large. Ensuite, ce contrôle s’est développé chez les anglais. Il avait comme objectif de détecter les fraudes, puis il s’est axé vers la recherche d’erreurs. Et en passant par l’analyse des publications d’opinion sur la validité des états financiers pour arriver enfin à l’analyse de la sincérité, la régularité et l’image fidèle.

L’audit et notions voisines

L’audit et contrôle

La notion «contrôle» est toujours associée à l’audit. Mais la différence entre les deux termes peut être prouvée à partir de la théorie des ensembles car la mise en place de l’audit implique essentiellement de procéder à des contrôles. Le terme «audit» regroupe sous sa tutelle toutes les procédures et techniques de contrôle pour constituer un examen approfondi. Le contrôle apparaît donc comme un outil et une technique d’audit. Toutefois, l’audit est l’opinion sur ce contrôle effectué.

L’audit et conseil

Dans aucun cas, l’audit ne peut pas être lié au conseil. Car ce dernier n’est qu’un simple élément facultatif du travail de l’audit. Cet audit constitue alors l’aboutissement d’une opinion sur le résultat obtenu.

L’audit et révision

En se référant aux domaines d’application de l’audit et de la comptabilité, nous apercevons que la révision comptable est l’ancienne appellation de l’audit comptable.

Selon Jacque Raffegeau, la révision comptable est : « comme une pratique à objet restreint dépourvue des aspects flatteurs de l’audit mais que les décalages techniques s’estompent et qu’il convient d’utiliser de manière équivalentes les termes de « réviseur », de « contrôleurs des comptes » « ou d’auditeurs » ».

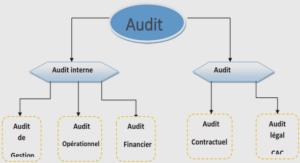

Les types d’audit

L’audit interne :

L’audit interne correspond à une activité de conseil réalisée par les employés de l’entreprise. Ces employés certifient la régularité de la gestion de l’entreprise en matière des procédures. L’audit interne est une activité indépendante, qui permet à l’entreprise de veiller à la maîtrise de ses opérations et lui offre des conseils d’amélioration continue. L’audit interne est un service autonome, lié directement à la direction générale pour réserver son objectivité. Il s’intéresse à la révision quotidienne des instruments d’une direction en vue de contrôler et de gérer l’ensemble de l’entreprise.

L’audit externe :

L’audit externe correspond à l’audit de seconde ou de tierce partie. Les audits de seconde partie sont effectués par des parties, c’est à titre d’exemple les clients, ayant un intérêt dans l’entreprise. Alors que les audits de tierce partie sont effectués par des organismes indépendants.

L’audit financier :

L’audit financier consiste à exprimer une opinion sur la régularité et la sincérité des comptes d’une entreprise ou d’une société. C’est un outil essentiel qui garantie la sécurité liée à l’information financière. Autrement dit, c’est un contrôle, une vérification et une surveillance des comptes, tout en émettant des critiques et des remarques. L’audit financier est donc, un examen critique des données et des informations comptables en vue d’apprécier la régularité et la fiabilité des états financiers d’une entité.

L’audit fiscal

La définition de l’audit fiscal

L’audit fiscal est un outil pour se prononcer sur l’ensemble des structures fiscales de l’entreprise et son fonctionnement. C’est un examen critique de la situation et la conjoncture fiscale de l’entreprise afin de formuler une appréciation. « L’audit fiscal permet d’établir un diagnostic des obligations fiscales de l’entreprise et de proposer des solutions propres à diminuer les charges fiscales ».

L’objectif de l’audit fiscal

L’audit fiscal poursuit deux principaux objectifs qui sont :

➤ Le contrôle de la régularité fiscale : Il s’agit d’un contrôle ayant comme finalité de s’assurer de la fiabilité des informations à aspects fiscaux. Il permet aussi de repérer les anomalies, leurs origines et les risques fiscaux en vue de détecter les infractions fiscales éventuelles et se préparer pour le contrôle fiscal. La régularité fiscale constitue l’analyse du mode de traitement réservée aux problèmes fiscaux au sein de la société auditée, dans laquelle l’auditeur fiscal va s’interroger sur l’existence des spécialistes pour effectuer l’enregistrement comptable en conséquence fiscale et de connaître si l’entreprise consulte ou non des conseillers fiscaux.

➤ Le contrôle de l’efficacité fiscale : Il s’agit d’un contrôle ayant comme but, la mesure de la prédisposition de l’entreprise à profiter des avantages et des opportunités qu’offre la loi en matière fiscale. Ce contrôle repose sur deux types de choix : les premiers sont des choix tactiques liés à la gestion courante de l’entreprise. C’est à titre d’exemple : le mode d’amortissement, le régime d’option de la TVA, etc. Alors que les deuxièmes sont des choix stratégiques à titre occasionnel.

Le contrôle des choix tactiques est considéré comme un contrôle simple en faisant appel aux outils traditionnels de l’audit à titre d’exemple les questionnaires, les examens directes des comptes et des documents comptables. L’auditeur fiscal vérifie les principaux choix fiscaux et les éléments de risque liés à ces choix. Il met en évidence les dispositions omises et ignorées. Alors que, pour le contrôle des choix stratégiques, l’audit permet de rapprocher la complexité fiscale du projet au niveau des compétences des personnes, qui ont traité des problèmes fiscaux pour examiner s’il n’a pas un manque à gagner ou bien des risques encourus. De manière générale, l’audit à ce niveau va déterminer le degré de prise en compte de la question d’efficacité fiscale.

|

Table des matières

Introduction

Première partie : L’audit et la gestion du risque fiscal

Chapitre I : généralité sur l’audit

1. La notion d’audit

2. L’audit et notions voisines

3. Les types d’audit

4. L’audit fiscal

5. Les limites d’audit fiscal

Chapitre II : La gestion du risque fiscal

1. La gestion des risques

2. La gestion du risque fiscal

3. Les sources du risque fiscal

4. La démarche d’audit fiscal

5. L’audit mesure le risque fiscal

Deuxième partie : Les tâches effectuées et la conception d’un audit fiscal

Chapitre I : Présentation de l’environnement du stage

1. Aperçu sur la société

2. La mission et organigramme SORIAC

3. Ses activités

4. Les départements SORIAC

Chapitre II : les tâches effectuées et les problèmes détectés

1. Les tâches effectuées

2. Les acquis du stage

3. Les problèmes détectés

Chapitre III : la réalisation d’audit fiscal au sein de SORIAC

1. La réalisation de l’audit fiscal

2. La synthèse générale

Conclusion

Annexes

Bibliographie

Mots clés : audit, audit fiscal, auditeur fiscal, gestion du risque, image fidèle et gestion du risque fiscal.

![]() Télécharger le rapport complet

Télécharger le rapport complet