Télécharger le fichier pdf d’un mémoire de fin d’études

Activités et Missions de la compagnie :

Selon le décret n° 2001- 1120 relatif au contrôle de l’Etat et le cadre institutionnel du secteur des assurances, une Compagnie d’Assurances n’est autorisée à exercer son activité à Madagascar que suite à la décision d’un cadre institutionnel composé par : Le conseil des assureurs, le comité des entreprises d’assurances à Madagascar (CEAM), la commission nationale des arbitrages des assurances15

Ainsi, les entreprises d’assurance ou de capitalisation ne peuvent commencer leurs opérations qu’après avoir obtenu un agrément de Ministre chargé des Finances16, d’ailleurs, la compagnie ne peut pratiquer que les opérations pour lesquelles elle est agréée.

Par conséquent, à chaque fois que NY HAVANA désir élargir ses branches d’activités, elle est tenue par cette loi d’établir une demande d’agrément. De plus, il faut que chaque activité de la compagnie soit en cohérence avec les branches d’assurances énoncées dans le code des assurances applicables à Madagascar.

Les Principales activités de NY HAVANA :

En tant que Compagnie d’Assurances, les principales activités de NY HAVANA sont :

Assurances :

L’opération d’assurance repose sur le risque17 :

Soit un évènement futur aléatoire et ne dépendant pas de la volonté de l’assuré (risque incendie)

Soit un évènement certain inévitable mais dont la date de survenance est inconnue voire imprévisible (décès).

Définition et rôles :

Généralement, les conséquences de la réalisation d’un risque atteignant un individu sont lourdes. Aussi, a-t-il fallu à la Compagnie NY HAVANA de répartir les charges de ces conséquences entre plusieurs individus groupés au sein d’une mutualité et craignant le même type de risque. Le règlement des sinistres s’effectue à l’aide de cotisation ou prime versé par ces personnes. En tant que gérant, NY HAVANA a le devoir d’évaluer au préalable chaque risque et de prévoir le nombre de sinistre. Ainsi, pour avoir des prévisions valables, NY HAVANA est tenue de grouper un très grand nombre de risques et/ou des risques de même nature. De ce qui précède, l’assurance peut se définir comme :

Selon Hémard, « une opération par laquelle l’assurée se fait promettre moyennant un rémunération, la prime, pour lui ou pour un tiers, en cas de réalisation d’un risque, une prestation par une autre partie, l’assureur, qui, prenant en charge un ensemble de risque récompense conformément au loi de la statistique 18». Une opération par laquelle une personne (l’assureur) groupe en mutualité d’autres personnes (les assurés) afin de les mettre en mesure de s’indemniser mutuellement d’une perte éventuelle (le sinistre) à laquelle elles sont exposées par suite de la réalisation des certains risques moyennant une somme appelée prime (ou cotisation), payé par chaque assuré à l’assureur qui la verse dans la masse commune19.

Grâce à la variété des formules d’assurances et à l’importance des capitaux mis en jeu, l’assurance a des utilités considérables, souvent mal connues tant au point de vue social, économique que financier. Un rôle plus dynamique qui est de favoriser l’action tend à se joindre à son rôle traditionnel de protection20.

Les produits offerts par la compagnie :

Par ailleurs, NY HAVANA propose à ses clients un bon nombre de produits répondant au mieux à leurs besoins et touchant ainsi plusieurs secteurs d’activité. Ainsi, la Compagnie met à la disposition de sa clientèle plusieurs catégories de produits à savoir : l’assurance automobile, l’assurance maritime, l’assurance incendie et risques divers, l’assurance vie et de personne, etc.

L’assurance automobile :

La Compagnie NY HAVANA garantit les conséquences pécuniaires de la responsabilité civile que l’assuré peut encourir à raison des dommages corporels et matériels causés aux tiers par les véhicules désignés aux conditions particulières. Cependant, le souscripteur est le propriétaire du véhicule et toute personne ayant la garde du véhicule avec leur autorisation21.

L’assurance pour véhicules terrestres à moteur peut toutefois garantir :

Les dommages éprouvés par les véhicules ; Les incendies et explosion ; Les risques de vol. Assurance famille et passagers (AFP) : ce genre de garantie est normalement de l’assurance vie, mais on l’affecte à l’assurance automobile pour assurer les passagers et les familles qui voyagent ou se baladent avec le véhicule de toutes catégories indiqué dans la police.

L’assurance maritime :

La garantie de la présente police s’applique aux facultés faisant l’objet d’un transport maritime et éventuellement d’un transport terrestre, fluvial, ou aérien accessoire d’un transport maritime couvert par cette police22.

NY HAVANA offre donc deux options de garantie, à savoir l’assurance de biens qui assure le corps de navire et les cargaisons, ainsi que l’assurance de responsabilité dont nous pouvons distinguer la responsabilité civile de transporteur maritime (RCTM) et la responsabilité civile du transporteur terrestre (RCTT). Ce dernier étant relatif au transport de la marchandise du port de destination vers le magasin de stockage.

L’assurance incendie et risque divers :

Cette catégorie de produit offre à la clientèle plusieurs options, à savoir l’assurance incendie, l’assurance contre risque divers et annexes avec incendie, l’assurance contre le risque de vol ainsi que l’assurance de la responsabilité civile23.

L’assurance vie et de personne :

Pour ce qui est de l’assurance personne, NY HAVANA offre à ses clients quatre options de garanties à savoir : L’assurance d’assistance au voyage concerne, selon la prime fixée par les deux parties, un ou plusieurs des points suivants 24: les frais médicaux suite à une maladie ou lésion survenu à l’étranger, le transport ou rapatriement en cas de maladie ou lésions, les soins dentaires d’urgences, le rapatriement de la famille accompagnatrice, le transport ou rapatriement de l’assuré décédé, le visite d’un membre de famille, le déplacement suite à l’interruption du voyage due à un décès, l’envoi des médicaments, la transmission de messages urgents, les cautions dues à des procédures pénales, l’avance de fonds, la défense juridique, la perte de passeport, la perte de bagages enregistrés, le retard de bagages, la location et transport des bagages et effets personnels, le retard d’un vol régulier.

L’assurance santé séjour à l’étranger laquelle est obligatoire pour les malgaches souhaitant séjourner hors de notre territoire. Elle garantit le remboursement des frais d’hospitalisation de l’assuré par la suite d’un accident ou d’une maladie lors de la période déterminée aux conditions particulières. Il en est de même pour le frais de rapatriement du corps de l’assuré en cas de décès25.

L’assurance santé qui est un système de protection sociale contre les risques liés à la maladie, accordée à tout cotisant ainsi qu’à sa famille. NY HAVANA garantit donc le remboursement des frais médicaux et pharmaceutiques, des frais chirurgicaux sans hospitalisation, des frais d’analyse et de radiographie, des frais d’hospitalisation médical ou chirurgical dans un hôpital ou une clinique26.

Quant à l’assurance vie, il s’agit d’un contrat d’assurance garantissant le versement d’un capital ou d’une rente en faveur du conjoint ou de tout autre ayant droit ou bénéficiaire, au décès de l’assuré, ou en cas de survie à une époque déterminée ou à l’échéance du contrat, à l’assuré lui-même.

Il est à distinguer :

L’assurance retraite et prévoyance (RP) avec laquelle NY HAVANA promet de payer les capitaux assurés aux conditions particulières en contrepartie des cotisations annuelles payées par le souscripteur ou l’assuré.

L’assurance des capitaux différés : garanti l’avenir des descendants. La prime est donc versée par les parents de ces derniers ou par leurs souscripteurs.

L’assurance temporaire en cas de décès garantissant un créancier contre le risque de non-paiement de la part de son débiteur.

L’assurance retraite complémentaire (RC) : NY HAVANA garantit le paiement d’une retraite en cas de vie de l’assuré à l’âge de 60 ans et en cas de décès, elle garantit le paiement des cotisations versées.

La réassurance :

La Réassurance est une opération qui ne concerne particulièrement qu’une compagnie d’assurance à une autre ou plusieurs compagnies d’assurances que ceux soient locaux ou internationaux.

Définitions :

La réassurance est une opération par laquelle un assureur se décharge sur une ou plusieurs personnes de tout ou partie des risques qu’il a pris en charge selon un contrat ou un traité de réassurance. La réassurance est le mode d’opération qui s’impose lorsqu’un assureur est appelé à s’engager dans la couverture d’un risque dont la charge excède ses capacités de rétention27. L’assureur se trouve dans l’obligation de céder la part excédentaire du risque à un ou plusieurs réassureurs. Ces derniers percevront, en contrepartie de leur acceptation, une part de prime acquittée par l’assuré.

Par conséquent, la réassurance requiert une confiance réciproque entre les parties car il s’agit essentiellement d’évaluer la valeur morale, les compétences techniques ainsi la solidité financière de chaque partenaire appelé à partager les aléas du risque28.

En outre, il est à noter qu’une Compagnie d’Assurances doit avoir comme principale activité l’assurance mais aussi la réassurance. Cependant, la réassurance doit obligatoirement se manifester par l’acceptation et la réception.

C’est une opération par laquelle un assureur cède à un ou plusieurs autres réassureurs avec lesquels il a passé un contrat tout ou une partie du risque qu’il a pris en charge. C’est » l’assurance de l’assureur « 29.

En matière de réassurance, seul l’assureur est garant à l’égard de l’assuré. On appelle « cédant »l’assureur direct qui cède le risque et » Cessionnaire » le Réassureur qui le garantit.

But :

Le but de la réassurance est de mettre à la charge de certains pays les sinistres qui surviennent dans un pays déterminé. En prenant en charge un risque, le Réassureur doit s’efforcer d’équilibrer son portefeuille. Tout comme l’assureur, il doit à son tour homogénéiser ces risques en conservant la partie qu’il estime pouvoir couvrir lui-même et en cédant le montant qui excède son plein de conservation à d’autres réassureurs qui deviennent à ce moment des rétrocessionnaires et ainsi de suite. Ainsi, un même risque pourra être partagé entre plusieurs réassureurs. On dit souvent que l’objectif de la réassurance est de faire une dispersion ou une pulvérisation mondiale des risques. On désigne par traité de réassurance le contrat qui régit les rapports entre cédant et réassureur.

Il y a deux notions de plein à distinguer :

Le plein de conservation ou de rétention qui est la somme maximum que l’assureur peut garder pour son propre compte sur chaque risque sans compromettre l’équilibre de son entreprise. Et le plein de souscription qui est le montant maximum total que l’assureur peut garantir à l’égard de l’assuré. C’est la somme du plein de conservation et des engagements du Réassureur sur le risque considéré.

Il existe 3 types de réassurances :

Réassurance obligatoire : l’assureur s’engage à signer un traité avec les réassureurs.

L’assureur est obligé de céder le risque, et le réassureur est obligé de l’accepter.

Réassurance facultative : l’assureur cède une partie de ses risques au réassureur qui n’est pas obligé d’accepter ces risques.

Réassurance facultative – obligatoire : l’assureur a la faculté de céder ou non le risque, mais le réassureur est obligé d’accepter (FACOB ou OPEN COVER)30

La coassurance :

Elle consiste à partager un même risque entre un groupe d’assureurs, chacun prenant en charge une fraction convenue. L’assuré, dans ce cas, a affaire à plusieurs assureurs qui sont, chacun garant de la part qu’il a accepté. Pratiquement, l’une des Sociétés appelée société apéritrice se charge des relations avec l’assuré et agit comme gérante des Co-assureurs.

Placements et investissements :

Comme toute autre entité à but lucratif, la CMAR NY HAVANA pratique aussi des activités de Placements et des Investissements pour élargir leurs activités afin d’atteindre leurs objectifs principaux de créer un monde sécurisé et d’avoir aussi des profits pour alimenter leur Compagnie. L’activité des Placements et des Investissements est favorable pour avoir des intérêts rentables afin d’assurer la pérennité de la firme. Les placements et investissements génèrent assez de profit pour faire alimenter la trésorerie ainsi que les autres activités de la Compagnie.

Comme activités de Placements, la Compagnie a particulièrement choisi les placements financiers comme le Dépôt à terme, le BTA ainsi que le BTF. Elle offre aussi l’opportunité d’avoir des prêts, mais c’est tout spécialement destiné pour le personnel de la Compagnie.

Le Dépôt à terme :

C’est une sorte de placement financier qui s’effectue auprès de la Banque Primaire, comme la Microcred, la B.N.I, etc, mais le taux d’intérêts sera imposé par la Banque en question. L’intérêt généré est le fruit que les entreprises peuvent gagner en retour de leurs placements selon la clause contractuelle qu’ils ont passé. Pour ce type de placement, la Compagnie est libre de faire le choix de participé ou non.

• Le BTF :

Ce type de placement s’effectue auprès du Trésor Public. C’est un instrument de placement émis par le Trésor Public accessible à tout agent économique tel que les Particuliers, les Entreprises ou Sociétés, les Institutions financières bancaires et non bancaires, ainsi que les Autres. Ce type de placement offre de nombreux avantages à savoir :

La Sécurité : Pas de risque de perte de titre (Marché géré au niveau du Trésor Public, un compte titre sera ouvert auprès du Trésor Public ; et versement garanti du Capital au nom du bénéficiaire mentionné dans la fiche de soumission).

Le Rendement élevé : Aucun risque de perte d’argent (un taux supérieur à celui des placements similaires assujetti à l’IRCM).

La Liquidité : Possibilité de transfert (Bons négociables sur un marché secondaire).

La Transparence : Clarté des informations (Publication trimestrielle d’un calendrier

d’émission : montants indicatifs à annoncer et taux selon chaque maturité ; et publication mensuelle des montants des bons à émettre, affichage permanent de l’évolution des ventes).

Pour le BTF, le taux d’intérêt est imposé par le Trésor Public dont la maturité est annuelle.

L’intérêt générer est à l’échéance.

• Le BTA :

C’est un Instrument de mobilisation de l’épargne publique et Instrument de financement de l’Etat. Il est obligatoire pour la compagnie d’Assurance de versé à l’Etat à titre de placement financier (BTA) le 30% de leur provision réglementée comme assurance des Assurées de la compagnie. Elle s’effectue auprès de la Banque Central, et ce dernier exige le 5% de placement à faire comme dépôt de garantie de participant. Ce dépôt de garantie est remboursable sauf en cas de pénalité de la part de l’Etat. L’intérêt générer par ce type de placement est frappé par l’IRCM. Ici, le taux d’intérêt est imposé par le placeur. Pour la participation, le dossier à envoyer doit être anonyme, et l’offre se présentera par annonce au journal de la Gazette tous les 15 jours, ou à télécharger au site web du Trésor Public.

Public cible : les soumissionnaires autorisé aux offres sont : les Etablissements bancaires, les Etablissements financiers, les Institutions financières, les Compagnies d’Assurances, les Sociétés d’investissement, les Entreprises privées (SA, SARL…), les Entreprises publiques ainsi que les Particuliers.

Conditions préalables à remplir par le soumissionnaire : Disposition de compte dans un établissement bancaire.

Agent économique dont la signature ne figure pas sur la liste des signatures écartées du refinancement auprès de la BCM.

Caractéristique du titre :

Dématérialisé : opérations inscrites en compte dans les livres de la BCM, pas de titre physique. Pour les types de marché, Il y a le marché primaire constitué par le marché des nouvelles émissions, organisé par la BCM pour le compte du Trésor Public qui est l’émetteur de Titres. Il y a aussi le marché secondaire qui est un marché de négociation des titres émis sur le marché primaire, organisé par les intermédiaires de marché pour leur compte.

Concernant les Intervenants du marché des BTA :

Au niveau du marché primaire :

Il y a le BCM qui est une Organisme centralisateur en charge de la gestion matérielle du marché et Agents économiques qui ont pour rôle de souscripteurs.

Au niveau du marché secondaire

Il y a les souscripteurs du marché primaire désirant céder des titres avant échéance ou d’acquérir plus de Titres. Il ne faut pas aussi oublier les nouveaux acteurs comme Agents économiques désirant acquérir des BTA mais n’ayant pas pu les acquérir sur le marché primaire. En fin, il y a les Intermédiaires agréés du marché des BTA qui sont des entités ayant reçues l’agrément du Trésor pour négocier et assurer l’intermédiation de Titres sur le marché secondaire.

BCM :

Qui est une Organisme centralisateur en charge du dénouement des transactions des intermédiaires.

Pour les types d’offre, on peut distinguer deux types d’offre, il y a l’OC ou Offre Compétitive qui est un marché ouvert à tous souscripteurs et l’ONC ou Offre Non Compétitive, un marché réservé aux intermédiaires de marché31.

Le montant minimum de souscription est de 20 Millions Ariary (100 millions FMG), par tranche de 10 Millions Ariary (50 millions FMG). Le Dépôt de soumission est à envoyer sous pli fermé à la Direction du Crédit de la BCM dès la date de publication des annonces aux Journaux jusqu’au jour de l’adjudication (Mercredi) à 8h50 et c’est aux souscripteurs de proposer le nominal, la maturité et le taux.

Cette maturité (durée du placement) qui peut se diviser soit à4 semaines ; 12 semaines ; 24 semaines ; 52 semaines selon le choix du souscripteur. Les Intérêts qui est selon le Taux proposé par le soumissionnaire dans son offre qui est précompté c’est-à-dire retenu par le souscripteur dès le versement du nominal et passible à l’IRCM au taux de 20% (libératoire de l’IRNS ou de l’IBS). L’Adjudication (séance de dépouillement des offres des soumissionnaires) se fait par quinzaine et chaque mercredi à 9h au siège de la BCM. Concernant la réception des plis fermés, c’est avant 8h50 le jour du dépouillement toujours au siège de la BCM Antananarivo et agences BCM au niveau excentrique (Toamasina/Mahajanga/Toliara/Antsiranana).

L’étape des opérations commence par la publication de l’annonce du Trésor chaque lundi, dans les journaux et dans téléchargeable sur le site web du Trésor public. La réception des plis des souscripteurs : auprès des BCM siège et excentriques avant le Mercredi à 8h50.Le Dépouillement se fait auprès des BCM siège et excentriques le Mercredi à 9h et la notification individuelle des résultats dès le mercredi après-midi. La Publication des résultats c’est tous les Vendredis, dans les journaux et le site web du Trésor public. Le règlement (approvisionnement compte du Trésor) et livraison (inscription en compte du Titre au nom du souscripteur) se fait aussi le vendredi à 12h.L’approvisionnement se fait par virement ou par chèque du reste du montant adjugé après déduction de la garantie et des intérêts précomptés, seulement après la notification de l’acceptation de l’offre par le Trésor

Les Conditions de souscription :

Dépôt d’offre de souscription à la BCM 10min avant la séance d’adjudication, constitution de garantie (5 % du nominal) à déposer avec 03 exemplaires du formulaire dûment rempli lors de la souscription32.

Comme Investissement, la Compagnie utilise les Primes venant des Assurés pour fabriquer des immeubles ou des appartements partout dans le Pays. Ces sont des investissements immobiliers. La compagnie loue ces immeubles ou appartements à des individus, personne physique ou morale, pour avoir des profits afin d’assurer le financement de leurs activités et d’avoir assez des provisions pour faire face aux sinistres qui peuvent se manifester.

Les investissements immobiliers sont des activités les plus rentables de la Compagnie, car vis-à-vis de la situation actuelle du pays, l’immobilier est l’une des propriétés qui génère assez des profits, et l’un des besoins le plus rechercher de la population. Plusieurs entreprises louent encore des immeubles aujourd’hui pour leurs bureaux et c’est pour ça que l’activité d’investissement immobilier est assez rentable de nos jours.

Les missions :

Les missions d’une Compagnie d’Assurances sont multiples. Cependant, il faut dire que la mission principale d’une firme contribue au développement du pays.

Mission au niveau national :

NY HAVANA a pour but principal de créer la sécurité recherchée par l’individu. Ce besoin de sécurité se fait surtout sentir là où la vie moderne se caractérise par un accroissement des risques et une augmentation de l’insécurité.

NY HAVANA a également pour mission de contribuer au développement économique de Madagascar. En effet, il est à remarquer que la compagnie ne s’engage à garantir un bien que lorsqu’elle estime que ce bien est de bonne qualité. Cette exigence devient de plus en plus forte lorsque le bien à assurer augmente de valeur, ce qui est surtout le cas les grandes usines, les grands immeubles notamment ceux destinés à la location, les véhicules des particuliers ou des entreprises… Ainsi, pour pouvoir bénéficier des services de l’assurance, chaque opérateur doit veiller à ce que le bien soit de bonne qualité.

Perspective pour les années avenirs :

Pour les années à venir, NY HAVANA entend orienter sa politique générale vers les axes suivants 33:

Renforcer la présence auprès de la clientèle en portefeuille par des efforts concrets de conseil et d’assistance de proximité, en tirer les éléments de réactualisation et améliorer les produits et les services .Il est aussi important pour la compagnie d’intégrer dans sa politique générales les axes définis par la stratégie de développement arrêtée par le Gouvernement et tendre vers un meilleur équilibre qualitatif et quantitatif des risques gérés .Ny havana n’oublie pas aussi de poursuivre et d’intensifier les actions d’information du public, pour une perception objective du rôle et de l’utilité de l’assurance dans la sécurisation des personnes et de leurs biens , d’ étendre et renforcer en conséquence, les réseaux de partenaires au niveau de la réassurance internationale.

Vu cette présentation de NY HAVANA, nous pouvons dire que la Compagnie a tout d’une Compagnie d’Assurance d’envergure nationale. En effet, il paraît à l’évidence que NY HAVANA effectue à fond ses activités en tant qu’assureur si bien qu’elle offre une multitude de produits à tous ses clients et dispose de plusieurs agences dans le pays.

|

Table des matières

INTRODUCTION GENERALE

Chapitre 1 : Matériels et Méthodes

Section 1 Matériels

1.1Présentation de l’Entreprise

1.1.1 Historique

1.1.2 La structure

1.1.2.1 Organigramme de la compagnie

1.1.2.2- Présentation de la Direction Finances et Budget

1.1.3 Structure de réseau NY HAVANA

1.1.3.1 Les agences centrales

1.1.3.2 Les agences générales

1.1.4Activités et Missions de la compagnie

1.1.4.1Les Principales activités de NY HAVANA

a- Assurances

b- La réassurance

c- La coassurance

d- Placements et investissements

d 1- Le Dépôt à terme

1.1.5Les missions

1.1.5.1Mission au niveau national

1.1.5.2Perspective pour les années avenirs

1.1.6 Les ressources de la compagnie

1.1.6.1 Les ressources financières

1.1.6.2 Les ressources matérielles

1.1.6.3 Les ressources humaines

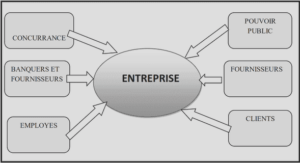

1.1.7 Environnement externe de la firme

1.2Les autres outils de recherche

1.2.1 Les ouvrages et documents

1.2.2 Les outils informatiques

1.2.3Les cadres théoriques

1.2.3.1 L’analyse financière en général

a- Le bilan

b- Le compte de résultat

c- Retraitement du bilan

1.2.3.2 L’équilibre financier et la structure financière

a- L’équilibre financier

a. 1 Le Fonds de roulement

a .2 Le Besoin en Fonds de Roulement

a .3La trésorerie

b-La structure financière

b .1 Les dettes d’exploitation dans la structure financière

b.2 Les capitaux permanents dans la structure financière

Section 2 : Méthodologie de la recherche

2.1 Techniques de recueil des informations

2.1.1Le questionnaire

2.1.2 L’entretien

2.2 Technique d’analyse

2.3 La méthode IMMRED

2.4 Limites de la recherche et difficulté rencontrée

Chapitre 2 : La structure financière et l’équilibre financier de CMAR « NY HAVANA »

Section 1 : La performance de la structure financière chez CMAR « NY HAVANA »

1.1 La place des ressources stables dans la structure financière de NY HAVANA

1.1.1 Les Capitaux propres de CMAR « Ny Havana »

1.1.2 Les emprunts à long terme dans la structure financière de la CMAR « NY HAVANA »

1.2 La place de la dette à court terme dans la structure financière de CMAR « NY HAVANA »

1.2.1 Les dettes nées des opérations d’assurance et de réassurances

1.2.2 Les autres dettes d’exploitation

Section 2 : L’équilibre financier chez CMAR « NY HAVANA »

2.1 Le Fonds de roulement net de CMAR « NY HAVANA »

2.1.1Détermination du FR par le haut du bilan

2.1.2 Détermination du FR par le bas du bilan

2.2 Détermination du Besoin en Fonds de roulement et de la trésorerie au sein de la CMAR « NY HAVANA »

2.2.1Le besoin en fonds de roulement chez NY HAVANA

2.2.2 La trésorerie au niveau de la CMAR « Ny Havana »

2.2.3 Les différents ratios en relation avec l’équilibre financier

Chapitre 3 : La structure financière et l’équilibre financier de la CMAR « NY HAVANA » ; discussions et recommandations

Section 1 : Discussions sur la performance de la structure financière et l’équilibre financier de la CMAR « NY HAVANA »

1.1Discussion sur la performance de la structure financière de la CMAR « NY HAVANA »

1.2 Discussion sur l’équilibre financier de la CMAR « NY HAVANA »

1.3 Démarche de validations des hypothèses

Section 2 : Recommandations sur la structure financière et l’équilibre financier de l’entreprise

2.1 Les recommandations pour améliorer la performance de la structure financière de compagnie NY HAVANA

2.1.1 Maintenir son autonomie financière

2.1.2 Maîtrise de son environnement

2.2 Recommandations sur le maintien de l’équilibre financier au niveau de la CMAR NY HAVANA

2.2.1 Au niveau du Fonds de roulement

2.2.2 Au niveau du BFR

CONCLUSION

BIBLIOGRAPHIE

LISTE DES ANNEXES

ANNEXES

Télécharger le rapport complet