Les fraudes ont toujours existé : on retrace des fraudes au troisième millénaire avant JésusChrist, en Mésopotamie, sur les inscriptions du monument cruciform conservé aujourd’hui au British Museum. Au 14ème siècle en Italie, l‘église bannissait les intérêts mais les marchands médiévaux trouvaient des moyens de contourner cette interdiction. Les affaires financières plus récentes, qu’il s’agisse d’Enron, Parmalat, Tyco ou encore Worldcom, ont mis à l’épreuve la réputation des cabinets d’audit, et reposé la délicate question du rôle de l’auditeur dans la détection des fraudes et sa responsabilité à l’égard du public et des investisseurs. A chaque scandale financier où la fraude est présente, la relation entre l’auditeur et l’investisseur est mise en danger. Le recul de la confiance accordée aux auditeurs se ressent et de nombreux auteurs ont évoqué la première question qui vient à l’esprit du public : où est passé l’auditeur ? (« Where was the auditor? »). Lorsqu’une fraude est dévoilée au grand jour, la responsabilité de l’auditeur est immédiatement recherchée, parfois même avant celle des employés ou dirigeants fautifs. Selon Emna Ben Saad (2009), «l’auditeur est considéré comme gardien en dernier ressort de la crédibilité des informations financières et […] un auditeur défaillant est moins acceptable qu’un management défaillant ». Dans un autre article, Emna Ben Saad et al. (2013) utilisent le terme de « blâme » en invoquant que lorsqu’une fraude comptable est dévoilée publiquement, le public blâme la plupart du temps l’auditeur. La profession déclare à regret que les auditeurs financiers sont les « boucs émissaires » favoris du public lorsqu’une fraude est révélée (Guénin-Paracini & Gendron, 2010).

Un constat sur la place de l’audit à l’égard des fraudes aujourd’hui

Données de l’ACFE

Le dernier rapport en date de l’ACFE, publié en 2014, montre le faible rôle de l’audit externe dans la découverte des fraudes. L’ACFE regroupe les fraudes sous trois catégories détaillées dans le Report to the nations on occupational fraud and abuse :

– les fraudes aux états financiers : surestimation ou sous estimation des résultats ou de l’actif

– le détournement d’actif : que ce soit sous forme de cash ou à travers les inventaires et les stocks

– la corruption : conflit d’intérêt, attribution de pots de vin .

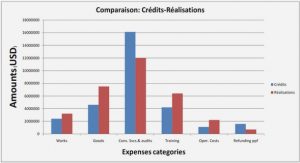

Le schéma de fraude le plus souvent rencontré est celui du détournement d’actif, qui représente 85% des cas de fraude recensés en 2013. En revanche, il s’agit de la fraude la moins coûteuse pour les entreprises, avec une perte médiane de 130 000 dollars. La fraude aux états financiers est la moins commune des trois, mais celle dont l’impact financier est le plus élevé. En effet, la perte médiane est d’un million de dollars. Selon le rapport de l’ACFE, l’audit fait partie des moyens de contrôle les moins efficaces pour combattre les fraudes. Il est même considéré comme une méthode de détection passive. En effet, l’audit externe est le moyen de détection primaire dans 3% des fraudes alors que 7% des fraudes sont découvertes par accident : il y a donc plus de chances de découvrir une fraude de manière fortuite que par le biais d’un audit externe. Pire, le pourcentage de fraudes découvertes par le biais de l’audit externe a diminué ces dernières années, si on compare les données des rapports 2008, 2010, 2012 et 2014 de l’ACFE. Jamal (2008) assimile la détection de la fraude au « talon d’Achille » de la profession. Selon le rapport 2014 de l’ACFE, l’audit externe entraîne une réduction des pertes médianes (qui s’élève à 360 000 dollars) et une réduction de la durée des schémas de fraude (ramenée à 30 mois) mais il s’agit des réductions de perte et de durée les plus faibles parmi les autres types de contrôle anti-fraude (code de conduite, audit interne, hotline..). Une entreprise ne peut donc compter sur l’audit externe comme mécanisme anti-fraude primaire. Or ce même rapport indique que l’audit externe est l’outil anti-fraude le plus utilisé par les organisations victimes (81,4%), aussi bien dans les organisations de moins de cent employés que dans celles de plus de cent employés. Il s’agit également de l’outil le plus utilisé dans toutes les régions du monde, à l’excepté des EtatsUnis, où le code de conduite est l’outil le plus utilisé, l’audit externe intervenant en seconde position.

Le coût de la fraude

Le rapport de l’ACFE fait ressortir le coût élevé de la fraude pour les entreprises : 3700 milliards de dollars pour l’année 2013. En moyenne, les entreprises victimes de fraude interrogées estiment perdre 5% de leur chiffre d’affaires chaque année. D’un point de vue microéconomique, Glover et Aono (1995) énoncent que la fraude implique une mauvaise allocation des ressources disponibles de l’entreprise. Elle altère l’efficacité et la productivité de l’entreprise car elle détourne ses ressources vers des activités non constructives. Cela menace donc la durée de vie de l’entreprise. Cette dernière est limitée dans sa capacité à se développer correctement, dans sa crédibilité et dans ses chances de succès. D’un point de vue macroéconomique, Glover et Aono affirment que la fraude a autant d’effets parallèles sur l’économie qu’elle en a sur une entreprise. Le montant alloué pour renflouer les caisses d’épargne et les établissements de prêt (les savings and loans institutions) représentaient 12,5% de la dette nationale américaine de 4 000 milliards en 1995. Quant au coût de la fraude pour la société, elle représentait 200 milliards de dollars chaque année soit 5% de la dette nationale en 1995. Cette perte est répercutée sur la société, qui doit payer des impôts. Glover et Aono précisent que ces 200 milliards de dollars n’incluent pas le coût des investigations et de la prévention. Un quart du budget du FBI, soit 86 millions de dollars en 1995, a été alloué dans les investigations de fraude. En outre, on ne peut ignorer le coût de la fraude pour les tiers, à savoir les investisseurs, qui sont les principaux concernés par la divulgation d’informations financières frauduleuses. Quant aux salariés de l’entreprise, nombreux sont ceux qui perdent l’intégralité de l’argent qu’ils ont placé dans des fonds de pension. Ces derniers ont investi dans des entreprises parfois gangrenées par la fraude. Plus grave, ils peuvent perdre leur emploi : lors de l’affaire Enron, environ 20 000 salariés se sont retrouvés au chômage. La fraude est également coûteuse pour les cabinets d’audit : en 2012, le cabinet EY a été condamné par le PCAOB (Public Company Accounting Oversight Board) à hauteur de 2 millions de dollars pour avoir certifié les comptes de l’entreprise Medicis Pharmaceutical Corporation alors que les principes comptables sur les évaluations de retours de vente n’ont pas respectés. Une somme particulièrement élevée qui, comme d’autres condamnations, résulte de litiges sur l’incapacité des cabinets à détecter les fraudes. Les auteurs David Carassus et Denis Cornier (2003) rappellent qu’en 1992 aux Etats-Unis, la profession comptable était déjà engagée dans 4 000 poursuites judiciaires pour un montant total de plus de 30 milliards de dollars. Au-delà du coût financier pour les cabinets, ces derniers peuvent également perdre leur crédibilité. Dans le cas Enron, le non respect des diligences professionnelles des auditeurs a conduit à la disparition du cabinet Arthur Andersen. Le cas Kanebo est également un cas extrême de fraude et est considéré comme l’« Enron japonais » de par le montant record de la fraude (1,5 milliard d’euros) et parce que ChuoAoyama PricewaterhouseCoopers, le cabinet qui auditait Kanebo a été obligé de mettre la clé sous la porte à la suite de cette affaire. Le cabinet d’audit a été reconnu coupable de négligence.

Selon David Carassus et Denis Cormier (2003), « l’incapacité des auditeurs à déceler les nombreux cas de fraude, et ceci malgré les évolutions engagées sur le plan des normes professionnelles, remet ainsi en question un modèle d’audit légal centré sur l’objectif plus global d’image fidèle et sur une approche par les risques ». Dans leur article, Carassus et Cormier font référence aux rapports de l’ACFE et soulèvent une « incapacité des auditeurs » en matière de détection des fraudes. Il nous semble donc important de comprendre l’historique de l’évolution du rôle de l’auditeur dans la détection des fraudes afin de mieux comprendre les enjeux de la situation actuelle.

Historique de l’évolution du rôle de l’auditeur dans la détection des fraudes

Evolution du rôle de l’auditeur dans la détection des fraudes

La notion de fraude a souvent été présente voire primordiale dès la naissance de l’audit légal, que ce soit dans le monde anglo-saxon ou en France. Au fur et à mesure du développement de la profession, les CPA (Certified Public Accoutant) aux Etats-Unis et les commissaires aux comptes en France ont vu cette notion se reléguer au second plan au profit de la certification d’états financiers sincères et fidèles.

Dans le monde anglo-saxon

Aux Etats-Unis, la relation entre l’auditeur et la détection des fraudes a fait l’objet de nombreux changements depuis l’origine de la profession. En effet, au 16ème siècle et auparavant, l’objectif principal de l’auditeur est de détecter les fraudes (Dicksee, 1909 ; Brown, 1962 ; Montgomery, 1921). A la fin du 19ème siècle et au début du 20ème siècle, le métier d’auditeur aux Etats-Unis se calque sur celui de Grande Bretagne, orienté sur la découverte des fraudes et des problématiques de détournement de fonds. Dicksee (1909), affirme que le rôle premier de l’audit est celui de la détection des fraudes. La capacité à détecter les fraudes est alors une véritable vertu : « La détection des fraudes est la part la plus importante des devoirs de l’auditeur, et il ne pourra être contesté que l’auditeur capable de détecter les fraudes est – toutes choses égales par ailleurs – un homme meilleur que celui qui n’en est pas capable . » La détection d’erreurs techniques et d’erreurs de principe sont respectivement le deuxième et le troisième rôle de l’audit (Dicksee, 1892). Les auteurs Brown (1962), Flint (1971) et Lee (1979) s’accordent également sur cet objectif premier de l’audit. Dicksee avance les raisons de cet intérêt pour la détection des fraudes : selon lui, cet intérêt prend son origine dans les niveaux élevés de banqueroute dans les années 1860 et 1870, période à laquelle le facteur majeur de banqueroute était la fraude. Les entreprises clientes démontrent alors leur intérêt et leurs besoins dans les activités de détection des fraudes. En conséquence, les auditeurs y ont vu une opportunité pour mieux promouvoir leurs services en s’orientant vers cette démarche.

Pourtant, à la même période, Crewdson (1902) s’oppose à la vision de Dicksee en affirmant que le devoir d’un auditeur n’est pas de détecter les fraudes mais de vérifier que les comptes sont corrects tels qu’ils se présentent (notion d’image fidèle). Il ajoute que s’il subsiste des fraudes non révélées par les travaux d’audit, il estime que l’auditeur a tout de même rempli sa mission. Cutforth (1914), dans la continuité de la vision de Crewdson, donne une définition plus moderne de l’audit, en le définissant comme l’examination des comptes d’une entreprise afin de déterminer si ceux-ci montrent une image fidèle à la réalité de l’activité de l’entreprise, en fonction de toutes les informations disponibles. Cette définition sera acceptée de manière générale dans les années 1930.

|

Table des matières

SOMMAIRE

INTRODUCTION

PARTIE 1 REVUE DE LITTERATURE

CHAPITRE 1 La relation entre l’auditeur et la détection des fraudes, aujourd’hui et hier

Section 1 : Un constat sur la place de l’audit à l’égard des fraudes aujourd’hui

Section 2 : Historique de l’évolution du rôle de l’auditeur dans la détection des fraudes

CHAPITRE 2 Un expectation gap qui nuit à la profession

Section 1 : L’expectation gap au sein de la relation auditeur investisseur

Section 2 : Propositions faites pour réduire l’expectation gap

Section 3 : Entretien exploratoire

PARTIE 2 ETUDE EMPIRIQUE

CHAPITRE 1 Méthodologie de recherche

Section 1 : Sélection des personnes interrogées

Section 2 : Modalités des entretiens

Section 3 : Présentation des cas de fraude

CHAPITRE 2 Résultats

Section 1 : Présentation des résultats – perceptions des auditeurs et des investisseurs

Section 2 : Analyse des résultats – perceptions des auditeurs et des investisseurs

Section 3 : Présentation et analyse des divergences d’opinion au sein des auditeurs

Section 4 : Limites de l’étude

CONCLUSION

BIBLIOGRAPHIE

ANNEXES

![]() Télécharger le rapport complet

Télécharger le rapport complet