Le développement du milieu rural est l’une des préoccupations majeures des pays en voie de développement, du fait que plus de la moitié de la population de ces nations y vivent en s’activant principalement dans le secteur agricole. La grande majorité des personnes souffrant de la pauvreté absolue dans ces pays proviennent de cette zone et il est nécessaire de leur facilité l’accès aux services financiers afin qu’elles puissent espérer sortir de cette misère. Atteindre des populations pauvres en ce milieu peut quand bien même exiger des efforts spécifiques pour pallier les difficultés dues au faible niveau d’éducation et de qualification.

A Madagascar, 80% de la population sont des ruraux, soit environ 14 millions d’habitants. L’agriculture et l’élevage constituent les activités économiques principales, et le plus souvent exclusives, de plus de deux millions de ménages représentant 62% des actifs. Produites par de petites exploitations familiales qui consomment l’essentiel de leur récolte, ces spéculations souffrent d’une faible productivité. Les cultures industrielles ou d’exportation tiennent une place économique significative mais concernent moins de 20% des familles agricoles. De plus, la zone rurale manque de financement pour toute initiative d’investissement.

L’offre de services financiers dans ce milieu a suivi le processus de monétisation progressive et de commercialisation de l’économie agricole. Par ailleurs, très peu implantées, les banques classiques sont tout simplement inaccessibles pour les ruraux et le marché financier rural reste largement dominé par le secteur informel usurier dont les taux vont de 100 à 200% le mois pour des prêts de soudure sur un à trois mois. Depuis quelques décennies, l’apparition des onze Institutions de Micro Finance a cependant modifié le paysage. Si le principal défi demeure celui de l’accessibilité du service par la densification des réseaux, des progrès significatifs en termes de diversification d’adaptation des produits financiers sont désormais perceptibles. Alors qu’à ses débuts, la microfinance ne proposait que des crédits de campagne agricole et des fonds de roulement pour le petit commerce, la gamme s’est élargie avec de nouveaux services financiers plus proches des besoins des bénéficiaires.

La notion de Microfinance

Définition et objectifs de la Microfinance

Définition :

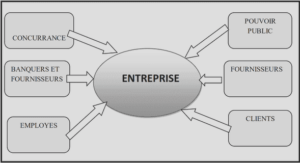

La Microfinance est un service financier de proximité convivial et facilement accessible. Elle s’adresse aux agents ruraux et urbains à revenus modestes et sans activité salariée régulière, qui n’ont pas accès aux institutions financières classiques ou formelles, comme les banques. C’est une branche financière qui s’ouvre en particulier aux agriculteurs, artisans, micro et petites entreprises, commerçants et salariés,… Elle leur octroi de crédit, et éventuellement, collecte leur épargne. Elle concerne ainsi la fourniture, à titre habituel, d’un ensemble de produits financiers et non financiers à la population active dans le secteur informel.

Objectifs :

La Microfinance a deux principaux objectifs :

– elle a pour but, d’une part, de favoriser l’accès des petits producteurs, exclus du circuit bancaire, à des services financiers de proximité et adaptés à la taille de leurs activités (micro entreprises/micro crédits),

– et d’autre part, elle vise à réaliser une meilleure collecte de l’épargne des ménages et des petits entrepreneurs pour la réinjecter dans le circuit économique.

Les principaux modèles de Microfinance

Définition d’une Institution de Microfinance :

Les Institutions de Microfinance sont des organismes qui offrent des services financiers (crédits, épargne, transfert d’argent, assurances,…). Elles diffèrent de par leur niveau de classement et leur forme et statut juridiques.

Classement des Institutions de Microfinance :

Ces institutions peuvent être groupées suivant les deux grands modèles de Microfinance ci-après :

– Les modèles mutualistes : qui sont appliqués par les « Institutions de Microfinance Mutualistes » animées par l’esprit d’entraide et de coopération. Les actionnaires sont constitués par les membres qui, lors des délibérations, sont régis par le principe « une personne, une voix » quelque soit le nombre de parts sociales dont ils sont détenteurs Ce sont des institutions qui rendent service à leurs membres.

Elles sont en général organisées en réseaux de forme pyramidale : au sommet se trouve la structure faîtière (Union) à laquelle sont rattachées les caisses de base ; les grandes décisions en matière d’orientations politiques sont prises au niveau faîtier. Le conseil d’administration est composé des élus issus des caisses de base. Certaines d’entre elles sont représentées dans les villages par des guichets ou des points de vente, qui sont des caisses primaires, rurales ou villageoises pratiquant la collecte de l’épargne et l’octroi des crédits aux membres. Ces caisses de base sont gérées par les membres eux-mêmes par la constitution des structures de gestion, que sont l’Assemblée Générale et le Comité de Gestion. Les résultats des exercices des Institutions de base ne sont pas redistribués sous forme de dividendes mais réincorporés afin d’augmenter les moyens d’autofinancement et de rendre pérenne l’activité financière. Ces caisses de base se regroupent en Unions, puis en Fédération, voire même en Réseaux, dans le but d’augmenter leur capacité financière et leur envergure.

– Les modèles non mutualistes : qui caractérisent les « Institutions de Microfinance Non Mutualistes ». Elles font appel à des « actionnaires » (nationaux ou internationaux) qui y investissent des fonds. Ces derniers visent à la fois la promotion des services de la Microfinance et la génération d’un rendement sur leur investissement. Ils participent dans les organes décisionnels de ces institutions, comme le Conseil d’Administration. Le poids de leur pouvoir est proportionnel au nombre d’actions qu’ils détiennent. Ce sont des institutions qui rendent service à leurs clients.

Elles peuvent être classées en deux groupes qui se distinguent par leurs objectifs :

–d’un côté, celles qui, formées en association, s’assignent une mission d’ordre social et distribuent des petits crédits en fonction des fonds dont elles sont dotées. Certains réseaux comportent de nombreux guichets couvrant plusieurs régions du pays. En plus des activités bancaires, cette catégorie d’institutions dispense des formations à l’intention de la frange de la population la plus défavorisée en vue de les aider à la création de micro entreprises individuelles ;

–de l’autre, celles, constituées en sociétés commerciales, qui opèrent généralement avec un but lucratif sur la base de capital assez conséquent. Ces dernières sont gérées d’une manière plus professionnelle. La valeur des crédits individuels qu’elles distribuent est plus élevée que pour les IMF à vocation sociale ; il en est de même du volume de leur portefeuille. Avec l’adoption de la loi sur la microfinance, cette catégorie est désormais autorisée à collecter des dépôts.

Entre autre, ces deux types d’institutions sont encore classés selon les niveaux des opérations qui leur sont autorisées, leur structure de fonctionnement et de contrôle, ainsi que les règles de gestion et les normes de prudence exigées. Ce classement se présente comme suit :

● Institutions de niveau 1 :

Elles ne doivent octroyer que des crédits à court et moyen termes. Elles ont une structure de fonctionnement et de contrôle simplifiée. Il leur est interdit de collecter de l’épargne. Néanmoins, elles peuvent faire des prestations de conseil et de formation à la clientèle.

● Institutions de niveau 2 :

Elles ne peuvent pas également octroyer des crédits à long terme. Elles réalisent toutes les opérations de services connexes . Ces institutions sont dotées d’un dispositif de contrôle interne et externe. Les mutualistes de niveau 2 peuvent collecter de l’épargne, mais uniquement auprès de leurs membres. Tandis que les non mutualistes de niveau 2, étant dotés du statut de société anonyme à capital fixe, peuvent collecter de l’épargne publique.

● Institutions de niveau 3 :

Elles octroient des crédits à court, moyen et long termes. Elles jouissent des mêmes considérations que les institutions de niveau 2 pour la collecte de l’épargne. Ces institutions réalisent toutes les opérations de services connexes, et opèrent avec une structure de fonctionnement et de contrôle développée.

|

Table des matières

INTRODUCTION

PARTIE I LA MICROFINANCE DANS LE CONTEXTE MALGACHE

Chapitre.I : LE MICROFINANCEMENT A MADAGASCAR

SectionI : La notion de Microfinance

SectionII : LE CONTEXTE MALGACHE

Chapitre.II : LES RESEAUX Ombona Tahiry Ifampisamborana Vola (OTIV)

SectionI : Présentation

SectionII : Caractéristiques des réseaux de l’OTIV

Chapitre.III : LES RESEAUX Caisses d’Epargne et de Crédit Agricole Mutuels (CECAM)

SectionI : Présentation du Réseau CECAM

SectionII : Les caractéristiques des réseaux CECAM

PARTIE II ANALYSE COMPARATIVE DES DEUX PLUS GRANDES INSTITUTIONS DE MICROFINANCE A MADAGASCAR

Chapitre.I : COMPARAISON DES MODES D’ORGANISATION ET DES ACTIVITES DE L’OTIV ET DE LA CECAM

SectionI : Comparaison sur le plan structurel

SectionII : Analyse comparative des produits et services offerts

Chapitre.II : COMPARAISON SUR LES IMPACTS DES DEUX RESEAUX VIS-A-VIS DE LEURS BENEFICIAIRES

SectionI : Les apports positifs

SectionII : Les apports négatifs

Chapitre.III : PROPOSITIONS DE SOLUTIONS

SectionI : Solutions adressées aux réseaux OTIV

SectionII : Solutions adressées aux réseaux CECAM

SectionIII : Solutions similaires relatives aux deux grandes Institutions Financières Mutualistes de Madagascar

CONCLUSION

BIBLIOGRAPHIE

ANNEXES