La microfinance et la pauvreté

« Un instrument fort efficace de libération des pauvres, en particulier des femmes » si affirmer que la pauvreté et le défaut de démocratie exacerbent et nourrissent les conflits est tout à fait légitime, en revanche affirmer que le microcrédit y contribue fortement est totalement erroné ». Cette vision excessive des vertus du microcrédit repose sur un mythe : celui du pauvre « entrepreneur ». Ce mythe s’est forgé grâce à la difficulté d’évaluer l’apport réel de la microfinance pour les populations concernées : la rigueur scientifique exige des procédures coûteuses et longues qui ne répondent, le plus souvent, ni aux contraintes ni aux besoins des praticiens ; les contextes et les modalités d’intervention limitent la portée des comparaisons et rendent difficile toute généralisation. Pourtant, toutes les analyses d’impact réalisées à partir d’un travail de terrain approfondi donnent le même résultat : le microcrédit améliore la gestion des budgets familiaux et stabilise des petites activités entrepreneuriales et, il est fort utile ; mais il ne lutte pas contre la pauvreté et il ne peut pas y prétendre. Tout au plus cet outil financier permet-il d’élargir l’éventail des choix et des opportunités des pauvres, de stabiliser et de diversifier leurs sources de revenus trop souvent aléatoires, de renforcer un patrimoine productif souvent dérisoire. C’est peu, diront ceux qui sont en quête de résultats miraculeux à même de redorer leur image de bienfaiteurs. C’est déjà beaucoup, répondent ceux qui connaissent de près la complexité des problèmes de pauvreté. L’attrait du microcrédit repose sur une conviction forte, mais totalement erronée : il suffirait de doter en « capital » les pauvres par le biais du microcrédit pour développer leur potentiel entrepreneurial. Or, dans nombre de pays, les pauvres ont accès à toute une palette de services financiers de nature informelle (famille, voisins, tontine, prêteurs privés, gardes monnaies 5 employeurs, etc.). De tels services sont onéreux et parfois dangereux, car source de servitude, mais ils existent. Ce qui fait principalement défaut .Ce sont les compétences techniques et commerciales donnant accès à des marchés solvables et, dans de nombreux cas, la demande solvable elle-même. Quand bien même les pauvres se transformeraient en micro-entrepreneurs, imaginé que le marché puisse s’étendre à l’infini grâce à une demande globale induite par les microprêts est tout aussi utopique. Quand le crédit sert à l’achat de biens de consommation fabriqués en dehors des lieux où vivent les emprunteurs (des médicaments par exemple). À l’échelle locale l’effet multiplicateur sur les revenus est quasi nul et l’on observe une fuite des ressources hors de la communauté. Seules des monnaies locales (comparables au système WIR actif en Suisse depuis les années 1930 ; mais les organes de développement n’appuient pas de tels dispositifs) permettraient d’engendrer une dynamique endogène (par un effet multiplicateur du crédit) et donc une croissance locale des revenus. La faible contribution du microcrédit à des investissements productifs additionnels et cette fuite des revenus hors des économies locales expliquent aussi pourquoi le microcrédit peut conduire au surendettement dès lors que les revenus attendus ne sont pas créés par la dépense

L’analyse de la complémentarité chez G.-B. Richardson (1972)

Dans la conception de Richardson, trois idées principales vont guider notre réflexion sur la complémentarité entre banques et institutions de microfinance. D’abord, Richardson définit la complémentarité en l’opposant à la similitude, ensuite, il l’appréhende à travers la coopération inter firmes, et enfin, il évalue celle-ci à travers les investissements réalisés simultanément. D’abord, Richardson considère des activités similaires comme des activités nécessitant des compétences identiques, par opposition aux activités complémentaires qui requièrent des compétences différentes. Dans ce sens, l’intermédiation microfinancière peut être qualifiée de complémentaire à l’intermédiation bancaire classique, dans la mesure où elle fait appel à des techniques et compétences spécifiques. L’intermédiation bancaire comme celle microfinancière repose fondamentalement sur la collecte de l’épargne et la distribution de crédits. Toutefois, les mécanismes mis en œuvre, les technologies utilisées, les fondements même de leurs activités diffèrent énormément. Ce qui fortifie l’idée de complémentarité entre elles. En effet, l’activité de collecte de ressources et d’octroi de crédit, dans la banque comme dans la microfinance, se fonde principalement sur la confiance. Seulement les fondements de cette confiance diffèrent d’une institution à l’autre. Dans l’intermédiation bancaire, la confiance se fonde principalement sur des éléments plus matériels qu’immatériels. Le crédit bancaire est généralement subordonné à la fourniture de documents comptables fiables et de garanties suffisantes. Par opposition, la confiance, en microfinance, se fonde sur des éléments plus immatériels. La faiblesse, voire même l’inexistence de garanties matérielles au niveau des demandeurs, oblige les institutions à recourir à d’autres formes de garanties telles que la solidarité du groupe, la moralité du client, la pression sociale. L’analyse ci-dessus a mis en évidence la complémentarité technologique qui existe entre ces deux industries. Ceci, par ailleurs, est la preuve que l’approche de justification par la théorie de l’intermédiation financière n’est pas en rupture avec celle établie sur la théorie de Richardson. Ensuite, Richardson définit la complémentarité dans l’accord de coopération par le fait que la profitabilité de l’un des partenaires n’altère point celle de l’autre. Dans cette vision richardsonnienne, un partenariat simple de dépôt entre une banque et une institution de microfinance peut être considéré comme une coopération de nature complémentaire, dans la mesure où il est mutuellement profitable. En effet, une augmentation de l’épargne collectée par l’institution de microfinance n’entraîne pas une réduction de l’épargne collectée par la banque ; bien au contraire, toute hausse de l’épargne collectée par l’institution de microfinance vient accroître le montant de l’épargne collectée par la banque, dans la mesure où cette épargne est redéposée dans la banque. Ce simple partenariat de dépôt est gagnant-gagnant. L’IMF en déposant son épargne en banque contribue à accroître l’épargne de la banque, mais s’ouvre aussi des possibilités de bénéficier d’un éventuel refinancement en cas de nécessité. Ce nouveau paradigme met en évidence l’évolution de la microfinance. Enfin, Richardson considère des investissements complémentaires comme des investissements dont la réalisation conjointe engendre un profit supérieur à la somme des profits réalisés séparément. À cet égard, toute coopération entre les deux secteurs sur le plan institutionnel, financier, technique ou portée sur l’échange d’informations ne peut qu’être complémentaire, dans la mesure où elle contribue à accroître l’efficacité du système de financement de l’économie. À titre d’exemple, nous pouvons noter qu’une coopération financière entre les secteurs bancaire et micro-financier peut contribuer à réduire le niveau de rationnement du crédit dans l’économie : des projets viables, qui jusqu’alors étaient gelés, faute de financements, voient le jour grâce à la coopération banques et institutions de microfinance. Par ailleurs la cohabitation des deux secteurs est source d’approfondissement financier dans les économies en développement. L’approche bancaire classique, dans ces pays, ne permettant pas l’inclusion de nombre d’agents économiques, en particulier les micro-entrepreneurs, les structures de microfinance en proposant des produits et services appropriés aux besoins de ce milieu, offrent des possibilités d’élargissement de la surface d’intermédiation financière. Cette définition de la complémentarité peut être inscrite dans la perspective de la finance accessible à tous. La finance accessible à tous est le nouveau paradigme de la microfinance. Il s’agit d’une nouvelle approche de la microfinance qui se fonde sur la complémentarité des différents acteurs, afin de mettre en œuvre des systèmes financiers qui répondent aux besoins de toutes les couches de la population. En effet, avec le paradigme de la microfinance, celui-ci est traité comme un secteur à part, alors qu’avec la finance accessible à tous, la microfinance est considérée comme partie intégrante du système financier.

La phase d’émergence des IMF (1990-1996)

L’émergence des IMF a été surtout favorisée par la conjugaison des interventions de trois entités :

les Bailleurs de fonds : Banque Mondiale, Union Européenne, Agence Française de Développement, Coopération Allemande, Inter-coopération Suisse, …

le Gouvernement au travers de sa politique en faveur de ce secteur avec le concours du financement de la Banque Mondiale à travers:

le Projet d’Exécution PATFR/ADMMEC jusqu’en 1997 ;

puis le Projet Microfinance (PMF) pour une phase de deux ans 1998-1999 ;

et l’AGEPMF : gestion du Programme Microfinance planifié sur quinze ans dont le démarrage officiel a débuté en juin 1999.

les agences d’Implantation et de développement ou opérateurs techniques spécialisés et qui ont assuré l’encadrement technique des IMFs. Il s’agit, entre autres, de Développement International Desjardins (DID), Formation pour l’Epanouissement et le Renouveau de la Terre (FERT),l’ Institut de Recherches et d’Applications des Méthodes de développement (IRAM), le Centre International de Développement et de Recherche.

Au cours de cette période, de nombreuses IMFs, mutualistes ou non mutualistes, se sont créées à Madagascar.LesIMFs Mutualistes qui se sont créées au cours de cette période sont :

1990 : Association d’Epargne et de Crédit Autogérée (AECA) dans la région de Marovoay ;

1993 : Caisses d’Epargne et de Crédit Agricole Mutuels (CECAM) dans la région du Vakinankaratra encadré par FERT ;

1993 : OmbonaTahiryIfampisamborana Vola (OTIV) dans la région de Toamasina assisté par DID ;

1994 : OmbonaTahiryIfampisamborana Vola OTIV dans la région du Lac Alaotra assisté par DID ;

1995 : ADéFi(: Association pour le Developpement et Financement des microentreprises) à Antsirabe

1996 : Tahiry Ifamonjenaaminn’ny Vola (TIAVO). WOCCU était l’opérateur qui a lancé l’implantation initiale du Réseau TIAVO. Il a été ensuite relayé par l’IRAM à partir de l’année 1999.

OTIV et CECAM constituent les deux plus grands réseaux dans cette catégorie tant en termes de volume d’activités que de couverture géographique. Dans la catégorie d’Institutions de Microfinance Non Mutualistes créées pendant cette période figurent :

1987 : Association pour la Promotion de l’Entreprise à Madagascar (APEM/PAIQ) qui intervient par système de partenariat sur Antananarivo et Tuléar ;

1990 : Société d’Investissement pour la Promotion des Entreprises à Madagascar (SIPEM) s’installant à Antananarivo

1993 : VOLA MAHASOA appuyée par CIDR et implantée dans la partie Sud de l’Ile ;

1990 : Entreprendre à Madagascar (EAM), initiée sous forme de projet au début mais transformée en Association de droit malgache en 1996 ;

La Caisse d’Epargne de Madagascar (CEM) est la plus ancienne Institution Financière qui pratique le volet épargne orientée vers les populations ayant des bas revenus

Problème d’accès auprès de la microfinance lié aux infrastructures

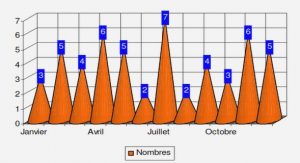

Dans le graphique suivant, nous allons voir les divers problèmesd’exclusion auprès de l’IMF. Graphique n°11 : Le pourcentage de personnes vers chaque destination pour une durée de moins de 30 minutes. La plupart de la population a une difficulté d’accès à l’IMF, 9% seulement se destine vers cette institution.

|

Table des matières

INTRODUCTION

PARTIE I : APROCHE THEORIQUE SUR LA MICROFINANCE

Chapitre I : GENERALITES SUR LA MICROFINANCE

Section 1- Brève histoire de la microfinance

Section 2- Concept de la Microfinance

Section 3- Les influences de l’IMF

3-1. La microfinance et la pauvreté

3-2. La microfinance aux niveaux économiques et sociaux

Chapitre II : LA MICROFINANCE ET LE DEVELOPPEMENT FINANCIER

Section 1- La complémentarité entre les secteurs bancaires et la microfinance

1-1. L’analyse de la complémentarité chez G.-B. Richardson (1972)

1-2. Les divers aspects de la relation entre la banque et l’IMF

Section 2- LA POLITIQUE ET LA PROGRAMME DE DEVELOPPEMENT FINANCIER : CAS DU MEXIQUE

2-1. La Politique active d’inclusion financière

2-2. Le programme Patmir d’assistance technique à la microfinance rurale au Mexique

PARTIE II : LA MICROFINANCE : UNE INSTITUTION OFFRANT DE SERVICES SFINANCIERS DE PROXIMITE POUR POURMOUVOIR L’ACTIVITE ECONOMIQUE DE LA POPULATION MALGACHE A FAIBLE REVENU

Chapitre I : L’EVOLUTION DE LA MICROFINANCE A MADAGASCAR

Section 1- Historique

1-1. La phase d’émergence des IMF (1990-1996)

1-2. La phase de développement et de croissance (depuis 1996)

1-3. Rappel des grandes étapes

Section 2- Les différentes types de la microfinance à Madagascar

2-1. La liste des institutions de microfinance à Madagascar

2-2. Classification et formes juridiques des IMF

Chapitre II : IMPACT DES ACTIVITES DE LA MICROFINANCE A MADAGASCAR

Section 1- Lutte contre la pauvreté

Section 2- La microfinance face aux besoins de la population Malgache

Section 3- Les diverses causes d’exclusion à l’IMF

3-1. L’épargne et Investissement

3-2. L’emprunt et le crédit

Section 4- Les divers problèmes d’exclusion

4-1. Problème d’accès auprès de la microfinance lié aux infrastructures

4-2. Les éducations financières souhaitées

Conclusion

Bibliographie

Télécharger le rapport complet