La finance : croissance et développement

Cadre théorique et conceptuel de la relation : intégration financière et croissance économique

Le lien entre le développement financier et la croissance économique a reçu une attention considérable dans la littérature économique. En effet, les fondements théoriques d’une telle relation remontent aux études de Schumpeter (1911), Gurley et Shaw (1960) et McKinnon et Shaw (1973). Pour Schumpeter (1911), le système financier exerce un effet favorable sur la croissance économique à travers son action positive et stimulatrice sur l’innovation technologique. Gurley et Shaw (1960) soutiennent l’idée que la diversification financière qui accompagne le développement de la sphère financière affecte positivement le développement économique. McKinnon et Shaw (1973) construisent les fondements théoriques de l’école de la libéralisation financière qui stipulent que le processus de libéralisation financière est un moyen efficace pour promouvoir le développement financier et la croissance économique. Les contributions des économistes à cette relation sont assez larges. D’un coté certains d’entre eux confirment un effet positif du développement financier sur la croissance économique qui est déterminé par l’accroissement des investissements productifs, par une baisse des couts du capital et une meilleure diversification des risques. D’un autre coté, d’autres économistes supportent les propositions d’un effet négatif du développement du secteur financier sur la croissance parce qu’ils considèrent ce développement comme une des cause de crises qui sont apparues ces dernière années.

Dans le cadre de notre problématique, nous nous intéressons à l’un des aspects du développement financier qui est la libéralisation financière (McKinnon et Shaw 1973) et en particulier l’intégration financière. Selon McKinnon 1991, Fischer 2001, Park 2006, cette dernière devrait être la dernière étape du processus de libéralisation. L’objectif du présent chapitre est de présenter les différents aspects théoriques sur le rôle du système financier dans le processus de croissance. Ce chapitre s’organise en trois sections. Dans la première section, nous allons aborder la relation entre le développement financier et la croissance économique et nous allons aussi mettre en lumière dans cette section les réalités économiques de la politique de libéralisation financière. La deuxième section est consacrée à la présentation du cadre théorique de l’intégration financière. Ainsi, au niveau de la troisième section, nous allons accorder notre attention sur les avantages et les inconvénients du processus d’intégration financière et leurs impacts sur la croissance économique.

Un système financier basé sur les banques

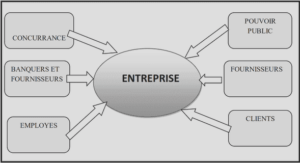

Dans une économie dominée par les banques ou une économie d’endettement (ou finance indirecte), une faible part des besoins des entreprises est financée par émission de titres financiers. L’ajustement entre besoin de financement et capacité de financement des secteurs de l’économie est principalement assuré par les intermédiaires financiers à travers l’intermédiation monétaire, c’est-à-dire par le crédit bancaire créateur de monnaie. Les firmes sont donc fortement endettées auprès des banques qui, à leur tour, se refinancent auprès de la banque centrale qui assure la fonction de préteur en dernier ressort1. Beck (2010) résume les caractéristiques de cette structure ainsi que ses avantages :2 Tout d’abord, Les banques peuvent réduire les coûts liés à l’acquisition et au traitement des informations sur les entreprises et les projets en évaluant les emprunteurs potentiels permettant ainsi d’augmenter l’épargne et l’accumulation du capital dans l’économie.

De plus, les banques favorisent l’innovation en identifiant les projets les plus productifs. Elles peuvent par ailleurs faire diminuer le risque de liquidité en concentrant l’épargne et en investissant à la fois dans des titres financiers à court terme et dans des investissements à long terme. Elles permettent en fin aux investisseurs individuels de partager les risques, les incitant ainsi à s’engager dans des projets plus risqués, au rendement plus élevé. Dans un système basé sur les banques, ces derniers assurent toute l’activité bancaire : elles récoltent les dépôts, elles octroient les crédits, elles interviennent sur les marchés des actions et des obligations et elles participent à la gestion des trésoreries des banques. En même temps, elles sont des banques d’affaires et des opérations des fusions et des acquisitions3.

Un système financier basé sur le marché

Dans une économie de marchés financiers (ou finance directe), l’essentiel des besoins de financement est couvert par l’émission par les entreprises de titres financiers (actions, obligations, billets de trésorerie) souscrits par les investisseurs. En effet, le marché financier est l’un des compartiments du marché des capitaux qui est défini comme l’ensemble des établissements et le mécanisme dont l’objectif est de fournir le financement à moyen et long terme. Dans un système financier basé sur les marchés financiers, les agents à besoin de financement s’adressent directement aux agents économiques à capacité de financement. Les entreprises ou l’état vont donc passer par les marchés financiers ou ils émettent des valeurs mobilières de placement qui seront acquises directement par les agents économiques souhaitant bénéficier de leur épargne disponible.

L’intérêt d’un marché financier bien organisé est de participer à la diversification et la gestion du risque, la diffusion de l’information, l’amélioration de la gouvernance d’entreprise et l’allocation des ressources1. Plus précisément, le marché financier permet aux banques d’obtenir toutes les informations nécessaires sur l’entreprise qui demande le crédit, il offre aussi un ensemble varié d’instruments de couverture et de diversification du risque contrairement aux banques dont l’offre de ces produits est très limitée. Les marchés financiers permettent aux investisseurs de palier au problème de liquidité en leur permettant de vendre sur des marchés liquides. Toutefois, il faut signaler que la plupart des entreprises n’ont pas une taille suffisante pour accéder aux marchés financiers, elles ne disposent donc que de l’autofinancement ou du crédit bancaire. De plus, la limite de cette structure du système financier vient du fait que l’information est imparfaite surtout que les agents économiques ne se soucient pas de connaitre la réalité mais ils cherchent à déterminer l’opinion des différents agents sur cette réalité. En effet, les marchés financiers disposent donc de moyens de contrôle de la qualité des investissements moins efficaces que ceux des banques2.

Un système financier basé sur l’état

Une autre structure du système financier est celle basée sur l’intervention de l’état, en effet, le gouvernement peut intervenir dans le secteur financier en créant des institutions financières et à travers l’allocation de crédit. Cette structure du système financier se fond sur les banques publiques en excluant le rôle des marchés. Gerschenkron (1962)1 soutient l’idée de l’intervention de l’état dans le système financier et l’efficacité des banques publiques à encourager l’épargne, l’accumulation du capital et la croissance de la productivité. L’auteur suppose que les avantages de l’intervention du gouvernement dans le secteur financier ne reviennent pas seulement au secteur public mais aussi au secteur privé car ce dernier profite du développement de la politique de crédit du gouvernement.

Selon Stiglitz (1994)2 les institutions financières de l’état y compris les banques peuvent également remplir le manque de certains types de crédits que les institutions privés n’offrent pas et elles peuvent aussi faciliter l’établissement de certaines institutions financières et rendre leurs activités viables. Selon cet auteur, le rôle de l’intervention du gouvernement dans les contrôles appliqués sur les banques réside dans la collecte de l’épargne et dans l’orientation du crédit. D’après Stiglitz (1994), l’orientation du crédit est un moyen efficace de la participation du gouvernement dans le système financier qui lui permet d’assurer la stabilité macro économique. Selon cet auteur, l’orientation du crédit participe à promouvoir la technologie (plus précisément, la participation de l’état dans l’orientation du crédit vers des secteurs intensives en technologie est indispensable pour améliorer la croissance économique) et à encourager les exportations (en effet, pour améliorer le développement de l’économie, les pays cherchent à augmenter leurs exportations en orientant leurs crédits vers les activités exportatrices)3. Cependant, les partisans de la libéralisation financière estiment que la participation du gouvernement ne fait qu’entraver l’activité sur le marché financier et sur l’activité économique.

|

Table des matières

Sommaire

Liste des tableaux

Liste des figures

Liste des annexes

Liste des abréviations et acronymes

Introduction générale

Chapitre I. Cadre théorique et conceptuel de la relation: intégration financière et croissance économique

Introduction du chapitre

Section 1. La finance : croissance et développement

I.Identification de la relation entre le système financier et la croissance économique

1.La structure du système financier

1.1.Définition du système financier

1.2.Les structures des systèmes financiers

1.2.1.Un système financier basé sur l’autofinancement

1.2.2.Un système financier basé sur les banques

1.2.3.Un système financier basé sur le marché

1.2.4.Un système financier basé sur l’état

2.Aperçu général sur la croissance économique

2.1.Le concept de la croissance économique

2.2.Les différentes théories de la croissance économique

2.2.1.L’école classique

2.2.2.Schumpeter (1911) : l’innovation à l’origine de la croissance et le rôle de l’entrepreneur

2.2.3.Les modèles de croissance post-Keynésiens : Harrod et Domar

2.2.4.Les modèles néoclassiques : l’approche de Solow

2.2.5.Les nouvelles théories de la croissance : la croissance endogène

3.Développement financier et croissance économique

3.1.Développement financier et croissance économique : une approche théorique

3.2.Développement financier et croissance économique : revue de littérature empirique

3.2.1.Les études ayant trouvé un effet positif entre le développement financier et la croissance économique

3.2.2.Le sens de causalité entre la finance et la croissance : un débat controversé

II.Le système financier : de la répression à la libéralisation financière

1.Le concept de la répression financière

2.Les fondements théoriques de la politique de libéralisation financière

2.1.Le concept de la libéralisation financière

2.1.1.Définition de la libéralisation financière

2.1.2.Les différents types de la libéralisation financière

2.1.2.1.La libéralisation financière interne

2.1.2.2.La libéralisation financière externe

2.2.L’approche théorique de McKinnon (1973) et Shaw (1973) et ses prolongements

2.2.1.La théorie de la libéralisation financière de McKinnon (1973) et Shaw (1973)

2.2.2.Le prolongement de l’approche de McKinnon et Shaw

2.3.Les critiques de la théorie de la libéralisation financière

2.3.1.Les risques encourus par une hausse des taux d’intérêt

2.3.2.Le rôle des réserves obligatoires et la nécessité de l’intervention de l’état

2.3.3.Imperfections des marchés

2.3.4.Les critiques d’inspiration keynésienne

2.3.5.Les néo-structuralistes et le rôle du secteur financier informel

2.4.Les conditions de réussite d’une politique de libéralisation financière

Section 2. L’intégration financière : une approche théorique

1.L’évolution de l’intégration financière internationale : un peu d’histoire

1.1.La première période de l’intégration financière : de 1690 à 1789

1.2.L’ère de l’étalon-or classique : l’âge du laisser-faire monétaire et financier

1.3.La période de désintégration 1914-1958

1.4.De 1970 à aujourd’hui : du flottement à l’unification monétaire et financière

2.Le concept théorique de l’intégration financière

2.1.Définition de l’intégration financière

2.2.Les étapes du processus d’intégration financière

2.3.Les conditions principales d’une intégration financière réussie

2.4.L’intégration financière dans le contexte actuel

Section 3. Intégration financière et croissance économique : avantages et coûts

I.Les avantages théoriques potentiels de l’intégration financière et ses effets sur la croissance économique

1.Intégration financière et croissance économique : les canaux de transmission

1.1.Les canaux directs

1.1.1.La hausse de l’investissement domestique

1.1.2.La réduction du cout du capital par une meilleure allocation mondiale du risque

1.1.3.Les transferts de savoir-faire technologique et des méthodes de gestion

1.1.4.La stimulation du développement du secteur financier intérieur

1.2.Les canaux indirects

1.2.1.La promotion de la spécialisation

1.1.2.L’incitation à de meilleures politiques économiques

1.2.3.L’encouragement des entrées de capitaux

2.Un nouveau cadre d’analyse : les avantages collatéraux de l’intégration financière et leurs impact sur la croissance

2.1.Les avantages collatéraux potentiels de l’intégration financière

2.1.1.Le développement du marché financier domestique

2.1.2.Le développement institutionnel et la meilleure gouvernance

2.1.3.La discipline macroéconomique

2.2.Les effets de seuil entre l’intégration financière et la croissance

2.2.1.Le développement du secteur financier

2.2.2.La qualité des institutions

2.2.3.La qualité des politiques nationales

2.2.4.L’intégration commerciale

II.Les risques liés à l’intégration financière

1.L’intégration financière et les crises financières

2.Les constatations empiriques sur le lien entre l’intégration financière et l’apparition des crises

Conclusion

Chapitre II. Evidences macroéconomiques concernant l’impact de l’intégration financière sur la croissance économique

Introduction du chapitre

Section 1. Les différentes mesures de l’intégration financière

1.Les mesures règlementaires ou institutionnelles : les mesure « de jure

1.1.Indice des restrictions du FMI

1.2.l’indicateur de pourcentage (Share

1.3.L’indicateur d’intensité de Quinn

1.4.Le code de la libéralisation des mouvements de capitaux de l’OCDE

1.5.L’indicateur d’intensité de Montiel-Reinhart

1.6.L’indicateur de Chinn et Ito

2.Les mesures quantitatives « De facto » de l’intégration financière

Section2. La diversité des types de capitaux matérialisant l’intégration et leurs impacts sur la croissance économique

1.Les investissements directs étrangers (IDE)

1.1.Les effets positifs des IDE sur la croissance économique

1.1.1.L’amélioration de la productivité

1.1.2.Les transferts de technologie

1.1.3.La création d’un environnement concurrentiel

1.1.4.L’amélioration du capital humain

1.1.5.La réduction des contraintes de financement des entreprises locales

1.1.6.L’atténuation des effets négatifs des crises financières

1.2.Les travaux empiriques sur les IDE

2.Les effets des flux de dette

2.1.Les flux de dette à court terme

2.2.Les flux de dette à long terme

3.Les investissements de portefeuille

4.Les transferts de fonds

4.1.Les effets positifs des envois de fonds

4.1.1. La réduction de la pauvreté

4.1.2.L’effet du financement des investissements domestiques sur la croissance

4.2.Les effets négatifs des envois de fonds

4.2.1.Une appréciation réelle de la monnaie nationale

4.2.2.Une dépendance par rapport aux envois de fonds

Section 3. Les constatations empiriques des effets de l’intégration financière sur la croissance économique

1.Les études démontrant un lien positif entre l’intégration financière et la croissance économique

2.Les études mettant en doute les effets positifs de l’intégration financière sur la croissance économique

Conclusion

Chapitre III. Intégration financière, croissance économique : une investigation empirique sur les pays du CCG (1981-2011)

Introduction du chapitre

Section1. Aperçu sur le profit général des pays du CCG

1.Description de la région des pays du CCG

2.Le conseil de coopération du Golfe

3.La structure économique: les principaux caractéristiques des économies du CCG

4.Le commerce intra-régional dans les pays du CCG

5.Le processus de l’intégration financière dans les pays du CCG

5.1.Les caractéristiques des systèmes financiers des pays du CCG

5.2.Les effets de l’intégration financière dans les pays du CCG

6.Les effets de la crise financière sur les économies des pays du CCG

Section 2. Présentation de l’étude économétrique sur l’impact de l’intégration financière sur la croissance économique dans les pays CCG

1.Description des données de l’étude

2.La spécification du modèle économétrique

3.La Méthodologie de la recherche

3.1.Le test d’homogénéité du processus générateur de données (tests de spécification)

3.2.Les tests de racine unitaire sur données de panel

3.3.Tests de cointégration en panel

3.4.Modélisation en présence des effets individuels : test de Hausman (1978

3.5.Le modèle des moindres carrés ordinaires (MCO

3.6.Le modèle à effets fixes

3.7.Le modèle à effets aléatoires

Section 3. Présentation et interprétation des résultats de l’estimation

1.L’analyse graphique et l’analyse préliminaire des corrélations et des statistiques Descriptives

2.Résultats des tests et estimations

2.1.Le test d’homogénéité du processus générateur de données

2.3.Les résultats des tests de racine unitaire sur données de panel

2.4.Les résultats des tests de cointégration de Pedroni

2.4.Les résultats du test de Hausman

2.5.Les résultats d’estimation de la relation entre l’intégration financière et la croissance économique : le modèle à effet fixe

Conclusion

Conclusion générale

Bibliographie générale

![]() Télécharger le rapport complet

Télécharger le rapport complet