Télécharger le fichier pdf d’un mémoire de fin d’études

Microfinance et lutte contre la pauvreté

S’interroger sur les moyens de rendre le crédit accessible aux pauvres n’est pas complètement inédit [ Adams et Pischke, 1992]. Au XIXe siècle, en Europe et en Amérique du Nord, le crédit dit « populaire » sembl une voie possible d’autonomisation des classes paysannes et ouvrières. Aux lendemains des indépendances dans les pays du Sud, ce sont ces mêmes expériences qui tentent de remédier à la pauvreté paysanne et aux échecs des anquesb de développement [Gentil et Fournier, 1993]. Si les succès ont été très variables selon les pays, les femmes en sont toujours exclues. Du fait du principe d’épargne préalable, les caisses d’épargne restent axées sur les classes moyennes, voire aisée. Les instances de décisions sont monopolisées par les hommes, lesquels ont tendance,à exclure la clientèle féminine.

Si la microfinance a donc déjà une histoire, il reste que depuis la fin des années soixante-dix, elle suscite de toute évidence un regain d’intérêt. L’échec des banques de développement et des systèmes bancaires importés duNord, l’exacerbation des « coûts sociaux » des plans d’ajustement structurel, la prise de conscience du dynamisme et des vertus de l’informel et enfin la très forte médiatisation de la « Grameen bank » relancent les débats. Au début des années soixantedix-. Au Bengladesh, un professeur d’économie, Mohammed Yunus, a fait le pari de prête un peu d’argent à quelques femmes trop pauvres pour avoir accès à un quelconque système de crédit. S’inspirant des pratiques financières informelles locales, il propose de substituer des garanties morales à des garanties matérielles (principe de cautionnement mutuel). De cette initiative naîtra la Gramen Bank, devenue aujourd’h ui le symbole du crédit aux pauvres. L’idée est qu’il est possible d’octroyer du crédit à des pauvres dépourvus de terre, de biens et d’épargne. Notons aussi que l’offre de services financiers ne se limite pas au micro-crédit. Si le recours à des garanties « morales » autorise l’octroi de crédit sans mobilisation d’épargne préalable, il n’empêcheque les plus pauvres, et notamment les femmes, ont également besoin d’épargne. Il est donc fréquent que l’offre de crédit soit couplée avec l’offre de produits d’ épargne spécifiques et adaptés aux plus pauvres (montants faibles, retrait possible à tout moment, épargne « forcée » couplée au remboursement du crédit) ; d’où le terme« microfinance », plus large que celui de micro-crédit.

Cette vague de crédit aux pauvres se distingue à plusieurs égards des autres en premier lieu par ses ambitions de vouloir en faire un véritable outil de développement : émergence d’une variété de dispositifs, soutien quelui accordent différents organismes internationaux (notamment le BIT et la Banque Mondiale), mise en place d’un sommet du micro-crédit. Deux autres spécificités majeuresont à noter : l’accent mis sur la clientèle féminine et sur le prêt collectif.

L’accent mis sur une clientèle féminine

La spécificité de cette vague de crédit aux pauvresconcerne l’accent mis sur les femmes. Aujourd’hui, organismes multilatéraux, gouvernements, bailleurs de fonds et ONG partagent tous la même conviction : il n’y a pas de développement possible et durable sans la participation des femmes en qualitéd’acteur.

Beaucoup d’IMF qui cherchent à travailler avec les femmes sont inspirées par le succès de la Gramen Bank à ce sujet et sont en outre guidées par les motivations suivantes :

– les femmes constituent, avec les enfants, la couche de population la plus pauvre et vulnérable. Ainsi, elles ont beaucoup de difficultés à accéder aux services financiers tant dans les villes que dans les campagnes.

– Le crédit demandé par les femmes est généralementde taille plus petite que celui demandé par les hommes. Et vu la préférenceesd établissements de crédit pour les gros prêts (coût de gestion moindre que celui des petits prêts), les femmes ont encore à ce niveau des difficultés supplémentaires pour accéder au crédit.

– Au regard de beaucoup d’expériences6, les taux de remboursement des prêts accordés aux femmes sont généralement élevés.

– Les femmes consacrent une grande partie de leurs revenus monétaires aux soins médicaux, à l’éducation et à l’alimentation de leurs familles. La femme joue ainsi « un rôle capital et un rôle pivot dans les f amilles », avait déclaré M. James Wolfersohn lors de son allocation de clôture du Sommet mondial sur le micro-crédit en 1997 à Washington.

Dans ce soutien aux activités féminines, deux axes d’intervention sont privilégiés : alléger les tâches communautaires desfemmes et professionnaliser leurs activités. Dans ce dernier cas, il s’agit à la fois de leur donner les moyens de développer des activités génératrices de revenus etde leur permettre d’acquérir des méthodes de travail. Face à cette double exigence, la microfinance apparaît comme un outil particulièrement pertinent. Pallier l’exclusion bancaire qui frappe la plupart des femmes est un premier objectif. Ensuite, rares sont les programmes qui se limitent à une simple intermédiation financière ; dans la plupart des cas, l’octroi de crédit s’accompagne d’un certain nombre de services ou d’e xigences visant à familiariser les femmes à des techniques « modernes » de gestion, co mme par exemple l’incitation à l’épargne, la formation à des bases de comptabilitéet de gestion, voire à du marketing et à un esprit entreprenarial. En leur permettant d ’acquérir une certaine indépendance financière, la microfinance apparaît enfin comme un moyen de renforcer la confiance en soi ainsi que le statut des femmes au sein de leur famille [BIT, 1999].

Informations relatives à l’activité

Selon l’Enquête Emploi urbain réalisée par l’INSTATen 2000, le taux d’activité à Antsiranana est de 51,9% ; autrement dit, telle est la proportion des chômeurs et ceux qui ont un emploi réunis dans la population en âge de travailler (10 ans et plus). Ce taux connaît une disparité selon le sexe (Tableau 4), il y a relativement plus d’hommes actifs que de femmes. Le taux d’activ ité des hommes, qui est de 60,2%, excède de 15,3 points celui des femmes. Si on observe le taux d’activité en fonction des différentes tranches d’âge, on constate qu’il connaît une croissance forte durant la période où les jeunes sortent du systèmede formation et s’insèrent dans le cadre d’une vie professionnelle. Au-delà des 49 ans , le taux baisse lentement.

Aperçu général des structures et des services deEAM

Créée en Mars 1990, EAM, Association de droit privémalgache, est un établissement d’appui et de financement à la création et au développement des micro-entreprises et petites entreprises (MEPE). Elle est présente sur tout le territoire malgache et son objectif principal est de dynamiser et de conforter le secteur des MEPE, et contribuer ainsi à la croissance économique et à l’effort de redressement national dans le cadre de la lutte contre la pauvreté.

Pour réaliser son principal objectif, les moyens d’actions proposés par EAM sont composés essentiellement d’appui non financer et d’appui financier. L’appui non-financier est constitué d’activités de conseil et de formation en faveur des micro-entreprises et des promoteurs de petits projets. Quant à l’appui financier, il est constitué d’activités de micro-crédit mises en œuvre pour permettre aux MEPE depuis 1997, et aux populations défavorisées depuis 2000,d’accéder à des systèmes de crédits adaptés à leurs besoins.

A côté de ces activités ordinaires au niveau national, il y a aussi mise en œuvre d’activités particulières (appui institutionnel, appui technique à des projets ou programmes) au niveau de chaque région. EAM cherche toujours à renforcer davantage sa contribution à la création d’emploi et à la génération de revenu, toujours dans le cadre de la lutte contre la pauvreté.

Les activités de micro-crédit en faveur des femes dans la ville d’Antsiranana

Comme nous l’avons mentionné dans le cinquième paragraphe de l’introduction, le dispositif de micro-crédit en faveur des femmes à Antsiranana est mis en œuvre par EAM, mais les fonds de crédit util isés proviennent du PAIQ et de la Fondation LE BRAS.

Le Programme d’Appui aux Initiatives de Quartier (PAIQ) est un programme de coopération franco-malgache qui est présent à Madagascar depuis 1995 et qui intervient surtout dans les quartiers défavorisés ud milieu urbain. Au départ, le programme a seulement axé ses interventions sur la réalisation de petites infrastructures collectives dans le but de restructurer la société civile. Mais en 1999, le programme s’est rendu compte que la population urbaine aspirait à un besoin plutôt économique, d’où la mise en place de sa composante microfinance destinée à accompagner les initiatives économiques(AGR) des familles défavorisées (les femmes en particulier) avec un dispositif de micro-crédit et un accompagnement social. Il y a donc eu mise en place d’un fonds de crédit, et à Antsiranana c’est EAM qui met en œuvre le dispositif à travers un appui sur le plan technique et administratif. Un premier protocole d’accord a été signé le 18 Décembre 2000par le SCAC et EAM.

En ce qui concerne la Fondation LE BRAS ou l’Association « Nantes à Brest, Diégo Développement », elle mène ses actions danselcadre d’un projet de Solidarité internationale pour contribuer au développement économique d’Antsiranana. L’Assemblée constitutive de cette Association a décidé, le 15 Août 2001, de mener une collaboration avec EAM dans le cadre du partenariat avec le PAIQ. Elle a alors contribué depuis Mai 2002 à la mise à disposition d u fonds destiné au micro-crédit afin de permettre aux femmes de réaliser leurs initiatives rémunératrices. Cet appui de la Fondation LE BRAS a permis une intensification de l’octroi de crédit et une extension des quartiers d’intervention.

En outre, il est aussi nécessaire de noter que d’autres formes de collaborations sont mises en place avec d’autres partenaires comme le Fonds des Nations Unies pour la Population (FNUAP) avec le projet « Education à la Vie Familiale et Appui à l’auto emploi des femmes » exécuté par le BIT et mis en œuvre par le Ministère de la Population malgache depuis quelques années.

Le système de crédit

La principale cible du micro-crédit est la population la plus défavorisée donc les femmes, surtout à Antsiranana où la proportion des femmes chefs de familles est assez élevée. Ce choix sur les femmes peut aussi se justif er par la constatation que les femmes affectent leurs revenus davantage au bien-être familial, donc on en déduit qu’il vaut mieux s’adresser à elles si on espère ap porter des changements dans les familles.

La méthodologie du crédit est inspirée du système« crédit avec caution solidaire ». Les femmes se choisissent eux-même librement pour former un groupe de 4 à 6 personnes qui se cautionnent mutuellement aux remboursements. Elles définissent eux-même l’objet du crédit, mais il faut que leurs activités soient productives et génératrices de revenus. Néanmoins,le dépôt d’un fonds de garantie restituable (à hauteur de 10% du crédit accordé) etd’un fonds d’assurance décès non restituable (1% du montant du crédit) est exigé.

Un système de progressivité est utilisé dans l’octroi du crédit, on distingue alors cinq cycles de crédit. Afin d’atteindre la population cible, le montant de crédit octroyé au premier cycle est limité à un maximum de 250.000 Fmg par individu, avec un taux d’intérêt de 3% par mois, le crédit étant de trèsourtc terme (variant de 3 mois à 6 mois).

En ce qui concerne le remboursement, il s’effectue hebdomadairement (chaque Lundi) au bureau de EAM et les membres de chaque groupe s’y arrangent, une forte incitation à l’épargne au travers de l’épargne de groupe et de l’épargne individuelle est préconisée.

L’étude d’impact du micro-crédit : importance etapproche retenue

Jusqu’aujourd’hui, les praticiens du micro-crédit ont toujours chacun leur point de vue concernant la question de l’étude d’impact. Certains experts minimisent encore l’utilité d’effectuer des études et évaluations d’impacts. Leurs principaux arguments ont été : la difficulté pour les analyses d’impactsde prouver l’attribution des changements observés au crédit accordé, l’importance des coûts exigés par les études rigoureuses, la nature ponctuelle et non régulièredes analyses, et le risque de servir facilement à masquer les performances financières inadéquates des institutions. Cependant, le manque d’évaluation d’impact peut avoir des conséquences néfastes, ou du moins limite l’efficacité des dispositifs mis en place. Il s’avère donc très indispensable d’effectuer des analyses d’impacts po ur non seulement savoir si les objectifs visés sont atteints, mais aussi pour rechercher des pistes permettant une efficacité maximale aux dispositifs. Par conséquent, l’étude d’impact, en analysant le bien-être et les effets sur les clients, est un important outil de gestion pour les institutions de microfinance. Ces dernières ne doivent plus alors se contenter des évaluations de rentabilité et de qualité de porteeuillef.

C’est dans cette logique, vu son implication dans la promotion des initiatives rémunératrices des plus pauvres par le biais du micro-crédit, que EAM fait procéder à l’essai d’étude d’impacts de ses activités de micro-crédit, financées par le PAIQ et la Fondation LE BRAS, dans la ville d’Antsiranana. EAM veut une analyse des changements apportés par la mise en œuvre du dispos itif au niveau des promoteurs bénéficiaires du micro-crédit.

Plusieurs niveaux d’analyse peuvent être conduits mais la présente étude met surtout l’accent sur les impacts sur les activités des promoteurs, les impacts sur les niveaux et conditions de vie des ménages des promoteurs, et aussi les impacts sociaux. Nous avons aussi essayé de recueillir les opinions des promoteurs sur le dispositif mis en place.

|

Table des matières

PARTIE 1 : Cadrage globale

Chapitre 1 : Le financement du développement

I: Quelques considérations sur l’intermédiation financière

1 Le financement direct

2 Le financement indirect

3 Le crédit bancaire face à la pauvreté

II : Micofinance contre la pauvreté

1 L’action mis sur une clientèle féminine

2 La prédominance de l’approche collective

Chapitre 2 : Le contexte socio-économique dans la ville d’Antsiranana

I : La situation démographique

II : Information relatives à l’activité

III : Inégalité genre à Antsiranana

IV : généralité sur l’environnement financier à Madagascar

1 Les institutions financières

2 Le financement bancaire

3 La microfinance

Chapitre 3 : Description du dispositif de micro crédit étudié

I: Aperçu général des structures et des services de EAM

II: Les activités de micro crédit en faveur des femmes dans la ville d’Antsiranana

1 Partenariat avec PAIQ et la Fondation LE BRAS

2 Le système de crédit

3 Situation des activités de micro crédit au 31 Décembre 2003

Partie 2 : Présentation et analyse des résultats de l’étude

Chapitre 1 : Méthodologie

I : Hypothèse et déroulement de l’étude

1 L’étude d’impact du micro crédit : importance et approche retenu 36

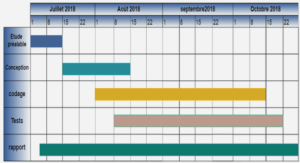

2 Calendrier de l’étude

II : Méthode utilisée pour l’étude

1 Identification des domaines d’impact

2 Outils d’étude utilisés

III : La collecte des données sur terrain

1 Etablissement du questionnaire d’enquête

2 Echantillonnage et critères de sélection

3 Réalisation de la collecte et difficultés perçues

4 Traitement et analyse des données

Chapitre 2 : Le cadre d’utilisation du micro crédit

I : Caractéristiques des promoteurs

1 Structure générale des clients

2 Informations démographiques sur les promoteurs

II : Les motifs de recours au micro crédit

1 Motifs économiques et stratégiques

2 Motifs moral et psychologique

III : Utilisation des prêts par les bénéficiaires

1 Destination du crédit

2 Principales activités financées

Chapitre 3 : Analyse des impacts du micro crédit

I : Impact au niveau de l’activité

1 Changement du volume d’activité

2 Effets sur l’organisation de l’activité

3 Répartition des bénéfices

II : Impact sur le niveau et les conditions de vie des ménages des promoteurs

1 Augmentation des revenus des ménages

2 Amélioration du bien être des ménages

III: Impacts sur les rapports sociaux

1 Augmentation de l’estime personnelle des promoteurs

2 Amélioration du statut au niveau familial

3 Changement des rapports avec la communauté

4 Dynamisme local et collectif

Chapitre 4 : Analyse de la perception du dispositif par les promoteurs

I: Les raisons de départ de certains clients

II : Satisfaction des clients

1 Montant des prêts et mode de remboursement

2 Le système de groupe à caution solidaire

3 La composante formation

Chapitre 5 : Recommandation

CONCLUSION PARTIELLE

CONCLUSION GENERALE

REFERENCES BIBLIOGRAPHIQUES

Télécharger le rapport complet