Télécharger le fichier pdf d’un mémoire de fin d’études

Les justificatifs de la libéralisation financière

Durant la décennie de 1980, le système bancaire malgache était marqué par une forte répression financière qui a eu pour conséquence la multiplicité des déséquilibres macroéconomiques due à l’augmentation

Le contrôle de l’offre de monnaie s’opère actuellement à travers les modalités suivantes :

L’émission des bons de Trésor : cette émission s’effectue de deux fois par mois ;

Les opérations d’open-market : la BFM a introduit les mécanismes de pensions livrées contre bons du Trésor (achat ou vent e de bons de trésor dans le but d’accroître ou de diminuer l’offre de monnaie). Toutefois, ces opérations ne peuvent avoir lieu qu’entre deux adjudications ;

Le taux d’escompte : il est pratiqué par la BDM sur les demandes de refinancement. Ce taux est celui de la pension livrée contre bons de Trésor.

La réserve obligatoire : son taux peut être modifié à la hausse ou à la baisse en fonction des exigences de la politique monétaire.

Le recentrage de la politique monétaire vers des objectifs plus spécifiquement liés au contrôle de la masse monétaire a conduit à l’abandon progressif de l’administration des taux d’intérêt. C’est ainsi que nous sommes passé d’une barrière de taux fixes par les autorité monétaires suivant la durée et l’objet des crédits vers une libéralisation complète des taux d’intérêt avec pour seules limites un taux débiteur plafond égal au taux directeur plus dix points de pourcentage (10%) et un taux minimum sur les comptes sur livret fixé à 8 %7.

Les résultats d’une telle politique peuvent être appréhendés par rapport à la mesure des quatre indicateurs de développement financier définis par King et Levine (1992) 8 :

le taux de liquidité : il est mesuré par le ratio M2 / PIB

l’indice du développement financier : cet indicateur mesure l’importance des banques de dépôts par rapport à la Banque Centrale dans l’allocation du crédit domestique. Il mesure le niveau de développement financier. Il est donné par le ratio :

Dépôts auprès des banques commerciales / total dépôts bancaires + dépôts auprès de la Banque Centrale l’indice de la profondeur financière : c’est un indicateur supplémentaire de l’étendue, de la diversification de la profondeur du secteur financier. Il est mesuré par le ratio : Crédits aux entreprises / PIB

La libéralisation des changes

A la veille de la réforme entreprise en 1994 dans le cadre du Plan d’Ajustement Structurel (PAS) sous la supervision du FMI9, Madagascar vivait sous un régime de contrôle de changes caractérisé par une régulation administrative des opérations et la multiplicité des taux de changes : un taux officiel pour les opérations de changes en compte est fixé par la BFM.

Dès lors, les autorités mettent en place une profonde réforme du système de changes qui va conduire à l’institution de bureaux de change et à la libéralisation progressive des opérations de changes. Pour les entreprises, le flottement de la monnaie a été couplé avec la mise en place d’un Marché Interbancaire des Devises (MID) pour pallier aux distorsions engendrées par les modalités d’obtention des devises10.

En ce qui concerne les opérations en capital, toutes les contraintes relatives aux mouvements des capitaux ont été supprimées. Les transferts des dividendes et des intérêts générés par les Investissements Directs Etrangers (IDE) sont libres de toutes restrictions.

La supervision bancaire

L’impératif de la sécurité du système financier s’est traduit à Madagascar par le renforcement de la structure chargée du contrôle des banques en moyens humains et matériels et par la mise en place de procédure de travail adaptées aux exigences de la supervision devenue une tâche primordiale. En vertu des dispositions de l’article 35 de la Loi n°95-030 du 22 février 199611, la CSBF est chargée de veiller au bon fonctionnement des établissements de crédit, vérifier le respect par ces établissements des dispositions qui leur sont applicables et sanctionner les manquements constatés.

Cette série de réformes consacre :

l’agrément préalable de la BFM pour toute constitution fusion/absorption ; l’institution d’un audit externe annuel pour les banques et établissements financiers ;

la responsabilisation des conseils d’administration dans la gestion les banques et institution d’organes internes de gestion telle que le comité de crédit ; l’obligation pour les banques et établissements financiers de justifier au sein de leur organisation d’un service de contrôle et d’inspection ;

la soumission à autorisation préalable du conseil d’administration de toute demande de crédit émanant d’un actionnaire détenant plus de 5 % du capital.

Sur le même ordre d’idée, la fonction de la Banque Centrale en matière de supervision bancaire est renforcée. Elle s’appuie, entre autres, sur la règlementation prudentielle à laquelle sont soumises les banques commerciales et qui consiste en un ensemble de régies couvrant du risque. Ce dernier ratio a été renforcé pour amener les banques à réduire progressivement le rapport entre les risques encourus sur les clients (individuels et groupes) et leurs fonds propres nets.

La mobilisation de l’épargne

L’épargne et sa mobilisation ont dominé la fin du siècle précèdent dans les pays en voie de développement, et constituent encore aujourd’hui une composante majeure de toute politique de développement économique à entreprendre. Cette importance s’explique principalement par deux raisons :

le premier est que face à la situation internationale de l’endettement et les phénomènes de crise, chaque pays doit chercher chez lui les moyens financiers nécessaires à son développement économique ;

la seconde raison est que le développement est avant tout l’affaire de tout un chacun quand les finances publiques s’épuisent, les agents économiques, ménages et entreprises, doivent pouvoir fournir à l’insuffisance de l’épargne.

Mais il faut souligner dans le cas précis de Madagascar l’épargne ne constitue qu’une source potentielle de financement. Cela s’explique par la faiblesse du niveau des revenus, à majorité agricole, qui ne dépassent pas en général le minimum de subsistance. Et même si ces revenus sont élevés en milieu urbain, la persistance de pratiques et croyances économiques, ainsi que l’inadaptation aux réseaux financiers existants découragent l’épargne et sa mobilisation.

L’absence de marchés de capitaux explique aussi le faible niveau de l’épargne et sa mauvaise affectation. Si le développement économique doit de fonder sur la formation du capital financée par une mobilisation de l’épargne, il faut noter que dans le cadre de l’économie malgache, la plupart de cette épargne doit survenir des zones rurales. Or l’épargne rurale est influencée par la persistance du dualisme financier. Alors le faible degré de monétarisation influe négativement sur cette dernière. Sans oublier que les coutumes, croyances et cérémonies religieuses et traditionnelles (par exemple le mariage) ponctionnent considérablement les ressources disponibles.

Le manque de confiance des populations rurales envers les institutions financières limite davantage les possibilités de l’utilisation de l’épargne, bien qu’une grande partie de celle-ci apparaisse sous forme d’actifs réels ou de bétail, et cela pour se prémunir contre l’inflation, mais aussi à cause des préférences traditionnelles (grosse dépense : famadihana).

Avant la première réforme manière, le système bancaire était composé de six banques primaires, et de la banque centrale. Ces banques opéraient sous le contrôle de ka CSBF, les ressources bancaires provenant de la clientèle se composaient de :

dépôts à vue qui représente la composante essentielle de la monnaie scripturale.

Ces dépôts comprennent :

Les dépôts à vue auprès des banques

les dépôts dans les compte-chèques postaux

les comptes des banques et organismes à la BFM et les dépôts de fonds particuliers au Trésor dépôts à terme qui représente la seule de quasi-monnaie ; les titulaires de ces comptes ne doivent disposer de leur fonds qu’à l’échéance, mais toutefois, des avances peuvent être.

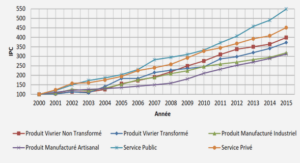

Les dépôts à vue ne sont pas assimilables à l’épargne du fait qu’ils peuvent être retirés à tout moment et ne sont généralement pas rémunérés. Seuls sont pris comme épargné les dépôts à termes, dépôts qui font l’objet d’une discussion entre le client déposant et la banque dépositaire pour fixer un taux d’intérêt rémunérateur. La figure ci-dessous montre l’évolution de l’épargne nationale par rapport à l’investissement total.

Les investissements privés ont évolué en 1998 suivant un taux d’accroissement tout juste comparable à celui de 1997, respectivement de 6,8 et de 6,5 %, contre 5,3 % en 1996. Ainsi, malgré un contexte de libéralisation et de mondialisation de l’économie, le secteur privé n’est pas encore arrivé à jouer pleinement son rôle moteur pour provoquer le décollage économique. Cette situation s’explique surtout par un certain attentisme des opérateurs locaux face à la réforme fiscale, au pouvoir d’achat encore insuffisant de la population et à la concurrence sur les marchés mondiaux. Les nouveaux apports ont été surtout effectués par des non-résidents à titre d’investissements directs, dans le cadre du processus de privatisation des entreprises publiques. Les investissements publics ont été en nette augmentation, avec un taux d’accroissement notable de 11,3 % en 1998, après avoir reculé de 6,4 % en 1997. Les raisons de cette augmentation, ont été la hausse substantielle des tirages sur emprunts extérieurs au titre des projets et des dons en capital. Les domaines prioritaires ont été le secteur santé, l’éducation, l’entretien routier12.

Les perspectives de développement du système financier

Afin de renforcer les performances du secteur financier, le Gouvernement envisage de lancer une étude globale qui portera sur un diagnostic du système actuel. Ceci aidera à élaborer une stratégie de développement de secteur financier pour les années à venir, l’objectif étant avant de promouvoir la collecte de l’épargne nationale et d’assurer le financement approprié de l’économie en particulier en favorisant le financement des investissements productifs initiés par le secteur privé et en facilitant l’accès au crédit de la micro entreprise et des plus démunis. Dans l’attente de la finalisation de cette étude, les autorités s’orientent vers une modernisation du système financier notamment par l’intégration des modes de paiements électroniques.

Les objectifs d’un tel projet sont :

De favoriser une plus grande intégration du système national des paiements au système international. Il s’agit là de faciliter la connexion des banques locales aux banques internationales grâce à la rapidité, à la commodité et à la sécurité que permettent les paiements électroniques. Cette facilité des relations banques locales-extérieures ne peut que se répercuter positivement sur l’intégration à l’économie internationale et l’attrait de Madagascar pour les investisseurs étrangers. A titre d’exemple, dans le domaine du tourisme, le développement des paiements électroniques peut être particulièrement bénéfique ;

De réduire l’ampleur des règlements par espèces et par conséquent du volume des transactions qui s’effectuent en dehors du circuit financier formel. En effet, l’importance de la monnaie fiduciaire est justifiée essentiellement par un motif de transaction. Le développement de moyens de paiement électronique permettra alors d’élargir le circuit de paiement des banques et partant de là, leur capacité d’offrir des financements plus stables à l’économie ;

De réduire l’exclusion des plus démunis et des micros, petites et moyennes entreprises de la sphère bancaire qui caractérise le contexte malgache. En effet, la détention de comptes pour les plus pauvres à certain service financier, la détention d’un compte et l’accès à des instruments de paiement électronique constitue une étape décisive pour briser les barrières physiques et psychologiques à l’accès aux services offerts par les intermédiaires financières.

Impact du développement financier sur la croissance économique

“L’Ecole de la libéralisation financière“ ou, de manière identique, “l’Ecole de la répression financière“, recouvre à l’origine les travaux de R.I McKinnon (1973) et E.Shaw (1973). Dans cette analyse, la libéralisation financière doit se substituer à la répression financière mise en place par de trop nombreux pays en voie de développement.

Les deux auteurs sont en effet persuadés que de nombreux Etats des pays en voie de développement font peser des contraintes tellement fortes sur la sphère financière que celle-ci est incapable de se développer. Ces contraintes prennent deux formes principales : la fixation des taux d’intérêts nominaux au-dessous du niveau qui permettrait d’équilibrer l’offre et la demande de fonds prêtables, et l’obligation au secteur bancaire de constituer des réserves non rémunérées auprès de la Banque Centrale.

Les conséquences négatives de la répression financière sont nombreuses et une telle politique confinerait immanquablement les pays qui la pratiquent dans les ornières du sous-développement. Ils prônent donc l’abandon de telles politiques. Pour ceux, seul le libre jeu du marché est susceptible d’assurer une affectation optimale de l’épargne vers l’investissement.

Les précurseurs de l’école de la libéralisation financière

Trop souvent, on a tendance à confondre les travaux respectifs de Ronald I. McKinnon (1973) et Edward Shaw (1973). S’il est vrai que leurs conclusions sont identiques, les deux théories n’en demeurent pas moins distinctes à bien des égards, notamment en ce qui concerne la définition de la monnaie. La théorie du premier est d’un abord moins facile que celle du second. Cette particularité explique peut être pourquoi on a trop souvent tendance à confondre les deux approches.

Approche de Mckinnon

Elle met l’accent sur la cause de la répression financière et l’analyse comme une mauvaise gestion du système monétaire et une mauvaise politique de crédit. Dans ce cadre McKinnon a posé un ensemble hypothèses ; il se situe d’abord dans le cadre d’une économie fragmentée13, ou compte tenu du manque de marchés financiers organisés ; toutes les unités économiques sont soumises à l’autofinancement, sans qu’il y ait besoin de faire une distinction entre les épargnants (ménages) et les investisseurs (entreprises).ces entreprises ménages ne se prêtent pas ou ne s’empruntent pas les unes aux autres.

L’investissement supposé indivisible, il est totalement autofinancé et nécessite une accumulation (épargne) préalable. Celle-ci peut prendre deux formes distinctes : une épargne sous forme d’actifs réels improductifs, ou une épargne sous forme d’encaisses monétaires réelles (dépôts bancaires).

L’épargne sous forme de dépôts bancaire ; est supposée être une fonction croissante de la rémunération réelle du taux servi sur les dépôts : plus ce taux est élevé et plus l’incitation à investir est grande. De ce fait, les encaisses réelles jouent un rôle de “conduite“ dans la formation du capital : monnaie et capital seraient complémentaires plutôt que substituables. Cette hypothèse de complémentarité de la monnaie oppose le modèle monétaire de Toubin dans le cadre où la monnaie et le capital sont substituables. Car la complémentarité de la monnaie est le résultat de l’importance de l’autofinancement dans l’économie des PVD14.

Si le risque de détention de la monnaie est mieux couvert avec un taux réel positif, le temps d’accumulation des encaisses peut être prolongé, donc le volume de l’investissement autofinancé s’accroit (par hypothèse d’indivision, la dépense d’investissement sera réalisée d’un seul coup) c’est l’effet d’adduction entre la monnaie et l’investissement.

Ainsi, l’effet d’adduction dominant, McKinnon s’opère un processus de monétarisation au sens M2/PIB : les agents substituent la monnaie à des actifs réels, et les banques centralisent une part croissante des encaisses monétaire grâce à la hausse des taux d’intérêt réels sur les dépôts. À ce stade les taux d’intérêt réels dépendent des autorités : celle si fixe le taux nominal et la quantité offerte de la monnaie (donc le niveau d’inflation).

L’apport fondamental de la théorie de Mckinnon se situe dans cette reformulation de la demande de monnaie. En fait, il décrit la situation d’une économie peu monétariste. Accroître le taux d’intérêt réel par une augmentation du taux nominal ou une baisse d’inflation permet d’initier un processus de monétarisation de l’économie via la création d’un marché d’épargne. La logique habituelle s’inverse : ce n’est pas le marché qui détermine le prix, c’est le prix qui détermine le marché.

En effet, Mckinnon compte tenu d’hypothèse d’autofinancement, les banques n’exercent pas d’activité de crédit : elles se bornent à collecter l’épargne, à la rémunérer et à la rendre à leurs propriétaires avec les intérêts cumulés. Mais si les banques ne prêtent pas, comment peuvent-elles rémunérer leurs dépôts ? A partir de quelle ressource ?

|

Table des matières

INTRODUCTION

Chapitre 1 : le contexte socio-économique de libéralisation financière à Madagascar

Section 1 : Evolution de la situation financière malgache

1.1 Les performances financières sur la période 1960-1986

1.2 Les justificatifs de la libéralisation financière

Section 2 : De la libéralisation financière à la croissance économique

2.1 La privatisation des institutions bancaires

2.2 Politique monétaire et de change libéral et renforcement de la supervision bancaire

2.2.1 Réforme de la politique monétaire

Tableau 1 : Principales mesures prises dans le cadre de la restructuration bancaire

2.2.2 La libéralisation des changes

2.2.3 La supervision bancaire

2.2.4 La mobilisation de l’épargne

2.3 Les perspectives de développement du système financier

Chapitre 2 : Impact du développement financier sur la croissance économique

Section 1 : Les précurseurs de l’école de la libéralisation financière

1.1 Approche de Mckinnon

1.2 Approche de Shaw

Section 2 : Prolongements et critiques de l’Ecole de la libéralisation financière

2.1 Les prolongements de l’Ecole de libéralisation financière

2.2 Les critiques à l’égard de l’Ecole de libéralisation financière

2.2.1 L’impact de la hausse des taux d’intérêt sur l’épargne et l’investissement

2.2.2 Les imperfections des marchés financiers

Figure 1 : Le rationnement de crédit

2.2.3 Le financement des dépenses publiques

Section 3 : le lien entre développement financier et croissance économique

3.1 Les aspects théoriques de la liaison entre le développement financier et la croissance

3.2 Les expériences de la libéralisation financière

3.2.1 Echec de la libéralisation financière : le cas du Chili

3.2.2 La réussite de la libéralisation financière : le cas de la Chine

Figure 2 : Exportation et Croissance en Chine (1980-2008)

Chapitre 3 : Etude empirique de l’impact de la libéralisation financière sur la croissance économique de Madagascar

Section 1 : Méthode d’estimation en utilisant les outils économétriques

1.1 Spécification du modèle

2.2 Mesure des variables et résultats attendus

2.2.1 Le taux de croissance réel du PIB

2.2.2 La production par tête

2.2.3 L’investissement privé

2.2.4 Le crédit accordé au secteur privé

2.2.5 Le taux de scolarisation dans le secondaire

2.2.6 Le degré d’ouverture

2.2.7 L’instabilité politique

2.2.8 Le taux d’intérêt réel créditeur

2.2.9 Le déficit budgétaire et le déficit en compte courant

2.2.10 L’épargne

2.2.11 La masse monétaire et les flux nets de capitaux

2.2.12 La variable binaire DUM

Section 2 : Estimation économétriques et interprétation des résultats

2.1 Estimation du modèle à correction d’erreur

2.2 Estimation du modèle par la méthode des MCO

2.3 Interprétation économétrique des résultats obtenus

Section 3 : Mesures en matière de politique économique et perspectives de recherche

3.1 Mesures pour l’amélioration du secteur financier

3.1.1 L’intermédiation financière

3.1.2 Le cadre juridique, institutionnel et réglementaire

3.1.3 La modernisation du système de paiement

3.1.4 Le développement de l’investissement privé

3.2 Les perspectives de recherche

Conclusion

Bibliographie

ANNEXES

Télécharger le rapport complet