Télécharger le fichier pdf d’un mémoire de fin d’études

1980- 1990 : Développement de la microfinance

La microfinance se développe pendant une longue première phase « expérimentale »sans grande intervention des Etats, mais avec le soutien progressif des bailleurs de fonds du Nord. Les Etats se limitent à accepter ou non les projets de développement comprenant une intervention de financement, en y associant éventuellement les banques publiques quand elles existaient encore. Au début des années 90, les innovations de la microfinance commencent à faire leurs preuves, et les premiers succès conduisent à un engouement planétaire pour ce nouvel « outil de lutte contre la pauvreté et de promotion de l’initiative privée ». En Afrique de l’Ouest par exemple, le secteur connaît une forte croissance à partir de 1992. L’accent est mis sur la portée des organisations de microfinance (croissance de porte feuilles de crédit en volume, croissance du nombre de bénéficiaire, extension géographique des réseaux…), l’hypothèse qui prévaut est celle d’un marché largement extensible, ouvert à qui veut y rentrer. Le fort développement du secteur suscite des vocations au sein des operateurs généralistes et de nombreuses ONG développent des activités de microfinance, avec des degrés variés de professionnalisme.

Ce développement est opéré dans un contexte d’absence presque complète de régulation par les Etats. Les lois réglementant la microfinance n’existent pas encore, l’information détenue par les Etats sur le développement du secteur est ténue, les dispositifs et outils de suivi sont quasi inexistants ou au mieux fragmentés entre les différents opérateurs, les opérations sur le terrain ne sont coordonnées ni par les Etats, ni par les bailleurs de fonds. On assiste à un emballement du secteur dans une logique marchande, qu’aucun garde- fou ne vient régler.

Il en résulte dans de nombreuses zones de « Concurrence sauvage » entre les organisations de microfinance qui aura rapidement des résultats très dommageables. La stratégie de conquête de parts de marchés conduit les organisations à concentrer leurs efforts sur cet objectif, au détriment du suivi et du contrôle de l’existant. On assiste localement à des guerres de taux d’intérêt, à qui offrira le taux le plus faible pour détourner la clientèle des concurrents. Par calcul opportuniste ou par inconscience du processus d’endettement à l’œuvre, les utilisateurs du Crédit se mettent à pratiquer l’emprunt à l’un pour rembourser l’autre, les impayés augmentent très rapidement dans de nombreuses organisations de microfinance et avec eux les coûts de transaction liés à leur recouvrement. Cette période de « Concurrence sauvage » a été très dommageable pour le secteur, entrainant des crises au sein de nombreuses organisations de microfinance, la faillite et la fermeture de certaine d’entre elles et une situation d’endettement des ménages qui pèsera sur le développement économique.

A partir de 1993 : Le retour de l’Etat et des politiques publiques

Le développement de l’épargne au sein de la microfinance, les situations de crise qui se multiplient dans le secteur, ont conduit les Etats à prendre un rôle plus actif.

C’est d’abord dans leur rôle régalien que les Etats ont été sollicités : mise en place du cadre juridique, contrôle, sanction. A la fin des années 90, les Etats vont se doter progressivement de véritables politiques de microfinance englobant le financement rural. Ainsi, les premières initiatives de politiques sectorielles se sont structurées en Afrique de l’Ouest et à Madagascar avec la préparation des Stratégies Nationales de Microfinance.

LE CONTEXTE DU MONDE RURAL DANS LES PED ET A MADAGASCAR

Les zones rurales procurent des ressources importantes pour le développement d’un pays, à savoir les terres et les mains d’œuvres mais elles sont souvent mal exploitées. Par rapport aux pays développés, les PED ont un avantage d’exploiter le monde rural.

A Madagascar, 80% de la population totale se trouvent dans le milieu rural dont la majorité fait l’agriculture comme une activité principale. Ainsi, le financement de ce secteur s’avère indispensable pour échapper à la pauvreté dans le milieu rural. Après avoir étudié le contexte du monde rural dans les PED, on va présenter le contexte agricole ainsi que le contexte financier malgache.

Le monde rural dans les PED

Contrairement aux pays industrialisés, les PED ont intérêt à exploiter les richesses que peut l’offrir secteur rural puisque c’est le secteur dans lequel ils ont plus d’atouts. Les PED n’arrivent pas à augmenter leur activité agricole, ils sont privés de ressources nouvelles et même celles dont ils disposent sont utilisées au profit des autres secteurs. De ce fait, ils ont du mal à augmenter leur production alimentaire donc ils n’ont pas la possibilité d’en exporter.

Puisque dans le secteur agricole, les fonds alloués sont prévus pour une longue période, donc il n’y a pas beaucoup d’Investisseurs que ce soit privés ou publics qui sont incités à investir dans ce secteur. En plus, il faut une importante somme pour l’investissement car il y a encore un manque d’infrastructure qui nécessite beaucoup de capital

Les facteurs de production coûtent très chers dans les PED que dans les pays développés alors que ce sont eux qui ont besoin le plus car les matières premières utilisées ne sont pas disponibles sur place. Les PED n’ont que la main d’ œuvre comme ressource abondante or ils ne savent pas les utiliser pour avoir le maximum de profit, le mode de production appliqué est encore de forme traditionnelle à faible productivité. La production faite par un millier de mains d’œuvres en une heure dans les PED équivaut à la production que peut faire une machine en une heure dans les pays qui utilisent la haute technologie. L’agriculture, même si elle représente une plus grande partie de l’activité économique totale des PED, elle ne contribue pas par elle-même, à ses propres besoins en capitaux puisqu’il n’y a pas des règles et conditions qui peuvent freiner la sortie de toute forme de capital de ce secteur.

Les épargnes des PED sont orientées vers les secteurs urbains, ce qui ralentit le développement rural. Les banques commerciales ont concentré leurs efforts dans les secteurs caractérisés par une forte rentabilité à court terme. Le développement rural dépend aussi du développement des autres secteurs comme la commercialisation dont le rôle dans le développement agricole est d’élargir les débouchés intérieurs extérieurs, et d’encourager ainsi l’agriculteur à produire plus. Elle implique l’appuie en facteur de production. Dans les PED, les systèmes de commercialisation, entre les mains de petits exploitants, qui compte faire le maximum de profit grâce à des méthodes de fixation de prix et de rétention de produits destinés à amplifier les fluctuations saisonnières de prix, sont incapables d’assurer un plus grand approvisionnement en denrée de la population croissante.

Le contexte agricole malgache

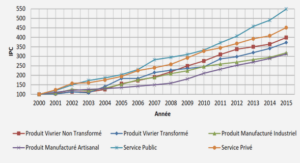

Le secteur agricole malgache regroupe 62% de la population active du pays. Etant donné que la majorité de la population malgache se trouvent dans le secteur primaire, l’agriculture est le moteur de développement du pays. Quelque soit sa place dans l’économie nationale, ce secteur a des potentialités malgré les contraintes qu’il doit surmonter.

La pauvreté en milieu rural

La société paysanne pauvre ne dégage aucun surplus, ils ont l’habitude de ne produire que

ce qu’ils ont besoin pour se nourrir et pour s’acquitter de leur dette éventuelle. Le seuil de pauvreté monétaire à Madagascar est évalué àAr.197 720 par an, par individu en 2001. Le taux détermine la proportion des gens qui vivent en dessous du seuil de la pauvreté qui est estimé à 69.60% en 2001.

La pauvreté rurale se manifeste sous différentes formes :

La faiblesse de revenu :

Elle est accentuée dans le milieu rural. A Madagascar, environ 90% des pauvres travaillent dans l’agriculture. Les plus riches travaillent dans le commerce, l’administration et le transport. En

général, la catégorie socio-économique du chef de ménage détermine le niveau des dépenses du ménagé donc sa situation vis-à-vis de la pauvreté monétaire. Le salarié rural gagne la moitié de ce que touchent ceux du capital.

La malnutrition :

Compte tenu du montant mensuel, plusieurs ruraux ne peuvent pas acheter même 1kg de riz par jour. Par conséquent, beaucoup des paysans soufrent de la malnutrition ; ils devraient alors vendre la plupart de leur production pour satisfaire les autres besoins indispensables.

Niveau d’instruction très bas :

En 2001, près de la moitié de la population est analphabète : 41% à 48% issus du milieu rural. Cette faible scolarisation est due à plusieurs facteurs. La pauvreté fait que la population ne peut pas faire face au coût de la scolarisation (écolage, fourniture scolaire, etc.). Dans le milieu rural, la participation des enfants à l’exploitation agricole leur empêche de suivre régulièrement l’année scolaire.

Faible niveau de santé

Seulement 2.40% de leurs dépenses sont consacrés à la santé alors que la population rurale est la première cible des maladies à cause de leur situation de malnutrition. La manque de personnel médical en milieu rural aggrave cette situation.

L’accès en eau potable.

L’accès en eau potable a une liaison avec la faculté en irrigation. L’eau est encore un facteur important et indispensable dans l’exploitation agricole.

Le contexte financier malgache

Madagascar est un pays où la libre concurrence règne sur le plan financier. L’implantation des banques et des institutions financières est libre chez nous.

Après avoir entièrement étatisé en 1975 sous la rmefo des trois banques publiques, le secteur financier malgache a été progressivement libéraliséàpartir de 1990 (voir annexe). Une nouvelle loi bancaire a été promulguée au début de 1996, suivi’uned loi sur les Institutions Financières Mutualistes.

Les banques

Les banques publiques ont été privatisées et desouvellesn banques privées ont été ouvertes. Les services bancaires ne sont accessibles que dans les villes. Le secteur bancaire reste essentiellement tourner vers les entreprises et moins de 10% des ménages disposent d’un compte dans une banque.

Pour les petits agriculteurs, les services bancaires sont à peu près inaccessibles, ils impliquent des coûts de transaction dissuasifs (déplacement, formalités, garanties formelles, délais,…)

Les institutions financières Mutualistes et non Mutualistes

La politique de l’Etat sur la libéralisation du secteur financier a pour but de rapprocher les paysans des institutions de Crédit et financière. On incite les agriculteurs de faire de crédit pour mieux produire.

Les institutions financières mutualistes comptent quatre : CECAM, OTIV, AELA/TIAVO, ADEFI.

Les institutions financières non mutualistes sont six : APM, SIPEM, VOLA MAHASOA, EAM, PAIQ, ACCT/ONUDI.

L’implantation de ces institutions auprès des paysans ou dans le lieu d’exploitation fait diminuer les risques d’être attaquée sur la route, entre la laceurbaine où se trouve les grandes banques et le village où habite les petits exploiteurs.

Paragraphe 02 Les marchés financiers ruraux dominés par des prêteurs informels

Moins de 2% des agriculteurs accèdent à des services financiers formels tandis que plus de 1/3 des ménages ruraux seraient endettés auprès desprêteurs traditionnels et des commerçants qui deviennent des intermédiaires financiers entre lesbanques et les agriculteurs, à des taux usuraires.

Les prêteurs traditionnels

Un grand nombre de paysans malgache ont recours à l’endettement pour survivre dans le cas d’une mauvaise récolte, d’une maladie ou des frais de sépulture qui peuvent précipiter une famille de petit paysan dans une impasse financière.

Pour se sauver, ils n’ont pas d’autre solution que de supplier un parent, un voisin, un commerçant ou un propriétaire de leur avancer la somme d’argent nécessaire pour faire face à l’adversité. Les modalités du prêt varient fortement en fonction desrelations sociales réciproques du prêteur et de l’emprunteur : liens de parenté ou d’entraide, dépendance commerciale ou foncière, etc.

Le prêt peut être octroyé en argent ou en naturen(epaddy les plus souvent) se pourra être remboursé en argent ou en paddy. Les taux d’intérêts augmentent avec le degré de parenté ou avec la distance sociale : si un père peut consentir un prêt sans intérêt à son fils, le prêt entre parents éloignés portera un intérêt variable selon le mont,a la durée et le lien de parenté. Le prêt obtenu par un petit paysan auprès d’un commerçant pourra être octroyé à des conditions plus lourdes encore. De même, les garanties exigées par le prêteur varient considérablement : inexistantes ou tacites à l’intérieur d’une même famille ; elles seront constituées par des animaux ou des biens d’équipement à chaque fois que ce sera possible quand il s’agit de prêts entre pairs (agriculteurs voisins liés entre eux par des relations d’entraide). La réalisation éventuelle de la garantie consistera en une vente « payé d’avance » à un prix le plus souvent défavorable pour le vendeur, si celui-ci ne s’est pas dessaisi de son bien entre temps. En fait, le prêt permet alors de différer la vente du bien mis en garantie, le temps nécessaire pour en trouve un prix convenable.

Quand l’infortune de l’emprunteur est telle qu’il ne dispose plus d’aucun bien en mettre en gage, le prêt peut encore lui être accordé s’il accepte d’hypothéquer sa prochaine récolte (vente sur pied) ou une parcelle de terre. Dans ce dernier cas, s’il n’est pas remboursé, le prêteur pourra conserver l’usage de la terre et se rembourser avec les récoltes suivantes, voire se l’approprier définitivement, sans autre formalité que de faire onstaterc la transaction par le Fokonolona. C’est ainsi que le prêt informel peut favoriser le développement du métayage et la concertation foncière.

On peut estimer le nombre de familles paysannes ainsi endettées à très court terme et à des taux élevés (100 à 400%) compris entre 200 000 et 500 000 ; le total des engagements pourrait s’établir entre 200 et 400 milliards de Fmg par an (valeur 1998)3. D’une manière générale, il s’agit de financer la survie plus que la production.

Le recours à ces prêts informels s’inscrit dans un ensemble plus large de relations sociales. C’est un phénomène complexe, englobant de multiplesfonctions. Les prêteurs entretiennent un vaste réseau de clients qui leurs sont débiteurs des services les plus divers : prêt d’animaux pour le piétiné des rizières ou le labour, avance de semences, prêts alimentaires à la soudure, commercialisation des produits de la récolte à un prix préférentiel, aide et dons lors de décès ou d’autres événement familiaux.

Les commerçants

C’est à la saison des récoltes que s’effectue la majorité des échanges en milieu rural. Une part importante de ces échanges est faiblement monétarisée : hebdomadairement, les paysans apportent sur les marchés la quantité de produits paddy,( riz, maïs…) nécessaire à échanger pour obtenir en contrepartie les produits manufacturés dont ils ont besoin (huile, savon, tissu…). Ils arrivent et repartent sans argent en poche, même s’ils ont détenu un peu de monnaie entre l’instant de leur vente et celui de leurs achats. Néanmoins,l’intensité plus forte des échanges à cette saison nécessite qu’une plus grande quantité de monnaie soit en circulation. Celle-ci est fournie, très en amont des marchés ruraux, par les prêts que les banques commerciales consentent aux grossistes et surtout aux négociants de produits agricoles (grands collecteurs).

Les négociants obtiennent en effet l’essentiel de leur concours bancaires sous forme d’avance sur nantissement de stocks. Les principales banques commerciales financent ainsi quelques centaines de grands négociants. Ceux-ci à leur tour, sous-distribuent cette liquidité saisonnière à leur propre réseau de collecteurs qui travaillent soit avec leurs propres moyens, soit avec des agents régroupeurs. Ces derniers parcourent la campagne, pour remplir sacs et charrettes et regrouper les produits sur les marchés secondairesoù viendra les enlever le camion du patron.

Chacun de ces agents cherche à s’assurer de la fid élité de son réseau d’approvisionnement. Pour ce faire, un des moyens privilégiés consiste àoctroyer des facilités de trésorerie aux agents des échelons inferieurs, sous forme d’avance sur produit à livrer. En bout de chaine, le producteur peut ainsi percevoir des avances sur sa récolte jusqu’à deux ou trois mois avant la livraison. La fixation du prix, au moment de l’octroi, lui est d’autant pl us défavorable que la durée de l’avance est longue . Les taux d’intérêts appliqués sur ce type de créditpeuvent être estimés compris entre 10 à 20% par mois.

A partir des informations bancaires, on peut estimer que le montant des engagements du secteur bancaire sous-distribués de manière informelle dans l’ensemble des filières agricoles s’établit entre 150 et 200 milliards de Fmg (valeur 1998).

|

Table des matières

PARTIE I : LE FINANCEMENT DANS LE CADRE DU MONDE RURAL ET DU SECTEUR AGRICOLE

CHAPITRE I : HISTORIQUE DES POLITIQUES DE FINANCEMENT RURAL ET AGRICOLE DANS LES PAYS EN DEVELOPPEMENT

Section 1 Avant 1970 : Les politiques de crédit agricole

Section 2 1970- 1980 : Du Crédit agricole aux marchés financiers ruraux

Section 3 1980- 1990 : Développement de la microfinance

Section 4 A partir de 1993 : Le retour de l’Etat et des politiques publiques

CHAPITRE II LE CONTEXTE DU MONDE RURAL DANS LES PED ET A MADAGASCAR

Section 1 Le monde rural dans les PED

Section 2 Le contexte agricole malgache

Section 3 Le contexte financier malgache

PARTIE II : LE CAS DU FINANCEMENT DU SECTEUR AGRICOLE MALGACHE

CHAPITRE I : LES BESOINS DE FINANCEMENT DU SECTEUR AGRICOLE

Section 01 Les problèmes des agriculteurs malgache

Section 02 Les ressources de financement pour le secteur agricole

CHAPITRE II : ANALYSE DE LA MODALITE DU FINANCEMENT DANS LE SECTEUR AGRICOLE

Section 01 Analyse des problèmes de financement

Section 02 Suggestions

CONCLUSION

Télécharger le rapport complet