Évolution du Retail Banking

La digitalisation

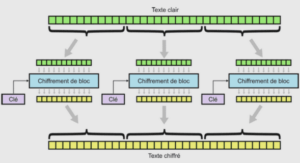

La digitalisation est un synonyme de numérisation ou plus communément, tout ce qui se fait avec un support digital. Mais ce concept va beaucoup plus loin que le simple fait de transformer des supports physiques en numériques pour être consultés sur un ordinateur, une tablette ou un smartphone. Les entreprises doivent s’adapter aux envies des consommateurs et depuis quelques années, la technologie est devenue un standard pour les clients. Le fait d’avoir un site Internet ou un compte Twitter n’est plus suffisant, les banques l’ont bien compris et ont adapté leur offre en fonction. D’une manière plus générale, la digitalisation est la transformation d’une entreprise traditionnelle à travers la technologie, pour mieux servir les clients. Dans le cas des banques, la clientèle peut continuer à se déplacer en agence afin d’effectuer ses opérations, mais elle a aussi le choix de le faire via les applications bancaires ou les plateformes en ligne. Si cela était très novateur il y a quelques années, c’est devenu une norme et les sociétés commerciales n’ayant pas compris cette tendance se retrouvent en difficulté.

En outre, la technologie a grandement bouleversé le monde du travail. Les nouvelles technologies permettent d’automatiser les tâches les plus basiques et répétitives. Les processus deviennent plus simples et des étapes peuvent être supprimées. Certes, la technologie nécessite un investissement financier important, mais les entreprises le rentabilisent en économisant des coûts par la suite. Il y a également un gain de temps dans les processus. Ceci ne s’applique pas qu’au monde bancaire, mais bien au commerce de détail de manière générale, comme Zara qui vend de plus en plus sur son magasin en ligne au détriment de ses magasins physiques. Dans le prochain chapitre, nous allons pouvoir apprécier comment la digitalisation a changé le métier du conseiller en agence bancaire. « La révolution digitale, c’est comme le réchauffement climatique » (Jadot 2017, cité dans Buron 2017, p. 30)1.

Depuis les années 2000

Au niveau des produits et des services, l’offre était déjà importante. Les clients pouvaient ouvrir des comptes salaire, comptes d’épargne, des comptes pour le 3ème pilier ou encore des comptes pour les placements. Évidemment, les garanties-loyer faisaient partie du service offert par les banques. En ce qui concerne les moyens de paiement, les banques offraient des cartes de débit et de crédit. Elles faisaient également des prêts à la consommation et des prêts hypothécaires. Vous pouviez vous rendre en agence si vous aviez besoin d’un conseil, mais vous deviez être l’initiateur du contact. Au début des années 2000, chaque agence bancaire était différente. Au sein d’une même banque, il n’y avait pas d’identité ni d’image de marque. Il était possible d’aller dans des agences de la même enseigne, mais avec des processus différents et aussi un aspect visuel distinct. Le mobilier changeait d’une succursale à l’autre et les clients ne s’identifiaient pas à une image de marque. Les agences disposaient toutes de guichets avec des caissiers, où l’on pouvait aller retirer de l’argent en liquide ou effectuer des versements.

Chaque banque disposait de ses propres Bancomats et ils étaient fermés, dans le sens où si vous retiriez dans une banque qui n’était pas la vôtre, vous deviez payer des frais. Les transferts se faisaient alors essentiellement par les employés de la banque, de manière manuelle à l’aide de formulaires. Des coffres-forts étaient également à disposition des clients. Selon Lamirault (2017)2, avec la démocratisation d’Internet au début des années 2000, les banques ont fait leurs premiers pas vers la technologie. Elles mirent à disposition les premières versions des plateformes en ligne. On pouvait dès lors se connecter à notre compte et faire quelques opérations très simples, l’interface étant encore trop archaïque et difficile d’accès. A partir du moment où les plateformes en ligne devinrent plus conviviales, complètes et simples d’utilisation, les banques en ligne ont commencé à surgir. La vraie révolution commença avec les smartphones et les tablettes tactiles.

Situation actuelle Actuellement, l’offre en matière de produits et de services n’a quasiment pas évolué par rapport aux années 2000. Les tarifs sont adaptés et les clients souscrivent davantage à des offres standardisées. En effet, les banques créent des offres adaptées en fonction des étapes importantes de la vie et qui conviennent à la clientèle. Par exemple, on peut trouver des paquets bancaires pour les étudiants ou pour les familles. Le but étant notamment de simplifier l’offre et réduire le coût moyen par client. Depuis quelques années, nous vivons une période de taux bas, même négatifs, donc la marge sur le taux d’intérêt est faible. Les banques doivent limiter leurs coûts afin de continuer à être profitables. Conscientes que l’image de marque est très importante, les agences bancaires ont modernisé et uniformisé leurs locaux. Ils sont lumineux, transparents et élégants. Chaque banque a son propre style et celui-ci s’applique à l’ensemble des agences. Le but étant que le client se sente à l’aise dans n’importe quelle succursale et identifie sa banque.

Le code vestimentaire a également changé. A présent, les conseillers de certaines banques portent une cravate de leur enseigne et suivent un dress-code précis. Les machines sont devenues plus polyvalentes et proposent de nouvelles opérations comme le chargement de sa carte de crédit ou de sa carte téléphonique prépayée. Il y a également de moins en moins d’agences qui ont un guichet physique. Les clients utilisent davantage leurs cartes de débit et de manière générale, moins d’espèces. Donc il y a un besoin moins important de liquidités. De plus, cela permet d’augmenter la sécurité des clients et des employés d’agence et réduire les coûts de stockage et de surveillance. Les coffres-forts physiques sont présents dans la plupart des agences, même si dans certaines, le taux d’occupation est en baisse. Ceci s’explique par le fait que beaucoup de documents sont aujourd’hui numérisés et que de ce fait, ils sont moins conservés dans des coffres-forts.

Les agences sont de moins en moins fréquentées et les conseillers appellent les clients de manière proactive afin de leur proposer des rendez-vous. Le E-banking s’est fortement développé, il est possible de faire quasiment le 100% des opérations depuis un ordinateur. La véritable évolution est le développement des applications mobiles par les banques. Le smartphone permet de consulter les comptes, envoyer des messages à la banque et faire des paiements. Il y a même des coffres-forts digitaux qui sont créés en complément au coffre-fort physique. Toute cette digitalisation permet au conseiller d’avoir plus de temps pour le conseil, car les tâches administratives sont en grande partie automatisées ou réalisées de manière autonome par la clientèle. L’agence perd en importance est n’est plus le seul moyen d’accès pour les clients. Elle fait à présent partie d’un système de canaux de distribution par lesquels le client peut entrer en contact avec sa banque. Il peut certes se déplacer en agence, mais il peut aussi envoyer un message via l’application, faire ses opérations depuis son ordinateur ou encore appeler sa banque par téléphone. Les clients sont plus exigeants et souhaitent un service élevé, notamment en matière de conseil. Dans ce sens, certaines banques imposent à leurs conseillers à suivre des certifications reconnues au niveau fédéral, comme la formation de conseiller à la clientèle délivrée par l’entité SAQ (Swiss Association for Quality).

Évolution probable

Je pense que l’offre future en matière de produits et de services ne devrait pas changer. Les banques proposent des offres standardisées qui répondent à tous les besoins, mais on ne peut pas exclure la possibilité que les banques offrent des comptes en cryptomonnaies comme le bitcoin ou le ripple, même dans le Retail Banking. Ces monnaies alternatives ont gagné en importance et en notoriété depuis peu et si elles s’établissent durablement, une offre de comptes dans ces monnaies pourrait arriver. En ce qui concerne les agences, je pense que leur nombre va diminuer et que ces dernières vont changer de forme. En effet, l’agence était à l’époque la seule possibilité d’entrer en contact avec sa banque, mais avec la digitalisation, elle a une place moins importante aujourd’hui et dans le futur. Avec les possibilités offertes par les applications, il n’est plus nécessaire de se déplacer en agence. Un client peut ouvrir un compte et le fermer sans voir un conseiller. Il restera à mon avis 3-4 agences par établissement dans le canton de Genève, à des endroits stratégiques et avec un fort passage.

Il y aura beaucoup moins de conseillers, mais ces derniers apporteront une vraie plus-value, car ils seront très bien formés sur des thèmes complexes comme la prévoyance, les placements ou les hypothèques. Les agences du futur ne seront probablement pas équipées de guichets et auront moins de Bancomats. Le besoin en liquidités sera quasiment inexistant. Je pense que les agences seront équipées de tablettes tactiles mises à la disposition de la clientèle. Selon Accenture (2016)3, pour des opérations simples, les clients pourront avoir accès à des robo-advisors en agence et des applications dotées d’intelligence artificielle. Les roboadvisors sont des plateformes électroniques capables de conseiller les clients et automatiser certaines tâches, notamment la gestion d’un portefeuille de titres. Ces mêmes robo-advisors pourront certainement conseiller sur des hypothèques à l’avenir. A noter que certaines banques proposent déjà ce service pour certains types de produits et de clients. Par contre, je suis convaincu que les coffres-forts physiques resteront un produit capital pour les acteurs du Retail Banking et continueront à être proposés en complément aux safes digitaux. Ce service permet de se démarquer de la concurrence entièrement digitale.

|

Table des matières

1. Introduction

1.1 Revue de la littérature

1.2 Concepts principaux

1.3 La banque

1.4 Retail Banking

1.4.1 Les principaux acteurs du Retail Banking sur le marché genevois

1.4.1.1 UBS

1.4.1.2 Credit Suisse

1.4.1.3 Raiffeisen

1.4.1.4 PostFinance

1.4.1.5 BCGE

1.5 La digitalisation

1.6 Évolution du Retail Banking

1.6.1 Depuis les années 2

1.6.2 Situation actuelle

1.6.3 Évolution probable

2. Analyse qualitative

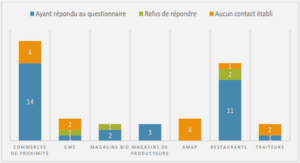

2.1 Méthodologie adoptée

2.1.1 Limitations

2.2 Interviews clients

2.2.1 Qu’attendez-vous de votre établissement bancaire ?

2.2.1.1 Découvertes

2.2.1.2 Analyse

2.2.2 Quels services bancaires utilisez-vous ?

2.2.2.1 Découvertes

2.2.2.2 Analyse

2.2.3 Quels services bancaires appréciez-vous particulièrement chez votre

banque et pourquoi ?

2.2.3.1 Découvertes

2.2.3.2 Analyse

2.2.4 Que pensez-vous des agences bancaires ?

2.2.4.1 Découvertes

2.2.4.2 Analyse

2.2.5 Selon vous, quelle est la plus-value d’avoir un(e) conseiller-ère à votre disposition

2.2.5.1 Découvertes

2.2.5.2 Analyse

2.2.6 Quelle est votre opinion sur les banques complètement électroniques ?

2.2.6.1 Découvertes

2.2.6.2 Analyse

2.3 Interviews employés de banques

2.3.1 Comment la digitalisation a impacté votre métier ces dernières années?

2.3.1.1 Découvertes

2.3.1.2 Analyse

2.3.2 D’après votre connaissance des client-es, quels sont les services bancaires les plus appréciés et pourquoi ?

2.3.2.1 Découvertes

2.3.2.2 Analyse

2.3.3 D’après votre expérience, quel est l’avantage pour un(e) client(e) de se déplacer en agence pour un conseil ?

2.3.3.1 Découvertes

2.3.3.2 Analyse

2.3.4 Quelles compétences pensez-vous qu’un(e) conseiller-ère devra développer pour faire face à la digitalisation des services bancaires ?

2.3.4.1 Découvertes

2.3.4.2 Analyse

2.3.5 Quelle est votre opinion sur les banques complètement électroniques ?

2.3.5.1 Découvertes

2.3.5.2 Analyse

2.3.6 Comment voyez-vous évoluer les agences bancaires ces prochaines années?

2.3.6.1 Découvertes

2.3.6.2 Analyse

3. Synthèse de l’analyse qualitative

3.1 Résumé des avis des clients

3.2 Résumé des avis des employés de banques

3.3 Comparaison entre les groupes

3.4 Choix retenus

3.5 Recommandations personnelles

3.5.1 Mieux fidéliser la clientèle

3.5.1.1 Étude de cas : Offre pour enfants du Credit Suisse

3.5.2 Faire devenir l’agence bancaire l’ambassadrice du digital

3.5.3 Rendre l’agence bancaire plus accessible

3.5.4 Améliorer le service en agence

3.5.5 Améliorer les valeurs et saisir les opportunités commerciales

4. Conclusion

Bibliographie

Annexe 1

Annexe 2

![]() Télécharger le rapport complet

Télécharger le rapport complet