La trésorerie

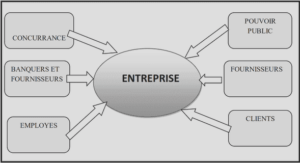

La trésorerie d’une entreprise ou d’une banque peut être analysée comme l’ensemble de ses possibilités de paiement considéré par rapport à l’ensemble des engagements qu’elle a contractés. La situation de trésorerie découle des conditions dans lesquelles disponibilités et vont se présenter les unes par rapport aux autres dans le temps. C’est ce qu’exprime la notion de solvabilité définie comme l’aptitude d’un agent économique à faire face à ses dettes lorsque celles-ci viennent à échéance. La gestion optimale de la trésorerie consiste à prévoir, contrôler et maîtriser la dimension et la date des exigibilités et celles des disponibilités spontanées résultant du fonctionnement de l’entreprise, et, à se procurer en temps voulu et au moindre coût les disponibilités complémentaires qui sont éventuellement nécessaires. Autrement dit la gestion optimale de la trésorerie a pour objectif d’assurer la liquidité de la firme au moindre coût. Le maintien de la liquidité du patrimoine est l’objectif de la « politique de trésorerie ». Nous nous proposons de définir le contenu d’une telle politique. Pour cela il conviendra d’abord de déterminer l’approche méthodologique du problème avant de décrire les moyens d’actions et les conditions de la mise en œuvre pour parvenir à l’optimum de gestion. Traditionnellement gérer la trésorerie d’une firme se résume aux deux activités suivantes : contrôler le niveau de l’encaisse et, maintenir la solvabilité. Le contrôle du niveau de l’encaisse s’effectue à partir de l’étude du bilan. « Encaisse » et « trésorerie » désignent la même réalité. La trésorerie s’analyse comme une résultante de l’activité. Autrement dit, la trésorerie d’une entreprise à un moment donné est la différence, à cette date, entre : son fonds de roulement qui est la part des capitaux permanents non absorbée par le financement des valeurs immobilisées et donc disponibles pour financer les besoins liés au cycle d’exploitation et ses besoins en fonds de roulement, c’est-à-dire liés au cycle d’exploitation. Lorsqu’à une date déterminée le fonds de roulement est supérieur aux besoins en fonds de roulement la trésorerie est positive. Au contraire, si le fonds de roulement est insuffisant la trésorerie est négative. Le maintien de la solvabilité qui revient à assurer le règlement des échéances résulte, quant à lui, de décisions financières à court terme. Cette action se subdivise en deux volets : d’une part, la détermination d’un niveau d’encaisse à conserver pour des motifs de transaction, de précaution, de financement et de spéculation et d’autre part, le choix du meilleur mode de financement des déficits de trésorerie qui peuvent apparaître. L’objectif de solvabilité serait facilement atteint si l’entreprise pouvait disposer d’une large encaisse lui procurant une grande marge de sécurité. Or toute détention de monnaie implique un coût : rentabilité et solvabilité apparaissent comme deux termes antagoniques. Chaque année des milliers d’entreprises sont confrontées à des difficultés de trésorerie. Le phénomène n’affectent pas seulement des entreprises de petites et moyennes dimensions ou encore non rentables. Les difficultés de trésorerie que connaissent les entreprises tiennent à l’évolution que connaissent les économies modernes. Mais ne peut-on également supposer que la gestion de la trésorerie nécessite une plus grande rigueur sur le plan pratique et une nouvelle approche sur le plan théorique. Pendant longtemps, en effet, la conjoncture économique avait rendu facile le paiement des dettes et le remboursement des prêts par les entreprises qui avaient su s’endetter. Or, depuis vingt ans les problèmes de trésorerie constituent un des goulots d’étranglement de l’activité des entreprises. Le nombre de celles qui se heurtent « au mur d’argent » ne cesse d’augmenter. Quatre phénomènes sont à cet égard à prendre en considération. D’abord, même si actuellement le coût de l’argent connaît une nette détente, il a conféré une importance de premier ordre au suivi des comptes clients et fournisseurs c’est à dire au crédit commercial interentreprises ; ensuite, la conjoncture économique, en particulier la consommation, suite aux chocs pétroliers, au chômage, aux innovations technologiques et aux délocalisations, rend les exigences de la liquidité du patrimoine de plus en plus difficile à maîtriser ; en outre, le risque monétaire est toujours présent : si l’inflation n’a plus depuis quelques années dans nos économies industrielles un effet dévastateur, le risque de change dû au flottement des monnaies reste un facteur d’insécurité et enfin, les risques du marché de l’argent, notamment le risque de taux ont conduit au développement de techniques de protection, véritable « ingénierie financière » au service de la gestion de la trésorerie. A la lumière de ces faits il apparaît donc nécessaire de redéfinir les données et les objectifs d’une gestion optimale de la trésorerie des entreprises. L’intérêt de cette réflexion est double : d’un point de vue pratique nous analyserons les causes des difficultés de trésorerie lorsque l’entreprise est rentable et en pleine croissance. Nous n’aborderons pas les conséquences financières d’une baisse du niveau de l’activité dont la cause est soit une crise économique générale, soit un affaiblissement de la demande du produit. Dans le premier cas, il s’agit d’une situation dépassant largement les problèmes de trésorerie. Dans le deuxième cas, il s’agit de trouver un autre marché ou de disparaître. Les entreprises véritablement « malades de leur seule trésorerie » sont généralement des entreprises en pleine expansion et à endettement important à court terme. Même lorsque la conjoncture est favorable de telles entreprises ont des problèmes d’échéance qui peuvent devenir très graves.

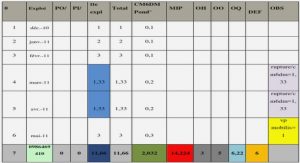

Application pratique (voir annexe pour les détails)

D’après les enquêtes menées auprès des institutions de microfinance et des banques classiques à Madagascar, les dates de valeur les plus couramment pratiquées par les banques malgaches sont les suivantes : le retrait et versement d’espèces : date d’opération ; le chèque émis : date d’opération moins deux jours ouvrés ; la remise de chèque sur place : date d’opération plus deux jours ouvrés ; la remise de chèque hors place : date d’opération plus cinq jours ouvrés ; les effets domiciliés : veille de présentation de l’effet ; le virement reçu : date de réception des fonds par la banque plus un jour ouvré. En résumé, si l’on veut éviter de payer des agios, il faut donc éviter d’être débiteur en Valeur.

Limites des résultats sur l’analyse de la littérature

Primo, le dirigeant de PME est responsable du processus d’analyse de l’information. Secundo, les quantités d’informations à analyser sont importantes dû à la complexité de l’environnement de la PME. Il y a peu de temps disponible pour prendre les décisions en PME. Tertio, le dirigeant a recours davantage à son jugement, à ses intuitions et à son expérience pour prendre ses décisions. Et quarto, le dirigeant semble accorder peu d’importance à la planification. Ceci s’explique par un manque de temps et d’intérêt. On peut, encore une fois, réunir ces quatre conclusions en un tout logique.

Description des entreprises sélectionnées

Dans cette section, nous dressons un portrait des différentes entreprises que nous avons visitées pour les fins de cette recherche. Les cinq entreprises sont décrites séparément afin de faire ressortir les particularités de chacune. Cette description est présentée sous forme de cas. On y retrouve des informations de plusieurs natures : portrait actuel de l’entreprise, principales étapes de son histoire, portrait du dirigeant actuel. L’ensemble des informations non reliées à l’influence des dates de valeurs sur la gouvernance que nous avons recueillies dans le cadre des entrevues sont présentées dans ce chapitre. Nous dressons ainsi le contexte dans le cadre duquel la dite influence est constatée. Les entreprises que nous avons sélectionnées dans le cadre du mémoire sont les suivantes : Epicerie Faharetana, ATW Consultant, Grossiste IOGA, Proup Info, Joker.Com. Dans le même effort de simplification et d’aide au lecteur, le tableau de la page suivante présente les informations clé de chacune des entreprises visitées.

Premier volet : Gouvernance des affaires courantes (Court et Moyen Terme)

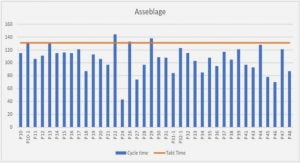

Nous appelons affaires courantes les différentes activités commerciales actuelles de l’entreprise et les transactions qu’elle effectue avec la banque. La gouvernance des affaires courantes consiste donc en un jugement de la santé de la trésorerie de la société qui se base sur les données présentes ou passées. Dans ce premier volet, nous voyons en détails l’analyse des différentes informations touchant les présentes activités. Les décisions qui suivent l’analyse sont également étudiées. De nos entrevues, nous avons pu identifier quatre étapes à la gestion des dates de valeurs pour les affaires courantes de l’entreprise : l’analyse comparative des dates de valeurs avant de mise en œuvre de la relation banque-entreprise ; l’analyse des agios des banques ; l’analyse des données complémentaires et la prise de décision se traduisant en actions d’amélioration ou correctrices.

|

Table des matières

Chapitre 1: MATERIELS

Section 1: Cadrage théorique

1.1. La trésorerie

1.2. Les dates de valeur

1.2.1. Caractéristiques essentielles et modalité de fonctionnement

1.2.2. Principes

1.2.3. Application pratique (voir annexe pour les détails)

Section 2: Description de la démarche générale

1.3. Calendrier de réalisation du travail

1.4. Les limites de l’étude :

1.4.1. Limites des résultats sur l’analyse de la littérature

1.4.2. Limites sur la gestion de la relation avec le banquier

1.4.3. Limite sur les explications

Section 3: Les instruments de collecte de données

2. 1. Entretien semi-directif

2. 2. Questionnaire d’entrevue

2. 3. Elaboration d’un questionnaire pertinent (en ANNEXE)

2. 4. Les logiciels de traitement de données

Chapitre 2: METHODES

Section 1: Mobilisation de l’analyse quantitative

1. 1: La recherche quantitative

1. 2: Sélection de la population

Section 2: Mobilisation de la recherche qualitative

2. 1. Description des entreprises sélectionnées

2. 2. La construction de l’échantillon

2. 3. Déroulement des entrevues et méthode de compilation des données

2. 4. Détermination des variables influençant l’analyse des données

2. 5. Critères de sélection de l’échantillon

2.5.1. Critères de sélection des entreprises et des dirigeants

2.5.2. Démarche de sélection et taille de l’échantillon

Chapitre 1: PRESENTATION DES RESULTATS DE L’ANALYSE QUANTITATIVE

Section 1: Présentation de l’échantillon

Section 2: Présentation des résultats sur le questionnaire

Chapitre 2: SYNTHESE DES RESULTATS DE L’ANALYSE QUALITATIVE

Section 1: Première tendance : la pratique pour l’enjeu de la date de valeur

1. 1: Point d’appuie pour la première tendance

1. 2: Résumé de pratiques pour l’enjeu de la date de valeur

1. 3: Synthèse de la première tendance

Section 2: Deuxième tendance : les différents aspects de la relation banque-PME

2. 1: Premier volet : Gouvernance des affaires courantes (Court et Moyen Terme)

2. 2: Deuxième volet : Décision d’investissement (Long Terme)

Section 3: Troisième tendance : L’appréciation de l’influence

2. 3: Résumé des gestions des dates de valeurs

Chapitre 1: DISCUSSIONS

Section 1: La vérification des hypothèses de recherche

1. 1: Première hypothèse : Le dirigeant des PME reconnaît l’importance des dates de valeurs pour la gestion de trésorerie.

1. 2: Deuxième hypothèse : Le dirigeant de PME combine l’évaluation de la date de valeur avec d’autres paramètres.

1. 3: Troisième hypothèse : Le dirigeant utilise les dates de valeurs mais n’a pas l’intention de procéder à des analyses détaillées.

Section 2: Synthèse des résultats

Section 3: Enjeux de la date de valeur sur la relation banque-PME

3. 1: Discussion sur les impacts de la date des valeurs sur les relations Banques – PME

3. 2: Les évolutions de la relation Banques – PME

3. 3: Le renforcement du partenariat banques- PME

3.3.1. Gestion de la relation clientèle (GRC)

3.3.2. Contribution mutuelle des banques et des entreprises

3.3.3. L’intérêt grandissant de la banque pour les PME et les TPE

3.3.4. La stratégie des banques mutualistes

3.3.5. L’amélioration du degré de satisfaction des dirigeants de PME

3. 4: Un exemple d’optimisation des services bancaires et de la relation Banque – Entreprise : le cas de l’AccèsBanque

3.4.1. Présentation de la démarche

3.4.2. Les domaines d’optimisation de la relation banque – PME pour AccèsBanque

Chapitre 2: RECOMMANDATIONS

Section 1: La suppression des dates de valeurs

1. 1: Le point de vue des PME : des avis partagés

1.1.1. Un souhait unanime de transparence

1.1.2. La qualité de l’information

1.1.3. Fiabilité de l’information

1. 2: Du point de vue des banques : une notation des entreprises et connaissance du client

1.2.1. Une généralisation des procédures de notation des entreprises

1.2.2. La nécessité d’une meilleure connaissance du client

1. 3: Renforcement de la relation avec la banque

1.3.1. Impacts sur la communication et le positionnement

1.3.2. Une surveillance accrue des indicateurs de notation

1.3.3. Points essentiels pour la relation Banque – PME

1.3.4. Les axes particuliers relatifs aux PME

Section 2: Recommandations en matière de trésorerie

2. 1. La maîtrise des flux monétaires et l’économie de coûts.

2.1.1. La formation d’encaisses oisives et la méconnaissance des soldes bancaires.

2.1.2. La crainte du solde débiteur.

2.1.3. La suppression des dates de valeur : position des trésoriers

2. 2. Une stratégie de financement

2.2.1. Une stratégie motivée par la qualité de l’entreprise

2.2.2. Les autres facteurs de motivation

2. 3. Une fidélité au banquier

2.3.1. Une hiérarchisation des partenaires banquiers

2.3.2. La pérennité de la relation

2.3.3. Les services financiers aux entreprises

2. 4. De la banalisation à la personnalisation des produits

2.4.1. Une optimisation de la démarche marketing

2.4.2. La technique du package

2.4.3. Diversification de l’offre bancaire

Télécharger le rapport complet