Économie d’autofinancement

Toujours dans la première partie de son étude, McKinnon se situe dans le cadre d’une économie fragmentée, celle où les agents sont si distingués qu’ils n’ont pas le même accès aux technologies et doivent faire face à des prix différents pour les biens. La fragmentation affecte tous les secteurs de l’économie. Le secteur financier n’y fait pas exception. Elle s’y manifeste par des différences dans les taux de rendement des investissements. En conséquence, il n’y a pas un taux d’intérêt unique mais une multitude de taux d’intérêt géographiques. L’intervention de l’État pour optimiser la répartition de l’épargne entre les différents secteurs semble donc légitime. McKinnon n’omet pour autant pas de mettre en garde contre une telle pratique, elle ne ferait, d’après lui, qu’aggraver la fragmentation déjà existante. Ce que nous abordons ici est un cercle vicieux : plus une économie est fragmentée, plus l’État a tendance à être tenté d’intervenir afin réguler le marché, le faisant, paradoxalement à fragmenter davantage. McKinnon préconise donc un relâchement de l’intervention de l’État. Le sujet de la fragmentation est central.

Selon son approche, la fragmentation d’un secteur se traduit en obstacle redoutable devant le développement économique. L’auteur définit alors ce dernier comme la défragmentation du marché des capitaux. Ainsi, intégration du marché des capitaux et taux de rendement sont-ils au coeur de son analyse. D’autre part, McKinnon estime que l’autofinancement n’expliquerait pas à lui seul la faiblesse de l’accumulation du capital dans les pays en voie de développement. L’indivisibilité de l’investissement et la complexité d’accès au financement externe expliquent en grande partie la mauvaise allocation du capital et la réduction de l’incitation à une accumulation supplémentaire.10 Cette hypothèse d’indivisibilité de l’investissement vient du fait que l’auteur constatait que les économies des pays en voie de développement sont à dominante artisanale ou paysanne, petits artisans et paysans y sont à la fois épargnants et investisseurs. Ce sont ces derniers qui déterminent le niveau d’accumulation du capital et donc de croissance. L’indivisibilité des investissements et la difficulté d’accès au financement externe compromettent fortement l’accumulation du capital. Dans un tel contexte, la monnaie et sa rémunération jouent un rôle essentiel. McKinnon crée une fonction de demande de monnaie qui repose sur les trois hypothèses suivantes :

Relâchement de l’hypothèse de l’autofinancement McKinnon note que même s’il existait un secteur bancaire dans les pays en voie de développement, ce dernier est extrêmement limité, spécialisé dans des activités de crédit financement d’activités exportatrices ou importatrices, financement des multinationales installées dans le pays, financement d’entreprises publiques et des déficits gouvernementaux. Ces derniers bénéficient de taux bonifiés et captent la plus grande partie des ressources bancaires. Dans ce contexte, les banques perçoivent un taux débiteur relativement bas, elles ne peuvent donc pas servir de taux d’intérêt élevés sur les dépôts. De plus, si l’inflation est importante, alors le rendement réel de détention de la monnaie est faible. Au total, l’épargne financière est faible, ce qui décourage l’accumulation du capital. Rareté et difficulté d’accès au crédit bancaire officiel conduit les agents à chercher du financement sur le secteur financier informel. McKinnon insiste sur le fait que les taux d’intérêt et les coûts de transaction sont extrêmement élevés sur les marchés informels, parce qu’ils concurrencent directement le marché financier officiel. L’État peut donc décider d’intervenir pour limiter l’influence du marché informel. Or d’après McKinnon, l’intervention étatique n’est guère efficace, les effets qu’elle induit sont à dominante néfaste. Selon l’auteur, en fait, l’intervention gouvernementale, sur fond d’absence de développement bancaire suffisant, ne ferait que renforcer l’accès au financement externe et donc à accroitre la fragmentation de l’économie. McKinnon préconise l’intégration du secteur informel dans le secteur officiel plutôt que son annulation.12 Cependant, McKinnon souligne le fait que cette pratique doit rester en tant que solution alternative et temporaire. L’idéal pour lui est de supprimer les contraintes règlementaires qui pèsent sur le secteur bancaire, de telle sorte à permettre le développement de ce dernier.

Débarrassé de la répression financière, le secteur bancaire devient un secteur concurrentiel capable d’allouer de manière optimale dépôts et crédits. Ce cadre ôte toute raison aux investisseurs de quérir leur financement sur un marché informel. Ainsi, d’après McKinnon, le développement de l’activité bancaire conduira automatiquement à la disparition du secteur informel puisqu’il n’est en fin de compte qu’une conséquence de la répression financière. En outre, la libéralisation financière réunifiera les marchés financiers. Il faut donc laisser agir librement les marchés afin de permettre au taux d’intérêt de se fixer à son niveau optimal. Par ailleurs, un taux d’intérêt élevé permet d’éliminer les investissements risqués et donc d’optimiser l’affectation des ressources. Le rôle de l’État doit se limiter à un contrôle de la croissance monétaire et du budget afin de stabiliser le niveau d’inflation à un niveau relativement bas. McKinnon a démontré par son analyse la nécessité de promouvoir des politiques de libéralisation financière visant à réduire ou éliminer les contraintes règlementaires pesant sur le secteur bancaire.

Cette libéralisation permettra le développement financier et par là même le développement économique. Il préconise de laisser faire le marché, toute intervention en vue de réguler ce dernier ne pouvant être que néfaste. Money and Capital in Economic Development, dans sa dernière partie, aborde le problème de la libéralisation financière dans une économie ouverte. L’objectif de la libéralisation est de permettre au taux d’intérêt d’atteindre des valeurs permettant d’équilibrer offre et demande des fonds prêtables. Une politique de libéralisation va donc faire augmenter le taux d’intérêt réel créant éventuellement un différentiel positif entre le taux d’intérêt domestique et le taux d’intérêt étranger. Si l’économie était ouverte sur l’extérieur et qu’il n’existait que peu ou pas de barrières à la circulation des capitaux, ce différentiel positif attirerait les capitaux étrangers. Or, en régime de taux de change fixe, une augmentation de la masse monétaire amène une augmentation des réserves de change de la banque centrale, par conséquent de la masse monétaire.13 Dans une économie ouverte, la libéralisation susciterait des tensions inflationnistes, ce qui réduirait d’autant l’impact positif de1’augmentation du taux d’intérêt nominal. McKinnon pense que ce problème ne serait pas apparu si le différentiel de taux d’intérêt n’était pas excessif. II faut maintenir un différentiel « optimal » qui éviterait l’entrée massive des capitaux. De cette manière, l’impact positif de la libéralisation financière ne devrait pas être limité par des tensions inflationnistes.

Ce rapprochement entre les taux d’intérêt réels domestiques et étrangers peut être obtenu à travers une politique de dévaluation progressive du taux de change. De ce fait, un investisseur ayant recours à l’emprunt étranger obtient certes un taux d’intérêt plus favorable mais il doit en contrepartie faire face à une augmentation de coût liée à la dévaluation de la monnaie nationale. Une telle politique réduirait l’ampleur des entrées de capitaux tout en facilitant le contrôle de la masse monétaire par la banque centrale. McKinnon suggère un contrôle sur les entrées de capitaux étrangers par la dévaluation progressive du taux de change jusqu’à ce qu’il atteigne son niveau d’équilibre. L’État joue donc un rôle primordial dans cette approche puisqu’il doit s’assurer que les entrées potentielles de capitaux ne viennent pas réduire à néant les effets bénéfiques de la libéralisation financière. Cependant, McKinnon souligne que si 1’intervention de l’État était souhaitable dans un premier temps, cette situation ne devrait pas perdurer. Idéalement, le marché doit jouir d’une liberté totale. Si l’épargne étrangère pouvait être un atout non négligeable pour l’investissement domestique, elle n’en demeure pas moins, aux yeux de McKinnon, une option de second ordre en comparaison à l’épargne domestique, suffisante, assure-t-il, pour financer 1’accumulation du capital du pays. L’analyse de McKinnon a eu pour contexte une économie fragmentée où sévissait la répression financière. Quatre points essentiels ressortent de son étude :

Nécessité de la libéralisation financière

L’analyse de Shaw attribue une place importante au rôle joué par le taux d’intérêt réel, réflecteur par excellence de la rareté de l’épargne. La libéralisation financière, en permettant la libre fixation du taux d’intérêt réel conduit nécessairement à une allocation optimale des fonds prêtables et donc au développement économique. La libéralisation financière, en favorisant le développement financier, a plusieurs effets positifs sur l’économie des pays en voie de développement. En tout premier lieu, elle diversifie largement la palette des produits financiers, les emprunteurs pourront ainsi ajuster les structures de leurs dettes, quant aux préteurs, ils diversifieront leurs portefeuilles. La libéralisation financière permet ensuite d’inverser le mouvement des capitaux : grâce à un taux réel plus élevé, les capitaux étrangers y sont drainés, limitant en cela même la fuite des capitaux domestiques .

Autre effet positif de la libéralisation : la réduction du système financier informel (à défaut de sa disparition), étape nécessaire à l’unification du marché financier et son développement. Autre avantage de poids, la libéralisation financière suscite l’émergence d’institutions financières spécialisées. À certain niveau de spécialisation des agents financiers, il devient possible de faire des économies d’échelle qui vont permettre une réduction du coût de production des services financiers. L’analyse de Shaw démontré l’importance du laisser-faire, il faut laisser agir librement le marché. Toute intervention de l’État est non seulement inefficace, mais nuisible pour le développement économique. Point de convergence sûrement établi entre l’analyse de McKinnon et celle de Shaw, le caractère néfaste de la répression financière. Des taux nominaux élevés, au-dessus de la valeur d’équilibre du marché des réserves obligatoires, une politique inflationniste, sont autant de facteurs affectant négativement la croissance économique. À l’opposé, les deux auteurs louent les bienfaits d’une politique de libéralisation financière qui conduit nécessairement au développement économique.

|

Table des matières

Introduction générale

Chapitre I : Théories de la libéralisation financière

Introduction

Section1 : Analyses de McKinnon et Shaw

1- Théorie de McKinno

1-1- Économie d’autofinancement

1-2-Relâchement de l’hypothèse de l’autofinancement

Section 2 La théorie de Shaw

2-1 Répression financière dans une économie sous-développée

2-2- Nécessité de la libéralisation financière

Section 03 : Les héritiers. Approfondissement de l’analyse de McKinnon et Shaw

3-1- L’analyse de Kapur et Mathieson

3-2- L’analyse de Roubini et Sali-i Martin

3-3 Études empiriques des effets de la libéralisation financière

Conclusion

Chapitre II : Évolution et caractéristiques du système financier tchadien

Introduction

Section 01 Analyse de l’évolution du système financier tchadien

1-L’évolution du système financier sur la période de 1960 en 2014

1-2- La crise des années 1980

1-3- Réforme des systèmes financiers du Tchad

Section 02- Politique monétaire et croissance économique en zone CEMAC

2-1- Revue de littérature

2-2- La politique monétaire de la BEAC de 1972 à nos jours

2-3 Politique monétaire de la BEAC de 1973 à 1990

2-4- la politique monétaire de la BEAC depuis 1990

2-5- Implications de l’arrimage à l’euro et rôle de la France dans la conduite de la politique monétaire de la BEAC

Section 03 : les caractéristiques de l’économie tchadienne

3-1 -les secteurs agro-pastoraux

Conclusion

Chapitre III : Étude économétrique de l’impact de la liberalisation financiére sur la croissance économique cas du Tchad.

Introduction

Section 01 : Présentation et analyse graphique des séries de données

1-1 -Spécification du modèle économétrique

1-2 -Le choix des variables

1-4-Etimation du modèle par la methode MCO

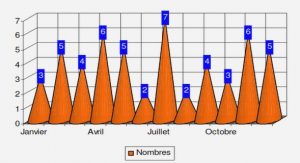

1-3- Analyse graphique des séries de données

Section 02 : Analyse univariée des variables du modèle

2-1 Etude de la stationnarité des séries de données

2-1-1 Application du test de racine unitaire ADF

2-1-2 Application du test de racine unitaire ADF sur la série LTO

2-1-3 Présentation des résultats du test ADF sur les autres séries restantes

Section3 : Analyse multivariée des séries de données

3-1Eestimation du modèle vectoriel à correction d’erreur

3-2-Estimation du modèle VAR

Conclusion du chapitre

Conclusion générale

![]() Télécharger le rapport complet

Télécharger le rapport complet