Télécharger le fichier pdf d’un mémoire de fin d’études

Les outils du diagnostic financier

Les outils du diagnostic financier sont des moyens permettant d’interpréter la situation de l’entreprise, tels le compte de résultat par nature et le bilan ; l’interprétation des documents financiers est par ailleurs facilitée par l’existence d’indicateurs caractéristiques, les ratios.

Le compte de résultat par nature

Les ratios d’un compte de résultat par nature sont les suivants :

• La valeur ajoutée de résultat

Elle exprime une création de valeur que l’entreprise, dans l’exercice de ses activités professionnelles courantes, apporte aux biens et aux services en provenance des tiers. Elle représente la différence entre la production de la période et les consommations de biens et services fournis par des tiers dans le cadre de cette production.

Dans une approche additive, on définit la valeur ajoutée comme des rémunérations de facteurs de production. Car elle renseigne en effet sur le degré d’intégration de l’entreprise dans l’économie d’une nation.

Production de l’exercice

– Consommations de l’exercice

= VALEUR AJOUTEE

La production de l’exercice est l’ensemble des biens ou des services qui interviennent dans le cycle d’exploitation de l’entreprise pour être vendus :

– à l’état (production vendue) ;

– en termes de processus de production à venir (production immobilisée) ;

– en cours (production stockée).

• L’excédent brut d’exploitation (E.B.E)

L’excédent brut d’exploitation est ce qui reste de la valeur ajoutée après le règlement des impôts, des taxes et des versements assimilés, et des charges de personnel.

Diagnostic financier de la société M.F.T.I.

• Le résultat opérationnel

Le résultat opérationnel est obtenu après déduction des amortissements et des prévisions opérationnelles.

• Le résultat financier

C’est la différence entre les produits et les charges financières. Il tient compte de la politique de financement de l’entreprise.

• Le résultat avant impôt

Il mesure la performance de l’activité économique et financière de l’entreprise.

• Le résultat net des activités ordinaires

Ce résultat est obtenu après déduction des impôts sur le bénéfice (30% actuellement). Il permet de connaître si l’entreprise est bénéficiaire ou déficitaire, ses charges étant comparées à ses produits.

• La capacité d’autofinancement

Elle se calcule sur le résultat net de l’exercice d’une entreprise, plus les dotations (nettes de reprises) aux amortissements et aux provisions.

Le bilan

Le bilan est un état récapitulatif des éléments actifs, des éléments passifs et de leur différence correspondant aux capitaux propres. Le bilan présente la situation des droits et des obligations de l’entreprise et une description des moyens mis en œuvre par l’entreprise.

Les actifs représentent les ressources contrôlées par l’entité à la date de clôture des comptes :

– L’actif non courant comprend des éléments que l’entreprise détient ou utilise, ayant un caractère continuel et durable dans son exploitation.

– L’actif courant est l’ensemble des éléments

* que l’entreprise s’attend à pouvoir réaliser ;

* qui constituent la trésorerie ;

* dont la détention ne dépasse pas 12 mois.

Les passifs sont constitués des obligations actuelles de l’entité, résultant des évènements passés et dont l’extinction se traduit pour l’entité par une sortie de ressource :

– Les passifs courants sont des dettes de l’entreprise – dans son cycle d’exploitation – dont elle doit s’acquitter dans un délai maximal de 12 mois.

– Les passifs non courants comprennent tous les éléments qui ne sont pas des actifs courants.

Les capitaux propres, appelés fonds propres ou actifs nets, sont des éléments « résiduels », constituant la ressource de l’entreprise après déduction de l’actif par le passif.

En vue d’un diagnostic financier, il est nécessaire d’établir le bilan : bilan fonctionnel et bilan financier.

• Bilan fonctionnel

Le bilan fonctionnel n’est autre que le bilan préconisé par le plan comptable. Il est dit fonctionnel car les postes sont classés suivant la fonction à laquelle ils se rapportent. Dans le bilan fonctionnel, nous avons les fonctions suivantes :

1. la fonction de financement qui regroupe les capitaux propres, les dettes financières à long et à moyen terme, ainsi que les amortissements et les provisions : c’est l’emploi stable, ou ressource durable, d’une entreprise (ce poste résulte des décisions d’investissement, il correspond à l’actif immobilisé) ;

2. la fonction d’investissement qui reçoit toutes les immobilisations incorporelles, corporelles et financières ( quelle que soit leur durée de vie) ;

3. la fonction d’exploitation – au sens large – qui reçoit tous les autres postes.

Le bilan fonctionnel s’établit en partant du bilan comptable avant la répartition du résultat par une organisation :

– L’actif regroupe les postes directement liés ou non aux opérations du cycle d’exploitation :

• les stocks, les créances clients et les comptes rattachés qui constituent l’actif circulant d’exploitation (A.C.E.) ;

• les postes liés aux opérations diverses qui représentent l’actif circulant hors exploitation (A.C.H.E.) ;

• les postes de disponibilités (banque, caisse, …) qui forment l’actif de trésorerie (T.A.).

– Le passif est formé par tous les différents postes également liés ou non aux opérations du cycle d’exploitation :

• les dettes fournisseurs et comptes rattachés, les dettes fiscales et sociales … qui constituent le passif circulant d’exploitation (D.E.) ;

• les postes liés aux opérations diverses (les dettes sur immobilisations, les dettes fiscales relatives à l’impôt sur le bénéfice…) qui concernent les dettes hors exploitation ( D.H.E.) ;

• les concours bancaires courants et les soldes créditeurs de banques qui forment le passif de trésorerie (T.P.) ;

• le fonds de roulement net global (FRNG) qui est la partie de la ressource durable concourant au financement de l’actif circulant. Nous avons deux méthodes de calcul pour le trouver,

– soit par la différence entre les ressources durables et les emplois stables :

FRNG = R.S – E.S

• Bilan financier

Dans un bilan financier, l’analyse s’établit dans le but de mesurer les risques encourus par l’entreprise en regard des dettes, des créances et de leurs échéances. Le bilan financier est établi en partant du bilan après l’affectation du résultat et en travaillant sur le montant net des amortissements et des provisions.

A l’actif, les biens sont repris à leur valeur réelle et, au passif, les capitaux propres sont déduits de la variation des plus values. Les actifs sans valeur sont supprimés de l’actif (des capitaux propres).

Ainsi, l’actif net représente pour une société tout ce qui lui reste après avoir tout vendu et après avoir payé toutes les dettes, et l’actif fictif est l’ensemble des actifs sans valeurs.

Les ratios

Le ratio est un rapport entre deux grandeurs caractéristiques. En général, il est utilisé par les banquiers et les financiers d’entreprise. Il s’applique non seulement à l’examen du bilan pour en apprécier la structure de l’actif et de l’endettement, mais également à l’étude des comptes de résultats de façon à faire ressortir la structure de l’exploitation et la rentabilité.

La technique des ratios constitue un instrument de décision financière, soumis toutefois aux conditions suivantes :

– Il faut établir le bilan et les comptes de résultat de telle sorte qu’ils permettent d’étudier l’évolution des ratios.

– Il faut définir le secteur d’activité de l’entreprise et sa dimension, de façon à pouvoir comparer les ratios à une norme, qui est généralement la moyenne sectorielle des différents ratios utilisés.

Le calcul du ratio sur une seule période est sans point de comparaison possible, il n’aurait alors aucune signification et ne permet pas de porter un jugement sur la situation de l’entreprise.

Les ratios les plus utilisés peuvent être classés en 4 groupes :

– les ratios de structure du bilan ;

– les ratios d’équilibre financier :

– les ratios de gestion ;

– les ratios de rentabilité.

• Les ratios de structure du bilan

Comme le bilan se décompose en deux parties distinctes, celui de l’actif d’un côté et celui du passif de l’autre, des ratios correspondent logiquement à chacun d’eux.

A- Ratios de la structure relatifs à l’actif

Les ratios indiquent la composition du capital de l’entreprise (à « lourde » ou à faible intensité capitalistique) qui est lié à son type d’activité et au secteur auquel elle appartient.

B- Ratios de la structure relatifs au passif

Les ratios du passif les plus utilisés mesurent respectivement les parts du financement propre et celles de l’endettement, permettant ainsi d’apprécier le risque éventuellement couru par les créanciers de l’entreprise. En général, une entreprise très endettée aura plus de difficultés à traverser une crise économique ou à supporter une politique d’encadrement de crédit. Le risque réside dans le fait que :

– les encaissements sont aléatoires ;

– les décaissements sont obligatoires ;

– les charges financières doivent être réglées sous peine de provoquer l’état de cessation de paiement.

* Le ratio d’autonomie financière à long terme :

Capitaux propres

Capitaux permanents

Lorsque ce ratio est inférieur à 0.5, c’est-à-dire lorsque l’endettement à long et moyen terme excède les capitaux propres, on peut considérer, selon les normes bancaires traditionnelles, que la capacité d’emprunt de l’entreprise est saturée. Les banques refusent généralement de consentir de nouveaux crédits aux entreprises déjà fortement endettées : c’est pourquoi de nombreuses entreprises doivent au préalable réaliser des augmentations de capital pour pouvoir prétendre ensuite bénéficier de nouveaux crédits.

• Les ratios d’équilibre financier

Les ratios d’équilibre financier permettent de porter un jugement sur la liquidité détenue par l’entreprise et sur sa solvabilité. Ils nous renseignent par ailleurs sur le fonds dont l’entreprise aurait éventuellement besoin, non seulement dans le cadre de ses investissements mais également dans celui de l’exploitation, la détermination des ratios de fonds de roulement et des ratios de trésorerie nous permettant alors de définir ces besoins.

A- Ratios de fonds de roulement

Le ratio de fonds de roulement se calcule de deux façons :

* à partir du haut de bilan :

Capitaux permanents

Actif immobilisé corrigé

Quand ce ratio est supérieur à 1, cela signifie que le fonds de roulement est positif, donc l’entreprise dispose d’une marge de sécurité ; dans le cas contraire, la société a besoin d’un financement externe ou de fonds apportés par les associés selon le cas.

* par le bas de bilan :

Actif circulant corrigé

Dettes à C.T

Nous l’appelons fréquemment « ratio de liquidité générale ».

Pour évaluer l’importance du fonds de roulement, il est nécessaire de le comparer aux stocks et d’en calculer le ratio (ce ratio montre la proportion de financement des stocks par les capitaux permanents):

Fonds de roulement x 100

Stocks et en-cours

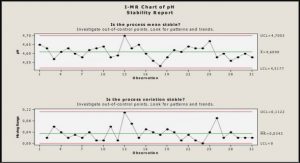

B- Ratios de trésorerie

Les ratios de trésorerie donnent une certaine mesure de la solvabilité à court terme de l’entreprise, de aa capacité à faire face au paiement de ses dettes à court terme. L’estimation de la solvabilité de l’entreprise est donnée par les formules suivantes :

* Ratio de trésorerie relative

Créances et Disponibilités

Dettes à court terme

* Ratio de trésorerie immédiate

Disponibilités

Dettes à court terme

Ces deux ratios ne constituent que des éléments de comparaison dans le temps au sein de l’entreprise : ils ne permettent pas d’en porter un jugement sur la situation de trésorerie réelle car les facteurs qui influencent sur la trésorerie sont trop nombreux.

• Les ratios de gestion

Les ratios de gestion tiennent compte du C.A. réalisé par l’entreprise et en déterminent la vitesse de rotation des biens réels et financiers (créances ou dettes). En règle générale, la rotation d’un bien se mesure par le rapport chiffre d’affaires / éléments d’actif ou de passif :

Chiffre d’affaires

Éléments d’actif ou de passif

Pour connaître la fréquence d’une telle rotation, il est procédé au calcul de :

– la vitesse de rotation du capital,

– la vitesse de rotation des stocks.

|

Table des matières

INTRODUCTION

PEMIERE PARTIE : MADAGASAR FROID ET TECHNOLOGIE INDUSTRIELLE

Chapitre I- PRESENTATION DE LA SOCIETE

Section1- Historique

Section2- Structure organisationnelle

Section3- Activité – Mission – Objectif

3.1- Activité

3.2- Mission et objectif

Chapitre II- THEORIE GENERALE SUR L’OUTIL DE GESTION

Section1- Système comptable

Section2- Les outils de gestion comptable

2.1- Comptabilité générale

2.2- Comptabilité financière : analyse financière

2.2.1- Procédure de l’analyse financière

2.2.2- Les outils du diagnostic financier

2.2.2.1- Le compte de résultat par nature

2.2.2.2- Le bilan

2.2.2.3- Les ratios

2.2.3- Comment faire un bon diagnostic ?

2.3- Comptabilité budgétaire

Chapitre III- DIAGNOSTIC FINANCIER DE LA SOCIETE MADAGASCAR FROID ET TECHNOLOGIE INDUSTRIELLE

Section 1- Analyse à partir du compte de résultat

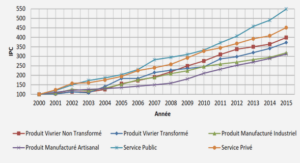

1.1- Evolution du chiffre d’affaires

1.2- Ratios de chaque indicateur économique

1.3- Structure des charges par rapport au chiffre d’affaires

1.4- Evolution des charges

Section 2- L’étude des ratios

2.1- Ratios de la structure financière

2.1.1- Ratios relatifs à l’actif du bilan

2.1.2- Ratios relatifs au passif du bilan

2.2- Ratios de l’équilibre financier

2.3- Ratios de gestion

2.4- Ratios de la rentabilité

DEUXIEME PARTIE : IDENTIFICATION ET FORMULATION DES PROBLEMES

Chapitre I- PROBLEMES RENCONTRES DANS L’ORGANISATION INTERNE DE LA SOCIETE (M.F.T.I.)

Section 1- Structure organisationnelle simple

1.1- Manque de personnel

1.2- Confusion des taches

1.3- Retard dans le traitement des documents

Section 2- Difficulté de suivi de la situation financière

2.1- Manque de suivi des pièces de trésorerie

2.2- Non-respect de politique de crédit

2.3- Manque de contrôle de trésorerie

CHAPITRE II- PROBLEMES LIES A L’ACTIVITE

Section 1- Baisse du chiffre d’affaires

1.1- Variation conjoncturelle des ventes

1.2- Non-adaptation de politique de vente

Section 2- Dégradation de la rentabilité

2.1- Non-rentabilité commerciale

2.2- Insuffisance de performance

TROISIEME PARTIE : PROPOSITIONS DES SOLUTIONS

Chapitre I- SOLUTIONS RELATIVES A L’ORGANISATION INTERNE DE LA SOCIETE

Section 1- Amélioration de la structure

1.1- Répartition des taches

1.2- Mise en place d’un circuit de documents

1.3- Recrutement de personnel au service administratif et comptabilité

Section 2- Réorganisation de la fonction finance

2.1- Révision de politique de crédit

2.3- Contrôle hebdomadaire de la trésorerie

Chapitre II- SOLUTION INHERENTE A L’ACTIVITE

Section 1- Développements du chiffre d’affaires

1.1- Choix des stratégies de développement

1.1.1- La spécialisation

1.1.2- La croissance

1.1.3- La diversification

1.2- Sensibilisation du client

Section 2- Utilisation de méthode budgétaire

2.1- Budget de ventes

2.2- Budget d’approvisionnement

2.3- Budget de charges

2.4- Budget des trésoreries

Chapitre III- SOLUTIONS RETENUES ET RESULTATS ATTENDUS

Section 1- Solutions retenues

1.1- Mise en place d’un circuit de documents

1.2- Etablissement de brouillard de banque et du brouillard de caisse

1.2.1- Brouillard de caisse

1.2.2- Brouillard de banque

1.3- Elaboration des budgets

1.3.1- Budget de ventes

1.3.2- Budget de charges

1.3.3- Budget d’approvisionnement

1.3.4- Budget de trésorerie

Section 2- Résultats attendus – Recommandations générales

2.1- Résultats attendus

2.1.1- Résultats économiques

2.1.2- Résultats financiers

2.1.3- Résultats sociaux

2.2- Recommandations générales

2.2.1- Recrutement du personnel au service administratif et comptabilité

2.2.2- Rationalisation de différentes charges

CONCLUSION GENERALE

ANNEXE

BIBLIOGRAPHIE

Télécharger le rapport complet