Télécharger le fichier pdf d’un mémoire de fin d’études

Les mesures de la capacité contributive

Les instruments utilisés sont pour la plupart du temps : le revenu, la richesse et la consommation. Mais à côté des deux types d’équité,MUSGRAVE R.A a proposé trois types de concepts d’équité :

– Le Sacrifice Absolu Egale (SAE) :

Quelque soit le niveau du revenu R avant impôt et s oit U(R) l’utilité correspondante, chaque contribuable doit abandonner par l’impôt une quantité d’utilité totale égale à [∆-U(T)] qui devrait être la même pour tous les individus.

– Le Sacrifice Proportionnel Egal (SPE) :

Le sacrifice doit être sur un niveau où le rapportde l’utilité perdue par l’impôt et l’utilité initiale de chaque individu soit le même.

– Le Sacrifice Marginal Egal (SME) :

Ce dernier type d’équité suppose que l’utilité marginale du revenu, après imposition, doit être égale pour les deux individus.

Si l’on applique ces définitions précitées à deux gentsa économiques A et B, on aurait :

SAE : [-∆UT(T)a] = [-∆UT(T)b].

SPE : [-∆UT(T) / UT(R)]a = [-∆UT(T) / UT(R)]b.

SME : {δ [UT(R)-∆UT(R)] / δ UT(R)}a =UM(R-T)a = UM(R-T)b.

Hypothèses du modèle

– La mesure de la capacité contributive est l’utile UT(R) en cardinal

– Les individus ont des goûts identiques

– L’utilité marginale du revenu est décroissante

– Le montant et la distribution du revenu sont fixésavant impôt

– Le rendement fiscal est constant

Le principe d’équivalence

Dans ce contexte, il faut considérer simultanémentl’utilisation et la ressource du revenu. Il est donc important de souligner qu’il existe une relation étroite entre les dépenses et les sources de financement. Le principe de l’équivalence constitue le fondement des théories des échanges volontaires. La détermination des dépenses publiques et de la répartition des charges fiscales est considérée comme étant un échange entre consommateur et Etat. Plus concrètement, « je paie un prix fiscal en rapport avec l’utilisation de ce service ». On peut le comparer à une redevance d’utilisation et son mode d’allocation est similaire au marché car les prix y sont fixes et les consommateurs s’y adaptent. Similairement, la quantité de bien est unique (c’est la caractéristique d’un bien collectif) et le prix s’ajuste. Ici le prix équivaut à l’impôt.

Ainsi chacun paie un prix fiscal par rapport aux évaluations marginales de prestations publiques dont il a bénéficiées ;

Tous ceux-là sont valables sous certaines condition s :

– Fonction de demande de chaque contribuable connue

– Possibilité d’identifier le bénéficiaire

– Possibilité d’exclusion

– Indivisibilité modérée de l’offre

– Effet externe modéré

Il est donc clair que si l’on veut satisfaire le principe d’équivalence, on doit établir des règles qui interdisent les non-payeurs à consommer le bien ou le service. Il est alors nécessaire de déterminer la part divisible et individualisable d’un service dans la part d’externalité, de manière à répartir les coûts en roportion.

Dans cette optique on peut parler de « citoyen payeur » et de dégradation de bien public.

Le principe de neutralité

Nous allons prendre l’analyse d’A. SMITH pour mieux appréhender ce principe. Il a affirmé que : « La puissance d’un Etat réside danssa capacité d’accroitre sa richesse et une imposition qui freinerait ce mouvement positif ne serait pas souhaitable2. ».

EVALUATION DES MATIERES IMPOSABLES

Le système possède trois méthodes d’évaluation : évaluationl’ directe, le système indiciaire et le système forfaitaire.

L’évaluation directe

Cette méthode repose sur la précision de la loi. Eneffet, l’administration se borne sur les éléments définis par la loi. Ainsi elle se limite à constater l’apparition de ces éléments et jouent à titre de sanction en cas d’absence de déclaration ou de fausse déclaration.

La méthode indiciaire

L’administration se réfère sur les signes extérieurs, sur les indices apparents qui indiquent avec une probabilité les ressources. Facilement contrôlables, ces indices mettent les particuliers à l’abri de toute inquisition, mais co nduisent à des approximations grossières et ne peuvent être appliquées à certaines matières imposables (capitaux mobiliers). L’évaluation indiciaire ne joue que subsidiairement : pour les personnes dont le train de vie semble incompatible avec le revenu déclaré.

La méthode forfaitaire

Sans estimation préalable, la matière imposable est évaluée par forfait légal ou conventionnel.

Forfait légal

La loi détermine par présomption les revenus et prévoit le barème applicable ; des dispositions tendent à une précision (ex : le forfait agricole, la déduction forfaitaire pour les frais professionnels des salariers).

Forfait conventionnel

Prévu également par la loi, cette méthode permet aucontribuable de négocier avec les administrations ; il n’y a pas de contrat préalable mais seulement une entente à partir des exercices antérieurs (en cas de désaccord, une procédure d’arbitrage est admise : commission paritaire). Facile à recouvrer et à liquider, ce fo rfait, après accord, exonère les contribuables des contrôles tracassiers. Mais il n’aboutit qu’à u ne évaluation inférieure de la réalité. On peut ainsi affirmer que l’interdiction d’une évolution en cas de hausse de prix implique surement des rigidités. Elle permet en fait de déguiser un égrèvementd en faveur de certaines catégories.

LES RAISONS D’ÊTRE DE L’IMPÖT

Pour bien connaitre la nécessité de l’impôt, il est important de spécifier sa place dans le budget et aussi de signaler son rôle dans la vie économique.

La place de l’impôt dans le budget

On sait tous que l’impôt est l’une des ressources f inancières publiques. Il permet à l’Etat de fonctionner. Mais il faut remarquer que la structure fiscale dans les pays développés diffère de celle des pays sous-dévéloppés. Pour mieux comprendre ce qui vient d’être dit, nous allons prendre un à un ces deux catégories de pays.

Les effets macroéconomiques de l’impôt

Quand on parle d’effets macroéconomiques de l’impôt , la première question qui vient à l’esprit est : quel impact l’impôt a sur la crois sance?

Incidence de l’impôt sur la croissance

On sait par expérience que plus de croissance implique plus d’impôt mais l’inverse n’est pas forcement vrai.

Selon encore Joseph E. STIGLITZ : « Une augmentation d’impôt a peu d’impact sur la croissance ». Les impôts ne sont pas aussi dange reux comme les études théoriques le prévoyaient.

Toutefois, à long terme, une baisse de l’impôt sur les recherches-développement et sur l’investissement, est très favorable à la croissanc e.

Similairement à l’analyse qui a été faite dans les effets microéconomiques, on doit aussi prendre en compte plusieurs éléments.

Exemples : si les règles en matière d’imposition ne sont pas claires, cela aurait un impact sur les projets d’investissement et sur la croissance.

La politique fiscale joue donc un rôle prépondérantsur les incidences de l’impôt.

La structure fiscale est aussi déterminante car si l’on augmente les IR, cela va entrainer une baisse de la production et touchera la croissance. De même pour les taxes sur la consommation, elles ont des impacts sur l’épargne des ménages et donc sur l’investissement, et à long terme elles vont influencer la croissance .

Remarque :

Il ne faut pas prendre à la lettre ce que Joseph E. STIGLITZ a affirmé, il faut faire une nuance. Effectivement, une augmentation légère du auxt d’imposition n’aura pas d’effet sur la croissance mais une grande hausse pourrait nuire à cette dernière car cet accroissement risque de constituer un frein à la production ou à la cons ommation c’est-à-dire à l’activité économique et par conséquent à la croissance.

Tels sont les impacts de l’impôt sur la croissance, qu’en est-t-il sur l’inflation ?

Impact de l’impôt sur l’inflation

Il est inutile de mentionner que l’impôt est corrélé positivement à l’inflation. Justement, l’application d’une taxe ou d’un impôt a ugmente le niveau des prix. Pour être plus claire, les taxes sur la consommation rehaussent les prix des biens et donc influent sur la demande globale.

Il faudrait donc prendre en compte la structure de l’impôt, sa nature, l’environnement politique et économique ainsi que la politique fiscale pour pouvoir comprendre les effets macroéconomiques de l’impôt. Les incidences de l’im pôt peuvent varier selon la nature de l’impôt en question et peuvent par conséquent toucher les agrégats macroéconomiques comme : le chômage, l’inflation, la croissance etc. …

Après avoir vue les impacts des impôts, nous allons nous focaliser sur les problèmes rencontrés à propos des impôts en tenant toujours c ompte des objectifs fixés par l’Etat.

LES PROBLEMES D’OPTIMISATION DE L’IMPÖT

Tout Etat a pour objectif d’atteindre une autonomie du point de vue ressource, surtout financière. Financer ses dépenses par ses propres moyens serait donc une solution pour éviter l’endettement. Ceci dit, il faut optimiser le rendement des recettes fiscales. Dans ce chapitre, on va parler de l’optimisation de l’impôt. Il est à remarquer que la manipulation de la pression fiscale n’est pas sans risque, mais même sans cetteintervention, il y a toujours des problèmes qui échappent totalement aux contrôles de l’Etat.

On peut classer ces problèmes selon leur nature. Ainsi, on distingue :

Les barrières techniques

Elles relèvent du caractère intrinsèque de l’impôt, c’est-à-dire des bases des assiettes, les structures du système fiscal et de la pression fiscale.

Les bases des assiettes :

En quoi les bases des assiettes posent-elles des problèmes aux rendements ?

Sous l’hypothèse que les agents économiques sont rationnels, surtout les consommateurs et que la base des assiettes est étroite, la manipulation de la pression fiscale n’a aucun effet sur le rendement et risque même de le diminuer. Ceci touche surtout les impôts indirects, en particulier les impôts sur la consommation. En effet, l’augmentation d’une taxe sur un produit va faire diminuer la consommation de ce bien mais va accroître celle de son substitut proche. La perte de recette sur le premier produit va être compensée par l’augmentation de l’autre. Il n’y aurait donc pas d ’effet, la base de l’assiette neutralise l’effort.

Supposons maintenant que la base est large, le consommateur a bon de se tourner vers un autre produit, la base toute entière est frappéepar une hausse de pression. C’est seulement dans cette condition qu’une manipulation de taux peut être efficace du point de vue rendement.

La structure du système fiscal

Il est primordial de savoir sur quelle structure reposent les recettes. Il est à noter que même dans les pays modernes, les recettes sont basées sur quelques impôts seulement. En France par exemple : 75% des recettes fiscales proviennent de trois impôts : IR = 20%, Impôt sur les sociétés = 10%, Impôt sur les dépenses (TVA) = 45%.

A Madagascar, les recettes fiscales reposent essentiellement sur l’IR BG = 44.7% et les impôts sur biens et services = 49.0%( données en 2007).

Cette concentration rend difficile l’aggravation de la pression fiscale et rend en même temps le système très vulnérable aux chocs.

Remarque.

Dans les pays industrialisés, la part des impôts indirects dans les recettes, est plus importante que celle des impôts directs. Cette situ ation est aussi observée dans les pays sous développés.

En partant de ce constat et en connaissant que les impôts directs sont subits mais fortement réfutés, on peut dire que la manipulationdes taux est presque défendue. D’où le dilemme dans l’optimisation du point de vue recette .

Le taux ou la pression fiscale

En ce qui concerne le taux, il est difficile de définir avec précision celui qui permet d’optimiser le rendement sans qu’il y ait un effet pervers.

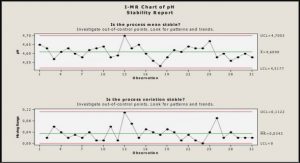

L’économiste A. B. LAFFER a étudié ce problème. Il a proposé le graphe ci-rèsap.

|

Table des matières

Partie I : Les concepts globaux sur l’impôt

CHAP I : GENERALITE SUR L’IMPOT

SECTION 1 : DEFINITION

SECTION 2 : LES DIFFERENTS PRINCIPES DE L’IMPOT

SECTION 3 : LES CLASSIFICATIONS DE L’IMPOT

SECTION 4 : EVALUATION DES MATIERES IMPOSABLES

CHAP II : LES RAISONS D’ETRE DE L’IMPOT

SECTION 1 : LA PLACE DE L’IMPOT DANS LE BUDGET

SECTION 2 : LES DIFFERENTES FONCTIONS DE L’IMPOT

PARTIE II : LES ENJEUX DE L’IMPOT

CHAP III : LES EFFETS ECONOMIQUES DE L’IMPOT

SECTION 1 : LES EFFETS MICROECONOMIQUES

SECTION 2 : LES EFFETS MACROECONOMIQUES DE L’IMPOT

CHAP IV : LES PROBLEMES D’OPTIMISATION DE L’IMPOT

SECTION 1 : LES BARRIERES TECHN

SECTION 2 : LES BARRIERES PSYCHOLOGIQUES

SECTION 3 : LES AUTRES BARRIERES A L’OPTIMISATION DES RENDEMENTS FISCAUX

PARTIE III : ANALYSE SUR LE CHOIX ET SUR LA POLITIQUE D’OPTIMISATION DE L’IMPOT

CHAP V : CALCUL DES IMPOTS

SECTION1 : L’IMPOT PROGRESSIF

SECTION 2 : IMPOT REGRESSIF

SECTION 3 : LES ARGUMENTS EN FAVEURS DE CES DEUX TYPES DE CALCUL

CHAP VI : LES PROBLEMES D’OPTIMISATION DE L’IMPOT

SECTION 1 : LES BARRIERES TECHNIQUES

CHAP VII : CONFRONTATION DU SYSTEME FISCAL MALGACHE AVEC LE BON SYSTEME

SECTION 1 : CONSTAT SUR LE SYSTEME MALGACHE

SECTION 1 : LES SUGGESTIONS SUR LA POLITIQUE A ADOPTER

Conclusion

Télécharger le rapport complet