Télécharger le fichier pdf d’un mémoire de fin d’études

La Bourse contribue à la croissance économique selon Lévine

Cette sous-section démontre les contributions de la Bourse à la croissance économique. Celle-ci a plusieurs facteurs comme la liquidité des marchés boursiers, la diversification du risque portefeuille et la surveillance des dirigeants d’entreprises et l’exercice du contrôle.

Premier facteur : liquidité des marchés boursiers

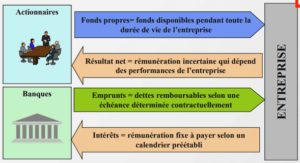

Elle offre aux investisseurs des titres pouvant être vendus à tout moment pour réaliser leur épargne. Parallèlement, les entreprises peuvent lever des capitaux à travers l’émission de titres de long terme. De ce point de vue, la Bourse contribue à une meilleure allocation des capitaux. Ainsi la liquidité des Bourses améliore les perspectives de croissance économique de long terme.

Deuxième facteur : diversification du risque portefeuille

En matière boursière, l’épargne investie permet aux investisseurs de diversifier leur risque de portefeuille par l’acquisition de différents titres. Ceux-ci représentent une proportion du capital ou de la créance d’une entreprise. Le principe de la diversification incite les investisseurs à acquérir des titres de projets de technologies. Ainsi, le marché boursier qui facilite la diversification du risque encourage l’innovation technologique qui affecte la croissance économique de long terme.

Troisième facteur : la fonction de surveillance et de contrôle

Cette mobilisation de l’épargne auprès des différents agents sera difficile s’il n’y a pas de mécanismes de contrôle et de surveillance des entreprises. Les épargnants doivent assurer ces fonctions avant d’investir. Autrement, en présence de telle structure, les investisseurs n’assurent pas ces coûts et par conséquent sont plus disposés à investir.

En somme, la finalité recherchée étant de favoriser une meilleure allocation de l’épargne pour une croissance économique. Par exemple, dans le cas de la BRVM, ce que nous allons étudier dans le chapitre 2, la justification de sa création par la nouvelle théorie institutionnelle sous-entend une amélioration de l’allocation des ressources dans une économie, par conséquent des effets positifs sur la croissance.

La théorie de John Maynard Keynes à propos de la Bourse

L’économiste britannique John Maynard Keynes2 rompt avec la théorie économique « classique » en affirmant la nécessité de mettre en oeuvre des politiques gouvernementales innovantes. C’est pour cela qu’il nie catégoriquement la Bourse. Pour lui la Bourse est comme un concours de beauté d’une part, et pas efficiente pour l’investissement d’autre part. Sa vision à propos de la Bourse nous conduit à bien ordonnancer les étapes nécessaires à la synthèse lors de sa conception dans la partie 2.

Ses critiques

La Bourse comme théorie du concours de beauté

John Maynard Keynes a critiqué sur l’efficience de ce type de marché. Il a d’abord défendu l’idée que la « Bourse » (c’est-à-dire le marché secondaire) se compare à un « concours de beauté ». Celui-ci considère que pour gagner en Bourse, il ne faut pas investir sur l’entreprise potentiellement la plus rentable, mais sur l’entreprise dont tout le monde pense qu’elle est potentiellement la plus rentable.

Vision de la Banque Mondiale à propos des institutions actuelles

La banque mondiale a publié un Rapport sur le développement dans le monde en 2002. Ce rapport évoquait essentiellement la complexité et l’inefficacité des institutions surtout dans des pays pauvres, des leçons d’expériences et enfin la nécessité d’améliorer les institutions.

Complexité et inefficacité des institutions

D’après ce rapport, la complexité et l’inefficacité des institutions sont un problème couramment rencontré. Selon alors Roumeen Islam5, « La complexité excessive de la réglementation est particulièrement problématique dans les pays pauvres. (…). Ce type de réglementation a pour effet d’aggraver la corruption, de détourner l’énergie et d’abaisser la productivité». Son objectif est de protéger les consommateurs et les entreprises.

Il y a donc un problème de la complexité et de l’inefficacité des institutions qui se pose fréquemment, en particulier pour les plus défavorisés des pays pauvres. C’est ainsi qu’au Mozambique il faut accomplir 19 formalités, attendre cinq mois et acquitter un montant supérieur au revenu annuel moyen par habitant pour enregistrer une nouvelle entreprise. En Australie, en revanche, il suffit de deux formalités, de deux jours et d’une somme équivalant à 2 % à peine du revenu annuel moyen par habitant pour effectuer la même opération. Pour sortir de cette impasse, il suffit de tirer des expériences probantes.

Inexistence d’un modèle universel

Dans le domaine du développement, on a tendance à prendre compte des résultats satisfaisants dans un ou plusieurs pays et à tenter ensuite de transposer la formule dans le pays en question. C’est pourquoi, Islam affirme : « En matière d’institutions, il n’y a pas de modèle universel ».

Ce rapport a remarqué qu’au début et au milieu des années 90, la Gambie et la Zambie ont tenté de mettre en place des marchés boursiers en créant des marchés des valeurs et en formant le personnel nécessaire. Les entreprises inscrites à la cote étaient cependant si peu nombreuses, et le volume de transactions si faible, que les marchés ne pouvaient générer suffisamment de commissions pour s’autofinancer. Nous pouvons alors dire que s’il n’y a pas de modèle universel des institutions, celles-ci nécessitent par contre son adaptation au pays en question.

La réduction de la pauvreté passe par l’amélioration des Institutions

D’après ce rapport, Nicholas Stern6 explique, « En l’absence d’institutions efficaces, les plus démunis et les pays pauvres sont dans l’impossibilité de tirer parti de l’économie de marché ». Autrement-dit, les pays qui s’attaquent systématiquement à ces problèmes et mettent en place des structures institutionnelles adaptées aux besoins locaux peuvent accroître les revenus de manière spectaculaire et faire sensiblement reculer la pauvreté.

Une fois les institutions adaptées au pays d’accueil, toute politique de développement est possiblement réalisable. Par extension, une institution efficace favorise la création de la Bourse. 6. Economiste britannique. Ancien chef économiste et vice-président senior de la Banque mondiale de 2000 à 2003.

Comparaison par le taux de rotation

Le taux de rotation ou ratio de liquidité du Marché est le rapport de volume de transaction avec le capital en circulation. Plus le ratio de liquidité est élevé, plus liquide est le marché et plus ce dernier peut attirer des investisseurs.

Prenons par exemple la Bouse en Afrique du Sud en 2006, le montant 312 300 000 000, trouvé dans le paragraphe b ci-dessus, divisé par le montant 711 230 000 000 trouvé dans le tableau 2 donne un ratio sensiblement égal à 44%. Et d’après les résultats des paragraphes a) et b) ci dessus, les ratios des pays restant étudiés sont évidemment inférieurs à un.

Marché des obligations

La deuxième composante principale des Bourses africaines est le marché des obligations. Les données avancées ci-dessous sont issues des banques centrales en 2007.

Comparaison par la capitalisation

En Afrique de l’ouest, la capitalisation de la BRVM est de 57,5 milliards USD en 2006. En Afrique australe, celle de l’Afrique du Sud a eu un encours 105,5 milliards USD à la fin 2006 loin devant celui de la CASE 11,269 milliards dollars.

Nous pouvons dire que le marché sud-africain des obligations tient encore le premier rang. L’Etat et les institutions financières sont très mobiles à mobiliser leurs ressources nécessaires au financement des industriels et socio de base.

Comparaison par le volume échangé ou transaction

Le marché obligataire sud-africain a enregistré une valeur de transaction de 2 024,9 milliards USD en 2007. Ce niveau de transaction dépasse de loin ceux observés à la Bourse de Maurice avec 3,5 millions USD.

En somme, la Bourse sud-africaine seule, vue la taille, le volume de transaction et de liquidité, est capable de fonctionner comme des grandes institutions. Ce pays est ouvert dans le système financier international.

Caractéristique des environnements boursiers au sud du Sahara

Cette sous-section sert pour commenter les autres Bourses en Afrique. Nous constatons d’après 2.1.1 que seule la Bourse sud-africaine fait une exception. Les obstacles rencontrés se situent au niveau des autres pays au sud du Sahara. Ils seront développés dans les points suivants tirés du rapport du CNUCED.

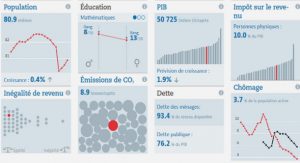

Contexte macroéconomique

Nous avons vu précédemment que pour développer un marcher boursier, il est important d’améliorer le contexte macroéconomique. Sur ce contexte, dans le rapport de CNUCED intitulé « le développement en Afrique », le continent a fait des efforts de développement de l’épargne et de l’investissement avant 2007. Ces efforts connaissent toutefois des limites liées à la taille de l’économie. Alors, pour les pays au sud du Sahara à l’exclusion de l’Afrique du sud, les problèmes comme suit sont soulevés :

– La faiblesse du revenu faute de l’investissement,

– Le taux de croissance moyen est éloigné de l’objectif de 7 à 8%. Ce taux normal pourrait engager une régression de la misère,

– La fuite des capitaux constituant un manque à gagner en termes d’épargne et d’investissement,

– Le niveau des exportations reste maigre faute du niveau de production entrainant l’appel massif à des investisseurs directs étrangers (IDE).

Secteur financier

Le secteur financier est confronté à un problème d’accès au secteur bancaire. Les dépôts sont faiblement rémunérés. Les taux d’intérêt prélevés par les banques rendent coûteux le recours au crédit. L’accès aux financements à long terme et la capacité de se financer par l’endettement local sont limités.

De plus, le faible nombre d’instruments de portefeuille disponibles freine aussi l’expansion des marchés de capitaux en Afrique. En outre, ces marchés de capitaux sont handicapés par le manque de transparence de la politique monétaire et par l’inexistence de seconds marchés.

Le secteur financier est confronté aussi à un problème de liquidité tel que la faiblesse des transactions et la taille des marchés est réduite: exemple : 56 entreprises cotées au Kenya, et 21 au Ghana.

L’environnement juridique et réglementaire

L’appel massif à des investisseurs directs étrangers (IDE) en Afrique est confronté à des problèmes comme suit. D’abord, l’environnement juridique et réglementaire est archaïque. Ensuite, les investisseurs étrangers accordent une confiance limitée dans le règlement des litiges. Enfin, les banques excluent la grande partie de la population par crainte de défaillances.

Par ailleurs, malgré la taille de l’économie informelle, les circuits financiers officiels ne tiennent généralement pas compte du secteur informel. Comme ces entreprises ne sont pas enregistrées, les banques prévoient des coûts de filtrage et de surveillance accrus.

Cadre fiscal

Concernant le cadre fiscal, celui-ci est inadapté en Afrique. L’Administration fiscale est faible et bureaucrate. Elle ne facilite pas le développement économique et financier.

Les réglementations fiscales et les taux d’imposition sont souvent perçus comme des entraves aux activités économiques en Afrique. Cela entraine des niveaux élevés d’évasion fiscale et de corruption.

Autres obstacles rencontrés

Les problèmes suivants provoquent la volatilité des cours : la faible diversification des branches ; l’instabilité politique et l’insuffisance informationnelle comme le manque de systèmes fiables et efficaces, le manque de règlement et de livraison, le manque de technologies et de qualifications.

Choix des échantillons

Dans cette section, nous allons prendre comme échantillon les Bourses suivantes : celle dans la zone Francophone comme la BRVM et celle de l’Afrique du Sud, pays Anglophone.

Zone francophone dans l’UEMOA : facteurs d’émergence de la BRVM

Cette sous-section montre que la création de la BRVM n’est pas un simple phénomène de mode. Au contraire, il s’agit d’une initiative qui repose sur une croissance économique réelle et potentielle et une option libérale des économies. L’UEMOA prévoit, dans son traité constitutif du 14 novembre 1973, la création d’un marché financier organisé.

Principalement, au plan de la politique monétaire, des réformes globales du marché monétaire ont été adoptées. Parmi ces réformes sont la mise en oeuvre des systèmes de réserves obligatoires pour les banques et la libéralisation des taux. Au plan économique et institutionnel, les réformes ont porté surtout sur une harmonisation du droit des affaires, et la création de la Bourse Régionale des Valeurs Mobilières (BRVM). Par ailleurs, un certain nombre de faits ont servi de motifs à la création de la BRVM. Il s’agit de :

– facteurs économiques (niveau du revenu national et niveau de l’épargne).

– facteurs institutionnels (option libérale et de marché) .

– l’inadéquation du système financier existant.

Nous allons montrer brièvement comment ces trois facteurs peuvent favoriser sa naissance. Puis, nous présentons le cadre sur lequel s’est fondée la BRVM.

|

Table des matières

PREMIERE PARTIE : CONDITIONS POUR LA CREATION D’UN MARCHE BOURSIER

Chapitre 1- Conditions tirées à partir de la vision des Spécialistes

Section 1.1- Deux visions contradictoires à propos de la Bourse

Section 1.2- Deux visions complémentaires à propos de l’institution

Chapitre 2- Conditions tirées à partir des émergences de la Bourse en Afrique

Section 2.1- Analyse de performance des Bourses en Afrique

Section 2.2- Choix des échantillons

Chapitre 3- Conditions tirées à partir du cas malgache

Section 3.1- Les acteurs du système financier

Section 3.2- Les marchés financiers existant

Section 3.3- Diagnostic du système financier

CONCLUSION

DEUXIEME PARTIE : MADAGASCAR, VERS L’ESSOR D’UN MARCHE BOURSIER

Chapitre 1- Analyse des contraintes

Section 1.1- Efforts mis en oeuvre

Section 1.2- Résultats de ces efforts

Section 1.3- Bilan économique

Chapitre 2- Essai de simulation

Section 2.1- Préparation du terrain

Section 2.2- Simulation

CONCLUSION

CONCLUSION GENERALE

Télécharger le rapport complet