Télécharger le fichier pdf d’un mémoire de fin d’études

Les principales caractéristiques des structures commerciales

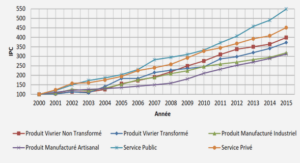

La structure productive des pays de l’UMOA conditionne la structure de leurs échanges. En effet, la faible capacité de production domestique est compensée par des importations de tout genre, y compris de denrées alimentaires de base. Les exportations de produits primaires constituent un des principaux moteurs de la croissance au sein de l’Union. Elles sont concentrées sur quelques biens primaires bruts ou peu transformés. Une telle concentration semble s’accentuer dans le temps. Par exemple, le cacao fut le principal poste à l’exportation sur la période 2000-2004 (soit 22% du total des exportations). Depuis 2005, les produits pétroliers occupent cette première place (soit 24% des recettes d’exportations). De même, la part de l’or et des métaux précieux est passée de 7% à 12% du total des recettes des exportations de la zone, en liaison avec l’exploitation de nouveaux gisements au Mali et au Sénégal. Cette dynamique a entraîné la contraction de la part des autres biens exportés de 43% à 33% entre 2000-2004 et 2005-2011 (voir Graphiques 1.3). La dépendance de la Côte d’Ivoire du cacao et des produits pétroliers illustre bien la concentration des exportations. Ces deux produits ont représenté 42,3% des recettes d’exportation du pays en 201011. La dépendance est encore plus marquée dans le cas de la Guinée Bissau. Les noix de cajou ont rapporté au pays 53,1% de ses recettes d’exportation en 20103.

La structure des exportations des pays membres de l’UMOA n’est pas fortuite. Elle n’est pas choisie non plus. En réalité, elle s’est imposée à travers l’héritage colonial. L’échec des politiques nationales d’industrialisation a favorisé la perpétuation d’une telle structure des échanges. Pour produire des biens manufacturés, porteurs de valeur ajoutée plus élevée et ainsi diversifier le panier des biens destinés à l’exportation, un tissu de production industriel étoffé est nécessaire. Cette capacité productive fait actuellement défaut. Aucun pays de l’Union n’a pas encore atteint le seuil critique d’accumulation de capital susceptible d’induire une diversification significative de ses exportations. La structure des exportations des pays de l’UMOA apparaît comme une conséquence de la faiblesse de leur tissu industriel. Des efforts sont déployés depuis la dévaluation du franc CFA de Janvier 1994 en vue d’une diversification progressive des exportations et d’une transformation locale préalable du cacao, du café, du coton, des arachides, etc. Mais les résultats obtenus à ce jour sont modestes et peu encourageants. Comme le note Moussone (2010), une analyse dynamique de la structure des exportations indique que le biais en faveur des produits primaires persiste durant plusieurs décennies. Ainsi, les opportunités potentielles offertes par l’appartenance à un regroupement économique et monétaire restent largement inexploitées.

Les pays de l’Union étant des « price takers », un tel modèle d’échanges extérieurs expliquerait dans une certaine mesure les déficits commerciaux enregistrés par les pays de l’Union (Moussone, 2010). Excepté la Côte d’Ivoire, la balance commerciale considérée sur la période 1975-2013 se révèle structurellement déficitaire dans les pays de l’UMOA (Voir le Graphique 1.4). Ce pays compense la diversification peu poussée de ses exportations par l’importance des volumes exportés. Pour les autres pays membres de la zone, la faiblesse de l’élasticité de l’offre des biens exportés relativement à la demande mondiale inhibe toute possibilité de réaction positive de la production permettant de tirer profit d’une conjoncture internationale favorable. Les recettes d’exportation – très peu élastiques – apparaissent alors structurellement insuffisantes pour couvrir des importations sans cesse croissantes.

Par ailleurs, la composition du panier des biens échangés constitue une des causes principales du déficit structurel de la balance commerciale des pays de la zone. Hormis la Côte d’Ivoire, les autres pays de la zone sont des importateurs nets de pétrole et en dépendent pour leur fourniture d’énergie.

La structure des échanges des pays de l’Union constitue également une source potentielle d’affaiblissement de l’impact des décisions de la politique monétaire. En effet, les pays de la sous-région compensent l’offre domestique insuffisante par l’importation des biens de toute nature. Les dépenses d’importations sont passées de 37,4% à 50,2% du PIB entre 2000 et 201312. Une dépendance aussi élevée des importations expose l’évolution des prix au sein de la zone aux chocs affectant les coûts de production des biens importés. Une telle dépendance explique également l’importance de l’inflation importée dans la détermination de l’inflation au sein de la zone13. Certes, la BCEAO n’a aucune prise sur les prix des biens importés. Elle ne peut contrôler l’inflation importée qu’en agissant sur la demande globale par un durcissement des conditions de crédit. Or, en présence d’une offre locale insuffisante, une mesure de politique monétaire visant une contraction des importations poussera les prix domestiques à la hausse et risque de porter sérieusement atteinte à la croissance domestique. De même, une politique monétaire trop relâchée pourrait exercer des tensions sur les réserves de change et entretenir des tensions inflationnistes. Ainsi, la structure des échanges apparaît comme une pesanteur à l’efficacité avec laquelle la banque centrale poursuit son objectif de lutte contre l’inflation.

En somme, la structure productive des pays de l’UMOA est fortement biaisée en faveur la production et l’exportation des biens primaires. La structure productive conditionne celle des échanges. En l’absence d’un secteur industriel développé, les biens exportés sont peu transformés. Or, il est généralement admis que la transmission de la politique monétaire à l’activité est relativement plus efficace lorsque le secteur industriel ou manufacturier occupe une place prépondérante au sein de l’économie. L’état embryonnaire du secteur industriel des pays de l’Union peut agir comme facteur d’affaiblissement de l’intensité avec laquelle les signaux des décisions de politique monétaire dans l’UMOA sont transmis à l’activité et aux prix. Par ailleurs, la structure productive en place n’a pas non plus permis l’émergence d’un système financier performant. Les systèmes financiers des pays formant l’UMOA sont peu développés. La prochaine section met en lumière les faiblesses du système financier en place dans les pays sous étude.

LES PRINCIPALES CARACTERISTIQUES DU SYSTEME FINANCIER EN PLACE

Le modèle économique en place dans les pays de l’UMOA n’a pas favorisé l’émergence d’un système financier développé. Celui-ci se trouve encore à un stade embryonnaire. Un marché sous-régional sous-développé des valeurs immobilières et des titres existe dans l’Union. Mais, ce sont les banques qui constituent les principaux intermédiaires financiers. Le système financier n’échappe pas à la dualité caractérisant l’activité réelle au sein de l’Union. Des institutions de micro-finance assurent une partie du financement des économies de l’Union. Ces traits caractéristiques semblent rapprocher le système financier en place dans les pays de l’UMOA de celui des pays pauvres à faibles revenus. Selon Mishra et Montiel (2013), l’état des systèmes financiers en place dans cette catégorie de pays contribue à affaiblir les mécanismes de transmission monétaire. Une telle remarque est-elle valide dans le cas des pays de la zone UMOA?

Avant l’évaluation des MTM dans l’UMOA, des éléments de réponse sont apportés dans la présente section en analysant la structure et la performance du système financier en place. Un accent est mis sur les marchés financiers sous-régionaux, le secteur bancaire et les institutions de la micro-finance en place. Une telle analyse renforce la compréhension de la contrainte exercée par l’état du système financier en place sur la transmission monétaire aux économies de la zone.

Le marché financier régional de l’UMOA

La création d’un marché financier régional dans l’espace UMOA est une réalité récente. Il s’inscrit dans le contexte des réformes du système financier entamées en Octobre 1989 et vise à promouvoir et à mobiliser plus activement l’épargne au sein de l’UMOA14. La mise en place du marché financier régional vise également à combler l’étroitesse des marchés financiers nationaux et sert à renforcer le rôle des taux d’intérêt directeurs de l’Institut d’émission. Le marché financier régional se compose d’un marché monétaire et d’un marché de titres émis par appel public (ie., le marché obligataire et le marché des actions).

Le marché monétaire

Le marché monétaire sous-régional constitue un complément indispensable à la politique des taux d’intérêt de la BCEAO. Il est institué depuis juillet 1975 et est géré par la BCEAO qui y administre les taux d’intérêt et garantit la bonne fin des transactions qui s’y déroulent. La BCEAO assume également le risque de contrepartie attaché aux opérations. Les opérations du marché s’effectuent par voie d’enchères régionales et sous forme d’interventions directes de l’institut d’émission. Le marché monétaire comporte deux compartiments : un marché interbancaire et un marché des titres de créances négociables.

Le marché interbancaire de l’UMOA connaît un regain d’activité depuis 2007, notamment en termes de volume des transactions. De même, l’encours des crédits s’est accru à partir de 2007 (voir les Graphiques 1.5.a et 1.5.b). La liquidité du secteur bancaire – mesurée par l’excédent des réserves constituées auprès de la BCEAO sur les réserves requises – s’est globalement consolidée depuis lors. Le regain d’activité du marché interbancaire peut dans une certaine mesure être lié à l’entrée en vigueur des mesures de la rénovation du dispositif de gestion de la liquidité bancaire. En effet, la BCEAO intervient depuis 2007 sur le guichet de l’open-market pour assurer un pilotage des taux interbancaires via les opérations d’injection et de reprise hebdomadaire de liquidité. Ces interventions ont le mérite de réduire les tensions lors des phases de repli de la liquidité bancaire. Elles permettent également un lissage des taux d’intérêt et leur maintien à l’intérieur du corridor constitué par le taux d’intérêt minimum des appels d’offre et le taux de prêt marginal.

En dépit des évolutions récentes, le niveau d’activité sur le marché demeure peu élevé et peut s’expliquer par des facteurs structurels dont notamment la situation globalement excédentaire des réserves bancaires. La part du crédit interbancaire dans le total du crédit à l’économie est faible depuis 2000 (voir le Graphique 1.5.c). Les prêts interbancaires ont représenté moins de 2,0% du volume total des prêts bancaires au cours des cinq dernières années15. La plupart des opérations sur ce marché ont une maturité d’une semaine. A titre indicatif, les moyennes mensuelles des opérations des guichets à « un jour » et à « une semaine » se sont respectivement établies à 5,3 milliards FCFA et 22,6 milliards FCFA en 2011.

Le secteur bancaire et les institutions de micro-finance

Le secteur bancaire constitue la principale source de financement dans l’UMOA et de facto le principal relais pour la transmission des décisions des autorités monétaires. Comment le système bancaire en place assure-t-il ce rôle de relais ? Une esquisse de réponse peut être faite en examinant les principales caractéristiques du secteur bancaire de l’Union, en particulier l’accès aux services et la concentration des structures bancaires. Une attention est également portée sur le secteur de la micro-finance qui joue un rôle subsidiaire au financement bancaire.

Le paysage bancaire de l’UMOA

Le système bancaire de l’UMOA est en expansion depuis sa restructuration au début des années 1990. Le nombre de guichets bancaires a plus que quadruplé passant de 400 à 1 853 entre 1998 et 2011. Une telle évolution est à géométrie variable. La répartition des banques sur le territoire de l’Union est biaisée en faveur de la Côte d’Ivoire et du Sénégal. Ces deux pays comptent 38,4% des 106 banques en activité en 2011 dans l’Union (Cf. Tableaux 1.3). Une seconde caractéristique essentielle du secteur bancaire réside dans sa structure oligopolistique et dans sa concentration. En 2011, huit groupes dominants20 détenaient 59,3% des guichets bancaires. Une proportion quasi-identique était observée en 1998 (soit 59,7%).

La concentration du secteur bancaire de la zone UMOA

Une classification suivant la taille du bilan26 au 31 décembre 2011 permet d’établir que le paysage bancaire de l’Union se composait de vingt-cinq grandes banques, de vingt-six banques moyennes et de cinquante-deux établissements de petite taille. Plus précisément, le paysage bancaire demeure dominé par les huit principaux groupes bancaires précités. En 2011, ces groupes dominants ont détenu 63,9% des actifs bancaires contre 60% en 1998.

Une telle concentration est également perceptible dans l’activité bancaire. Sur les quatre-vingt-dix-neuf banques en activité en 2011, quatre-vingts sont à vocation universelle. Les dix-neuf restantes sont spécialisées dans le financement de l’agriculture (quatre), de l’habitat (cinq) et dans la micro-finance (dix). Une telle répartition reflète la persistance de la concentration du secteur et donc son degré de concurrence peu élevé. La Côte d’Ivoire et le Sénégal détiennent les parts les plus élevées d’actifs bancaires, soit respectivement 27,5% et 21,9% en 2011 (Voir le Graphique 1.10). L’indice de Herfindahl-Hirschmann (IHH) – calculé à l’aide des parts nationales des actifs bancaires dans le total de la zone – ressort à 1 971,3 en 2011. Une telle valeur de l’IHH indique une concentration spatiale des banques élevée et persistante. En effet, la valeur de l’IHH ressort à 1 791 pour l’année 2006.

Nous mesurons également le degré de concurrence au sein du secteur bancaire des pays de la zone UMOA par l’indicateur de Boone27 et l’indice de Lerner28 calculés sur la période 2000-2011. Les valeurs de l’indicateur de Boone varient peu. Elles se situent dans une fourchette de -8,52% et -5,62% et restent supérieures à -10%. De telles valeurs signifient que le secteur bancaire est peu compétitif (voir Graphique 1.11). Quant à l’indice de Lerner, il varie entre 0,224 et 0,301. Ainsi, les banques de l’Union évolueraient dans un environnement de concurrence monopolistique. Le degré de concurrence du marché bancaire apparaît faible comparé à celui de la France, par exemple, où l’indice de Lerner moyen s’établit à 0,1729 pour la même période. Ces résultats sont cohérents avec le nombre réduit de banques installées dans les différents pays de l’UMOA. Bref, les deux indicateurs de concurrence soutiennent globalement la conclusion faite à partir de l’indice de Herfindahl-Hirschmann. La concentration du secteur bancaire de l’Union persiste en dépit de l’accroissement du nombre de banques enregistré au cours de ces dernières années. La concentration se ressent également dans la répartition sectorielle des prêts bancaires.

EVALUATION DE L’HETEROGENEITE DES PERFORMANCES ET DES STRUCTURES ECONOMIQUES ET FINANCIERES DES PAYS DE L’UMOA

Les mécanismes de transmission monétaire (MTM) dépendent des facteurs conjoncturels et structurels. De ce fait, les spécificités nationales au sein d’une union monétaire peuvent agir comme facteur de différenciation de l’impact des chocs de politique monétaire commune. Une telle éventualité requiert d’explorer au préalable le degré d’hétérogénéité de l’union afin de bien choisir la méthodologie d’évaluation des MTM. Une étude basée sur les variables agrégées régionales devrait suffire à traduire fidèlement la façon dont les décisions de la politique monétaire commune sont transmises à chacune des économies membres en cas d’homogénéité de l’union. Une exploration préalable du degré d’hétérogénéité de l’union aide à choisir la méthodologie appropriée à l’évaluation des MTM. Une telle exploration permet également d’établir a posteriori l’origine conjoncturelle ou structurelle en cas d’impacts différenciés des chocs de politique monétaire commune.

La présente section comporte trois points principaux. Le premier point est consacré à l’illustration des écarts existant parmi les performances économiques nationales. Le deuxième point consiste en une revue succincte de la littérature en vue de cerner les tenants et les aboutissants des écarts de performances au sein d’une union monétaire. Dans une troisième partie, nous explorons les liens entre les écarts de performances macroéconomiques nationales et les facteurs structurels sous-jacents.

ILLUSTRATION DES DISPARITES CARACTERISANT LES PERFORMANCES MACROECONOMIQUES

Les divergences de performances macroéconomiques sont illustrées en menant une analyse descriptive des indicateurs économiques clés et en mesurant l’amplitude de leurs écarts entre les économies membres.

Analyse descriptive des disparités nationales

Nous illustrons les écarts de performances macroéconomiques à l’aide du « baromètre de convergence ». Cet outil d’analyse synthétique est inspiré de Bjorksten et Syrjanen (1999). Il est également utilisé dans les analyses d’Altavilla (2002) et de Semenescu-Badarau (2009). Il s’agit d’un polygone donnant simultanément un panorama de plusieurs indicateurs économiques. Il s’interprète comme suit. En cas de performances économiques nationales similaires, les polygones sont réguliers.

Les disparités de performances nationales sont examinées en considérant cinq indicateurs. Ce sont : le taux de croissance du PIB réel, le taux annuel d’inflation, le ratio Solde budgétaire de base/PIB, le ratio Dette extérieure/PIB et le taux de change effectif réel. Les « baromètres de convergence » sont construits à partir des données annuelles moyennes individuelles de sept pays de l’UMOA37. Les « baromètres de convergence » font état de divergence des performances nationales parmi les pays de l’Union. Les polygones retraçant la dispersion des performances moyennes ressortent irréguliers. Seul le polygone illustrant le degré de dispersion des performances d’inflation apparaît relativement plus régulier. Les taux d’inflation nationaux moyens se situent dans une fourchette de 3,7% et 5,5%. Une telle évolution traduit une tendance à la convergence parmi les taux d’inflation nationaux à l’opposé des aux autres indicateurs considérés. En effet, s’agissant de la croissance du PIB réel, le Burkina Faso se détache nettement du reste de l’Union avec un taux de croissance moyen de 7,1% contre 1,7% seulement pour la Côte d’ivoire par exemple. Les mêmes disparités s’observent lorsque les polygones représentant le Solde primaire/PIB et la Dette/PIB sont considérés. De même, le polygone retraçant les taux de change effectif réel traduit des écarts de compétitivité internationale des économies de l’Union et leur exposition aux chocs commerciaux. Le Mali et le Sénégal se distinguent des aux autres pays de la zone (voir le Graphique 1.13).

L’analyse basée sur les « baromètres de convergence » permet de constater l’existence d’écarts entre les performances macroéconomiques des pays sous étude. Toutefois, les « baromètres de convergence » ne permettent pas une quantification de l’amplitude et de la persistance éventuelle des disparités nationales. Par conséquent, un examen approfondi des divergences entre les performances macroéconomiques nationales est effectué en s’appuyant sur des tests de convergence.

FACTEURS EXPLICATIFS DES DIVERGENCES DE PERFORMANCES MACROECONOMIQUES DANS UNE UNION MONETAIRE : UNE REVUE SUCCINCTE DE LA LITTERATURE

La littérature identifie un certain nombre de facteurs sous-jacents aux divergences de performances macroéconomiques. Une telle revue de la littérature est utile pour comprendre les facteurs explicatifs des divergences de performances macroéconomiques et la mesure dans laquelle celles-ci devraient susciter des préoccupations des autorités monétaires.

Les facteurs explicatifs des divergences au sein d’une union monétaire

La littérature relative aux disparités au sein d’une union monétaire est vaste. Une typologie des facteurs explicatifs facilite leur compréhension mais ne signifie pas que ceux-ci s’excluent mutuellement. Par exemple, des chocs asymétriques peuvent non seulement conduire à des écarts de taux d’inflation mais également à des différences de synchronisation des cycles économiques (De Haan, 2010).

La divergence des taux d’inflation dans une union monétaire est couramment expliquée par les chocs asymétriques de demande et les écarts de croissance de productivité entre les secteurs de biens échangeables. Dans sa tentative d’explication des écarts entre les taux d’inflation, Stavrev (2009) propose une distinction entre composantes communes et spécifiques aux pays. Les facteurs propres aux pays expliqueraient une part de l’hétérogénéité encore substantielle et persistante entre les pays membres de la zone euro (Smaghi, 2007). La BCE et la Commission européenne39 mettent souvent l’accent sur une distinction entre :

– les facteurs temporaires liés à l’existence d’un processus de « rattrapage » entre les économies membres ou à des chocs asymétriques ;

– les facteurs liés aux différences durables ou permanentes entre les structures économiques nationales ;

– les facteurs liés aux politiques budgétaires nationales ou aux réponses des économies membres aux politiques à l’échelle de la zone.

Une telle typologie est proche de celle de Moec (2003) qui retient pour les écarts d’inflation au sein d’une union monétaire deux grandes catégories de facteurs : les durables et les temporaires. Les facteurs durables procéderaient principalement de l’effet « Balassa-Samuelson ». Quant aux facteurs ponctuels, ils intègrent les chocs aléatoires circonscrits à une partie de la zone monétaire, tels que des conditions climatiques difficiles ou la hausse du prix du pétrole. De même, Buisan et Restoy (2005) distinguent deux sources possibles de divergences cycliques : les différences d’exposition aux chocs et les mécanismes de propagation des chocs communs ou idiosyncrasiques dans chaque pays.

La typologie proposée par Jondeau et Sahuc (2008) semble beaucoup plus analytique. Ils distinguent trois types d’hétérogénéité. Le premier type, d’origine structurelle, proviendrait soit des différences de préférence, de technologie et des contraintes des agents privés entre les pays, soit des mécanismes de propagation des chocs au sein de l’économie (Cf. Campa et Gonzalez, 2006) soit du degré de concurrence, d’ouverture ou de l’intensité de l’inertie nominale (Cf. Andrès et al., 2008). Le deuxième type, appelé hétérogénéité politique, serait lié à l’asymétrie des politiques économiques nationales (fiscales ou de régulation, par exemple ; cf. Demertzis et Hallett, 1998). Le troisième type d’hétérogénéité, d’origine stochastique, serait lié à l’asymétrie des chocs entre les pays formant une union monétaire (Cf. Verhoef, 2003).

Les tentatives variées de catégorisation témoigne de la diversité des facteurs sous-jacents aux écarts de croissance et d’inflation au sein d’une union monétaire. Elles s’expliquent également par le fait que tous les facteurs explicatifs relevés n’ont pas la même capacité de nuisance. Il apparaît alors pertinent de savoir à partir de quel moment les autorités monétaires doivent-elles se préoccuper des disparités.

|

Table des matières

Introduction générale

Chapitre I. Structures et performances des économies de l’UMOA : Caractéristiques principales et éléments d’hétérogénéité

Introduction

1.1. Analyse des principales caractéristiques structurelles des économies de l’UMOA

1.1.1. Les principales caractéristiques des structures productive et commerciale en place

1.1.1.1. Les principales caractéristiques des structures productives

1.1.1.2. Les principales caractéristiques des structures commerciales

1.1.2. Les principales caractéristiques du système financier en place

1.1.2.1. Le marché financier régional de l’UMOA

1.1.2.2. Le secteur bancaire et les institutions de micro-finance

1.2. Evaluation de l’hétérogénéité des performances et des structures économiques et financières des pays de l’UMOA

1.2.1. Illustration des disparités caractérisant les performances macroéconomiques

1.2.1.1. Analyse descriptive des disparités nationales

1.2.1.2. Mesure de l’amplitude des divergences à l’aide des tests de convergence β et σ

1.2.2. Facteurs explicatifs des divergences de performances macroéconomiques dans une union monétaire : une revue empirique de la littérature

1.2.2.1. Les facteurs explicatifs des divergences au sein d’une union monétaire

1.2.2.2. Disparités au sein d’une union monétaire : quand faut-il s’en inquiéter et pourquoi ?

1.2.3. Analyse du degré d’hétérogénéité des structures et d’exposition aux chocs exogènes des pays de l’UMOA

1.2.3.1. Le rôle de la position géographique

1.2.3.2. Les disparités marquant les structures productives

1.2.3.3. Les disparités caractérisant les structures des échanges

1.2.3.4. L’examen des divergences marquant les systèmes financiers nationaux

1.2.3.5. Hétérogénéité et degré de symétrie des chocs

Conclusion du chapitre

Chapitre II. Mécanismes de transmission de la politique monétaire : une revue de la littérature

Introduction

2.1. Le mécanisme de transmission via le canal de taux d’intérêt

2.1.1. Les conceptions théoriques du canal de taux d’intérêt

2.1.1.1. La conception du canal de taux d’intérêt basée sur les composantes de la demande globale

2.1.1.2. Le modèle IS-LM et la conception du canal de taux d’intérêt

2.1.2. Les vérifications empiriques liées au canal des taux d’intérêt

2.1.2.1. Les investigations au niveau des économies développées

2.1.2.2. Les investigations au niveau des économies en développement

2.2. Le mécanisme de transmission via le canal de taux de change

2.2.1. Le fonctionnement du canal de taux de change

2.2.2. Les investigations empiriques liées au canal de taux de change

2.2.2.1. Les tests de l’hypothèse de canal de taux de change au niveau des économies développées

2.2.2.2. Les tests de l’hypothèse de canal de taux de change au niveau des économies en développement

2.3. Le mécanisme de transmission via le canal de crédit bancaire

2.3.1. La problématique du « credit view »

2.3.2. La conception théorique du canal de crédit bancaire

2.3.2.1. Les hypothèses sous-jacentes au canal de crédit bancaire

2.3.2.2. Les spécificités des banques

2.3.2.3. Le fonctionnement du canal de crédit bancaire

2.3.3. Les résultats empiriques liés au canal de crédit bancaire

2.3.3.1. Les tests empiriques portant sur les pays développés

2.3.3.2. Les tests empiriques portant sur les pays en développement

2.4. Le mécanisme de transmission par le canal de bilan

2.4.1. La présentation théorique du canal du bilan

2.4.1.1. La prime de financement externe et le canal de bilan

2.4.1.2. Le fonctionnement et les implications du canal de bilan

2.4.2. Tentatives de validation empirique du canal de bilan

2.4.2.1. La validation empirique à partir des données américaines

2.4.2.2. La validation empirique à partir des données européennes

2.4.2.3. La validation empirique à partir des données d’autres économies

2.5. Mécanismes de transmission monétaire : hétérogénéité au sein d’une union monétaire et évolution dans le temps ?

2.5.1. Différences structurelles et hétérogénéité des mécanismes de transmission monétaire au sein d’une union monétaire

2.5.2. Les vérifications empiriques de l’hypothèse d’évolution dans le temps des mécanismes de transmission monétaire

Conclusion du chapitre

Chapitre III. Analyse empirique des mécanismes de transmission de la politique monétaire dans la zone UMOA

Introduction

3.1. La stratégie d’analyse empirique des mécanismes de transmission de la politique monétaire au sein de l’UMOA

3.2. Le cadre institutionnel de la politique monétaire de la BCEAO

3.2.1. Les objectifs de la politique monétaire

3.2.2. Les instruments de la politique monétaire actuelle

3.2.2.1. La politique des taux d’intérêt de la BCEAO et son évolution

3.2.2.2. Le système des réserves obligatoires de la BCEAO

3.2.2.3. Le contrôle de la qualité du crédit distribué

3.3. Estimation d’une fonction de réaction de la BCEAO

3.3.1. Revue succincte de la littérature

3.3.2. La spécification de la fonction de réaction

3.3.3. La définition des variables et la méthode d’estimation

3.3.4. Les données utilisées pour l’estimation

3.3.5. Les résultats des estimations du modèle

3.3.5.1. Les résultats obtenus à l’aide des données de l’UMOA

3.3.5.2. Les résultats obtenus à l’aide des données nationales

3.4. Evaluation du mécanisme du « pass-through » des taux d’intérêt

3.4.1. La méthodologie d’évaluation

3.4.2. Les données utilisées pour l’estimation

3.4.3. Estimation du « pass-through » entre le taux d’escompte de la banque centrale et le taux d’intérêt du marché interbancaire

3.4.4. Estimation du pass-through entre le taux d’intérêt du marché interbancaire et les taux d’intérêt bancaires

3.5. Evaluation des effets et des canaux de diffusion de la politique monétaire

3.5.1. L’approche méthodologique

3.5.1.1. La justification de la méthodologie

3.5.1.2. La spécification du modèle

3.5.1.3. Les préalables liés à l’estimation du modèle TVP-FAVAR

3.5.2. Les résultats des simulations à partir du modèle TVP-FAVAR incluant trois variables observables

3.5.2.1. Les données utilisées pour estimer le modèle

3.5.2.2. Le choix du nombre de facteurs latents et de retards

3.5.2.3. Les autres considérations liées à l’estimation du modèle

3.5.3. L’analyse des résultats des simulations

3.5.3.1. La pertinence empirique de la spécification TVP-FAVAR

3.5.3.2. Analyse des effets de la politique monétaire

3.5.3.3. Tests de robustesse des résultats des simulations

3.5.3.4. Identification des canaux de transmission monétaire …

3.6. Les implications de politique des résultats de l’évaluation des mécanismes de transmission monétaire

3.6.1. Implications du changement dans le temps des effets de la politique monétaire

3.6.2. Implications de la faiblesse de l’impact des chocs de politique monétaire

3.6.3. Implications de l’hétérogénéité des effets de la politique monétaire

Conclusion du chapitre

Conclusion générale

4.1. Synthèse des résultats de la thèse

4.2. Recommandations de politique

4.2.1. Accroître l’impact de la politique monétaire dans l’UMOA

4.2.1.1. Rendre les taux d’intérêt bancaires plus sensibles aux variations des taux d’intérêt de la banque centrale

4.2.1.2. Promouvoir la financiarisation des économies de l’UMOA

4.2.2. Réduire l’hétérogénéité au sein de l’UMOA

4.2.2.1. Pallier les effets néfastes d’une absence de politique monétaire nationale

4.2.2.2. Réduire le degré d’asymétrie des réponses des économies au choc de politique monétaire commune

4.2.2.3. Coordonner les politiques économiques nationales relevant de la compétence des États membres

4.3. Les limites de la thèse et éléments de perspective pour la future monnaie à l’échelle de la CEDEAO

Références bibliographiques

Télécharger le rapport complet