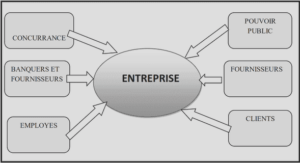

LIAISONS AVEC LES AUTRES DIRECTIONS

En dehors des relations hiérarchiques qu’il aura avec la Direction Générale et ses subordonnées, le DT entretiendra des relations permanentes avec les autres Directions

Il entretient des relations privilégiées avec la Direction de Production

Il reçoit de la DCM via La Direction Générale les objectifs et prévisions à atteindre

Il communique à toutes les Directions le planning (annuel, trimestriel, mensuel, journalier) d’entretien

Il communique à la DRH ses besoins en Ressources Humaines (annuel, trimestriel, mensuel,

Journalier )

Il transmet (suivant les procédures) à la DRH toutes les informations relatives à son personnel

Il transmet à la DRH ses besoins en Formation

Il transmet à la DAF via la Direction Générale Adjoint les factures des prestataires.

Il communique à la Direction Générale et à la D.AP ses besoins en Pièces de Rechanges et outillages

Il transmet à la Direction Générale les tableaux de bords et statistiques avec analyse et proposition de corrections.

Il reçoit de la D.AP toutes les marchandises qu’il a commandées

Il transmet à la Direction Générale et au RD toutes les anomalies constatées.

Il travaille avec les autres Directions sur le contrôle

Le budget de trésorerie

« Le budget de trésorerie est une prévision des dépenses et des recettes établie mensuellement sur une durée de un (1) an en général » il permet :

• D’évaluer les besoins de financement et négocier les lignes de crédit à court terme nécessaires au bon fonctionnement de l’entreprise.

• De vérifier la capacité de la trésorerie, à absorber les actions prévues (augmentation du BFR, investissements, remboursements d’emprunt…)

• De calculer les frais ou produits financiers à court terme

Le budget de trésorerie prévoit l’évolution de la trésorerie de l’année suivante, mois par mois. Il est construit en fin d’exercice comptable à partir des autres budgets déjà réalisés. Son rôle consiste à anticiper à l’avance, les principaux décaissements en distinguant les flux d’exploitation et les flux hors exploitation. Il est indispensable de l’établir pour vérifier qu’aucun risque de cessation de paiement ne guette l’entreprise pour les douze(12) prochains mois.

Les flux de trésorerie

On classe les flux de l’entreprise en quatre catégories : les flux d’exploitation, les flux d’investissement, les flux d’endettement, les flux des capitaux. Les deux premiers flux sont générés par les activités de l’entreprise .Le cycle d’exploitation se caractérise par un décalage entre les flux de trésorerie positifs et les flux de trésorerie négatifs du fait du rythme de production ( variable selon la production ) et de la politique commerciale ( créances clients et dettes fournisseurs ) .Solde des flux des différents cycle d’exploitation , l’excédent de trésorerie d’exploitation représente les flux de trésorerie générés par l’ exploitation : il est la différence entre les recettes et les dépenses d’exploitation. La différence entre l’excédent de trésorerie d’exploitation el les dépenses d’investissement correspond aux flux de trésorerie disponibles. Si les flux de trésorerie sont négatifs, l’entreprise est confrontée à un besoin auquel elle fait face grâce à son cycle de financement (capitaux propres ou emprunts…).Mais si les flux de trésorerie sont positifs, l’entreprise les utilise pour rémunérer et /ou rembourser les emprunts, voir se constituer un réserve de liquidité. Après avoir présenté les définitions relatives à la gestion de trésorerie, nous verrons dans la section suivante ses caractéristiques et ses éléments constitutifs

Faille au niveau des prévisions d’encaissements

Il est difficile d’établir un plan d’encaissement car les recettes ne sont pas sures de rentrer en dates fixes. Si on prévoit par exemple de produire une quantité déterminée X pendant le premier mois, une partie de cette production est estimée vendue au comptant et une partie répartie entre les mois suivants, selon une échéance moyenne. Si durant le premier mois, un obstacle s’est produit par exemple une panne de machine, la quantité prévue ne sera pas atteinte. Ce qui entraîne la diminution des quantités qu’on espère vendre .Le cas est aussi le même, si la somme prévue à encaisser au comptant n’est pas atteinte. Dans le cas des ventes à crédit, il se peut que la somme qu’on espère encaisser le mois prochain, ne sera faite qu’à une date postérieure. Une des raisons plus dominante est aussi la collecte d’informations. Le responsable financier, a du mal à savoir les conditions de règlement consentis après négociation faites par des créances de l’année précédente avec le commercial. Il ne pourra donc pas positionner les encaissements ultérieurs dans le budget de trésorerie prévisionnel. La société importe presque la totalité de ces matières premières, dans ce cas nombreux obstacles pourraient se produire. Que ce soit au niveau du dédouanement ou d’autres procédures, qui pourraient entraîner le retard de la livraison. Alors qu’on sait que sans ses matières, la production est suspendue aucune vente ne sera donc conclue pour quelques produits. C’est le cas par exemple de la rupture d’emballages dont l’entreprise rencontre souvent. La prévision des ventes parait donc difficile car on n’est pas en mesure de prévoir à quel moment pourrait se produire ces faits.

Non encaissement des créances

Il est nécessaire d’abord en tout premier lieu de connaître la procédure d’encaissement : Premièrement, le client passe sa commande, ensuite les marchandises sont livrées, 80% de la facture seront payés à la réception de ces marchandises et 20% payés à des dates ultérieures suivant les lieux où se trouvent les clients. Le cas des créances de l’année précédente et de l’année récente est parfois le même. Des fois, le client ne paye pas le jour de l’échéance. Ou parfois le client ne respecte pas les conditions de règlement. Il se peut que le client n’arrive plus à encaisser la somme ou le fera à des dates plus ultérieures. Dans le cas, de la dernière situation, c’est – à – dire le retard de paiement par le client, l’entreprise n’applique aucune pénalité. Et l’argent n’aura donc pas l’occasion de se fructifier à temps.

Problèmes au niveau de l’élaboration des tableaux de rapprochement

Le tableau de rapprochement est un outil qui permet de faire la comparaison entre réalisation et prévision. A l’aide de ce tableau, les écarts sont facilement détectés. L’ajustement et le suivi budgétaire ainsi que l’appréciation de la performance des différents centres deviennent plus simple. Mais à la SOCOBIS, il y a des problèmes lors de son élaboration et les causes résident sur les deux points suivants :

– Premièrement, il y a des retards lors de transmission des rapports d’activités vers le service DGA . De plus, la saisie des informations dans les centres opérationnels est insuffisante .Ces rapports ne contiennent pas les données sur les frais engagés à chaque opération (frais de production , frais de distribution ,…) , et les autres contraintes ( panne des machines , rupture des stocks , situation de la concurrence ). Ils ne donnent que les informations concernant les quantités fabriquées, vendues, et la situation de stocks.

– Deuxièmement, les tableaux de rapprochement ne sont pas établis par les centres opérationnels. Ils sont assurés par le service DGA, c’est-à-dire que ce dernier fait tout le diagnostic des ventes, de production, des stocks,….La conception de ces tableaux est très lourde pour lui et nécessite beaucoup de temps. En un mot, les comparaisons entre prévision et réalisation sont assumées par ce service seul.

Amélioration de la Gestion de trésorerie : Il effectue tout le calcul afin de déterminer les écarts et pour constater les causes des dérives existants. Mais ce travail nécessite une période assez longue, d’où le retard de détection des dérives et la lenteur de la réaction

|

Table des matières

INTRODUCTION

PREMIERE PARTIE: PRESENTATION GENERALE DE LA RECHERCHE

CHAPITRE I : PRESENTATION DE LA SOCOBIS

Section 1 : Identité et historique

Section 2 :Organigramme

CHAPITRE II : ANALYSE THEORIQUE DE LA GESTION DE TRESORERIE

Section 2 :Définitions

Section 2 : Caractéristiques et élements constitutifs

Section 3 : Objectifs de la Gestion de trésorerie

DEUXIÈME PARTIE: ANALYSE DES PROBLEMES SUR LA GESTION DE TRESORERIE

CHAPITRE I : PROBLEMES RENCONTRES AU NIVEAU DE L’ORGANISATION DU BUDGET

Section 1 : Difficultés sur l’élaboration du budget de trésorerie prévisionnel

Section 2 : Problèmes inhérents à la réalisation

Section 3 :Défaillance au niveau du contrôle budgétaire

CHAPITRE II : PROBLEMES LIES A LA GESTION DE TRESORERIE PROPREMENT DITE

Section 1: Désequilibre entre crédit client et crédit fournisseur

Section 2 : Ratios de trésorerie critique

Section 3 : Surcroît des coûts

TROISIEME PARTIE : AMELIORATION DE LA GESTION DE TRESORERIE DE LA SOCIETE

CHAPITRE I : mISE EN PLACE D’UNE ORGANISATION EFFICACE DES BUDGETS

Section1 :Amélioration sur l’élaboration du budget de trésorerie prévisionnel

Section 2 :Solutiions pour améliorer la situation au niveau de la trésorerie

Section 3 : Amélioration du contrôle budgétaire

CHAPITRE II : AMELIORATION DE LA SITUATION DE TRESORERIE

Section 1 : Etablir une politique de gestion des comptes clients et fournisseurs

Section 2 : Solvabilité de l’entreprise

Section 3 : Décroissement des coûts

CHAPITRE III :SOLUTIONS RETENUES ET RESULTATS ATTENDUS

Section 1 : Solutions retenues

Section 2 : Résultats attendus

CONCLUSION GENERALE

ANNEXES

BIBLIOGRAPHIES

Télécharger le rapport complet